Európa legnépszerűbb digitális bankjai – mit kell róluk tudni?

Ahogy az online banki szolgáltatások egyre több igényt elégítenek ki és egyre szélesebb körben terjednek el, sokan választják azt a kényelmes megoldást, hogy okostelefonjukat egyebek mellett bankként is használják.

Sokan azért döntenek így, mert rossz tapasztalataik vannak a hagyományos bankok intézményével, vagy úgy érzik, hogy indokolatlanul magas díjakat számítanak fel a valuta vásárlásért vagy a külföldre történő pénz utalásért. Egyesek pedig azért, mert bankjuk nem foglalkozik külföldi részvény-közvetítőkkel vagy kriptovalutával. Így a hagyományos bankok lemaradhatnak a gyors tempót diktáló ügyfélköreik igényeitől.

A digitális bankok és a decentralizált fizetési rendszerek (DeFi) pedig nem haboznak kihasználni ezt az előnyt – egy egészen új pénzügyi élményt kínálva a befektetők, utazók, szabadúszók és kisvállalkozók számára.

Cikkünkben összeszedtük Európa legnépszerűbb mobil bankjait szedtük össze, hogy megmutassuk milyen új módokon próbálják ezek a bankok ügyfeleiket megnyerni.

Bunq

| Központ | Hollandia |

| Célcsoport | Európában élő magánszemélyek, utazók, magánvállalkozók, szabadúszók |

| Alapítás éve |

2012 |

| Extra | SEPA / SWIFT transzfer, közösségépítés, fenntarthatóság |

A Bunq egy 2012-ben alapított holland startup. 2015-re már 60 alkalmazottjuk volt, ebben az évben indították el a banki alkalmazásuk első verzióját. Ez volt az első bank Hollandiában, amely kizárólag digitális felületen működött. Azóta az évek során a Bunq számos innovatív szolgáltatást és funkciót vezetett be, amelyek segítettek kiemelni őket a fintech piaci vetélytársaik közül. A bunq ux megoldásairól részletesen írtunk korábbi cikkünkben.

A 2020 június 17-én bevezetett V3 verzió a felület komplett átalakítását és egy teljesen új külsőt hozott el a felhasználók számára. Az újítást azonban sokan kritizálták. Amellett, hogy az átmenet nélküli radikális változtatás tulajdonképpen semennyi időt nem hagyott a felhasználóknak, hogy megbarátkozzanak az új felülettel, a V3 legfontosabb kritikája az, hogy nem a content-first megközelítést helyezte előtérbe.

Mit is értünk ezalatt? Egy példa: az új felületen bevezették a “+” gombot az alsó navigáció részeként. Úgy tűnik, ez a gomb tulajdonképpen menüként működik, de minden oldalon mást rejt. A fő funkciók és a kevésbé fontos funkciók ugyanolyan hangsúlyt kapnak, és el vannak rejtve a “+” gomb mögé – vagyis hiányzik az információs hierarchia, amely sok zavart okoz a felhasználónak, amikor az egyes funkciókat próbálják megtalálni az appban.

CurrencyFair

| Központ | Írország |

| Célcsoport | Expatok |

| Alapítás éve |

2009 |

| Extra | Olcsó utalások |

A CurrencyFair azzal a céllal jött létre, hogy megoldja a határokon átívelő, drága és lassú pénzátutalások problémáját. 2009-es indulása óta ebből az egyszerű ötletből egy hatalmas vállalat jött létre, melynek teljes tranzakció összege mára meghaladta a 8 milliárd dollárt. Ez az eredmény önmagában több, mint 200 millió dollár megtakarítást és több tízezer elégedett felhasználót eredményezett.

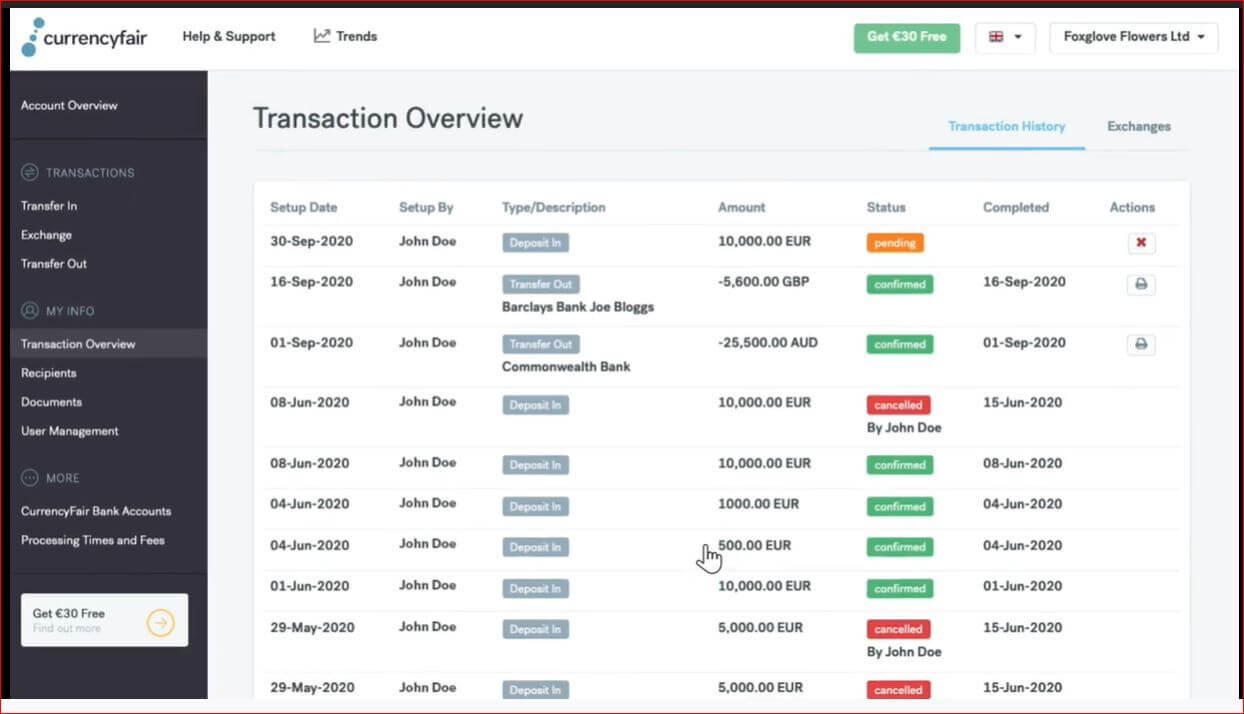

A CurrencyFair tervezői egy egyszerű, letisztult és könnyen használható, desktop-first felületet hoztak létre. Emellett létezik egy iOS és Android által támogatott mobil app is, illetve a desktopos felület természetesen mobilról és tabletről is könnyen elérhető és kényelmesen használható.

A felhasználói vélemény egybehangzóan pozitív: az egyszerű, de specifikus folyamatok végigvitelét inline segítők könnyítik meg, a funkciók és szolgáltatások letisztult formában, maximum hármas kategóriákba rendezve jelennek meg, a desktop layout pedig úgy lett kialakítva, hogy semmit (vagy csak nagyon kis mértékben) kelljen legörgetni, hogy az egész tartalmat láthassuk. Hasznos feature, hogy a CurrencyFair minden végrehajtott művelet után automatikusan megerősítő emailt küld. Ezek az üzenetek mindig barátságos hangulatuak, és amellett, hogy megerősítik a felhasználót az általuk végrehajtott művelet sikerességéről, a következő lehetséges akciók irányába is terelik őt. Ez különösen hasznos lehet azok számára, akik először használják a szolgáltatást.

Curve

| Központ | Egyesült Királyság |

| Célcsoport | Európai fiatalok, akik több hitelkártyát is használnak |

| Alapítás éve |

2015 |

| Extra | Minden bankkártya egy helyen |

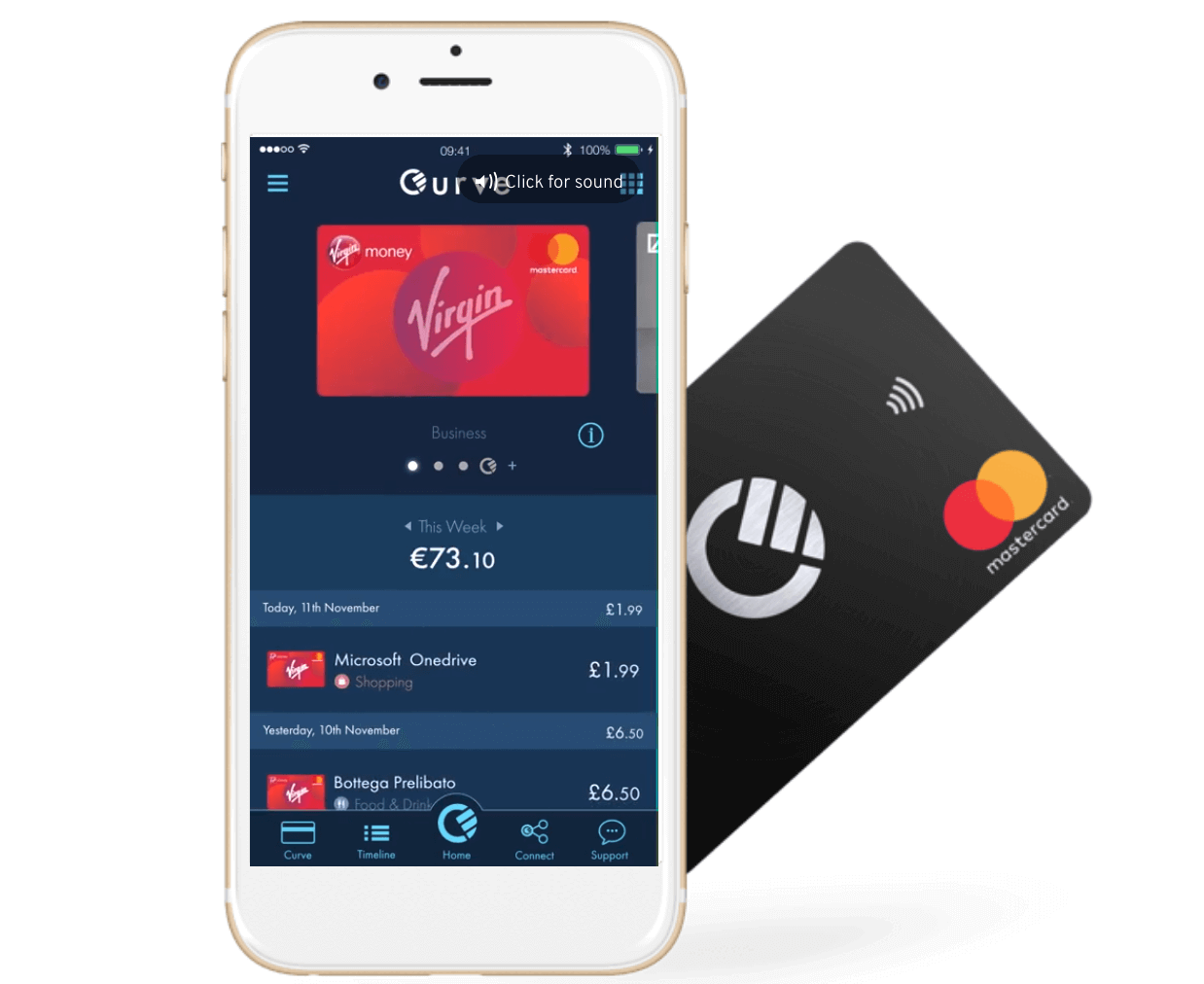

A 2015-ben alapított Curve egy londoni székhelyű fintech, amely e-money szolgáltatásokat kínál az Egyesült Királyságban és Európában élő ügyfeleinek. Kiemelt terméke egy olyan alkalmazás – és az azt kísérő kártya – amely több bankkártyát egyesít egy helyen a könnyebb kezelés érdekében. A Curve emellett más egyedi jutalmakat és termékeket is kínál, amelyek a levásárolható pontgyűjtő funkciótól az utazással kapcsolatos pénzigényekig terjednek, kiválóvá teszik a Curve-t azok számára, akik gyakran használnak sok különböző bankkártyát, különösen, ha a külföldön teszik ezt. Azok számára azonban, akiknek már jól bevált rendszere van a pénzügyeik kezelésére, a Curve Card csak egy újabb kártya lesz, amit kerülgetni kell a pénztárcában.

A Curve mobilalkalmazása, amely iOS és Android operációs rendszereken is elérhető, egyszerű, intuitív és könnyen kezelhető felületet kínál, amely elsöprően pozitív visszajelzést kapott az ügyfelektől. Az onboarding folyamatot minden lépésnél jól elmagyarázza, és egyszerű, de szépen kivitelezett UX módszerekkel vezeti végig a felhasználókat az adott folyamaton.

Holvi

| Központ | Finnország |

| Célcsoport | szabadúszók, egyéni vállalkozók és európai mikrovállalkozók |

| Alapítás éve |

2011 |

| Extra | Számlázással, költség kezeléssel és könyveléssel kapcsolatos funkciók |

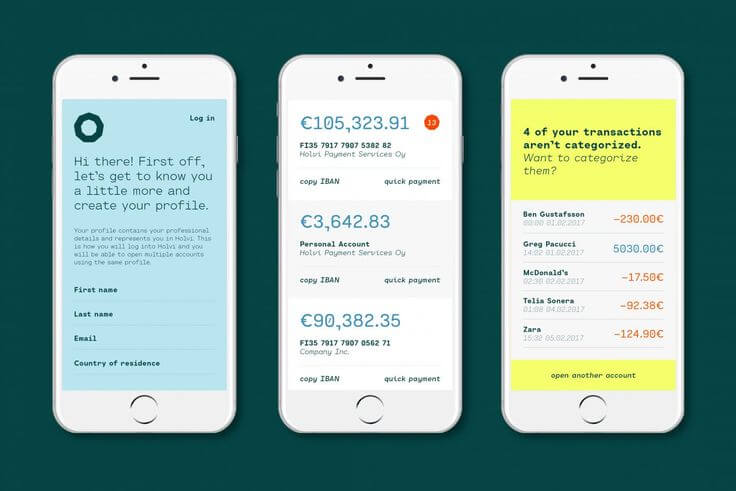

A Holvi szlogenje: “Work Nice Balance” – ez az innovatív üzleti banki megoldás pedig pontosan ezt kínálja a felhasználóknak. A Holvi azzal a céllal jött létre, hogy segítse a kis- és középvállalkozások tulajdonosait a növekedésben azáltal, hogy egyszerűsíti a legfontosabb üzleti funkciókat, például a számlázást, számlakezelést, a jelentések és kimutatások létrehozását. A Holvi segít a gyorsan és egyszerűen átlátni és kezelni a vállalkozások pénzügyi folyamatait. A cégtulajdonosok emellett egy Holvi MasterCard kártyát is kapnak fiókjukhoz, amelyet pénzfelvételre illetve bizonyos vásárlásokra tudnak felhasználni. A Holvi-hoz hasonló alkalmazás a svéd SEB bank innovációs labja által indított Unquo.

A Holvi mind számítógépről, mind mobilalkalmazásból kényelmesen használható. A webes fiók teljes funkcionalitással rendelkezik, sőt még több lehetőséget is kínál az appnál – éles ellentétben a legtöbb alternatív e-fiókkal, amelyek főleg az alkalmazásukat helyezték a központba. A felületek érthetők és könnyen kezelhetők, a negatív visszajelzések túlnyomó többsége az ügyfélszolgálat működését kritizálja.

Monese

| Központ | Egyesült Királyság |

| Célcsoport | Európai magánszemélyek, internetes szabadúszók, brit vállalkozások |

| Alapítás éve |

2014 |

| Extra | Brit vagy európai bankszámla tartózkodási vagy hiteltörténeti igazolás nélkül |

A 2014-ben alapított Monese célja hogy mindenki számára elérhetővé tegye az online pénzkezelés előnyeit. A regisztrációhoz szükséges dokumentáció viszonylag alacsony követelménye miatt kiváló választás lehet azoknak, akik újonnan csatlakoznak épp az euróövezethez vagy az Egyesült Királysághoz.

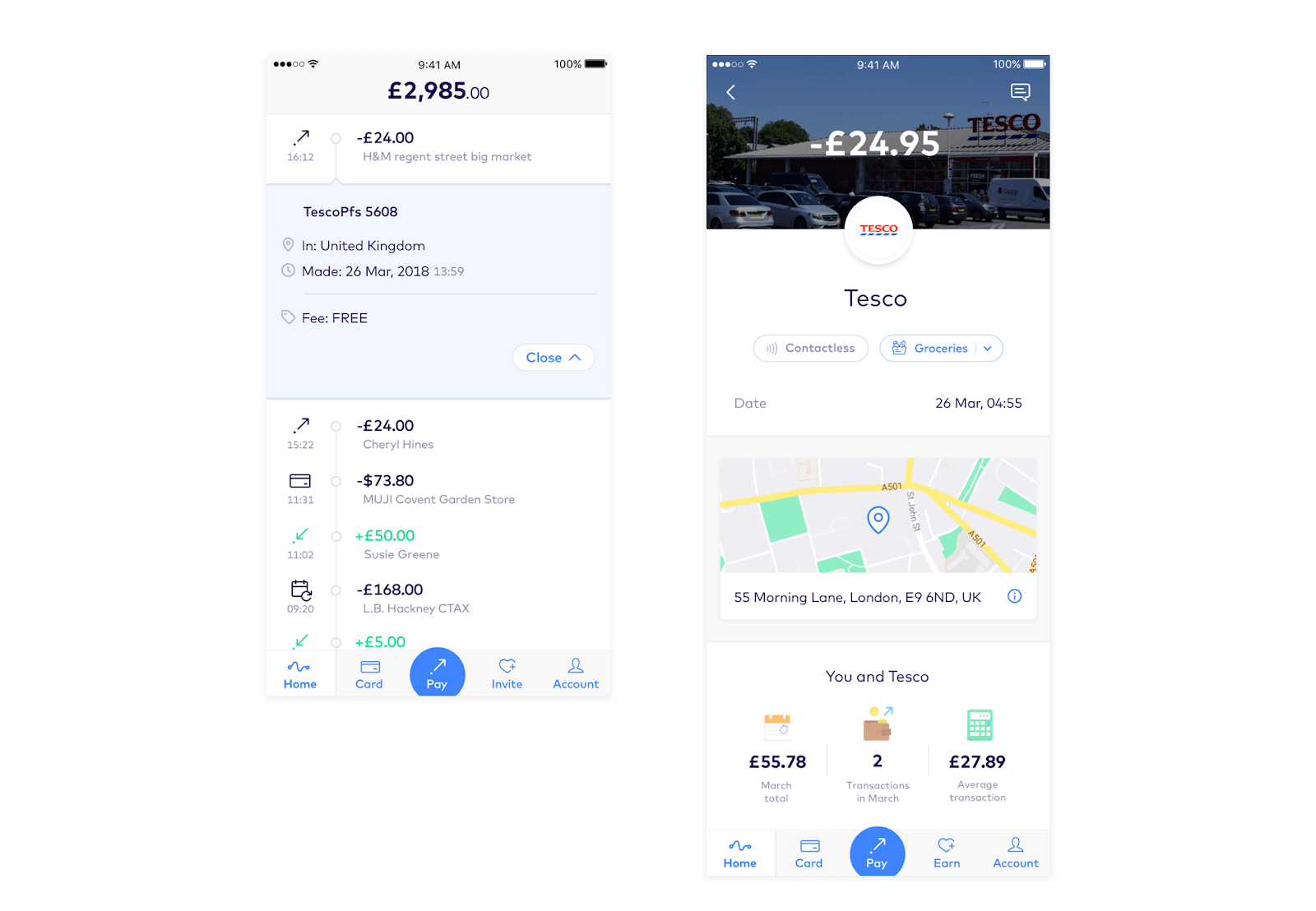

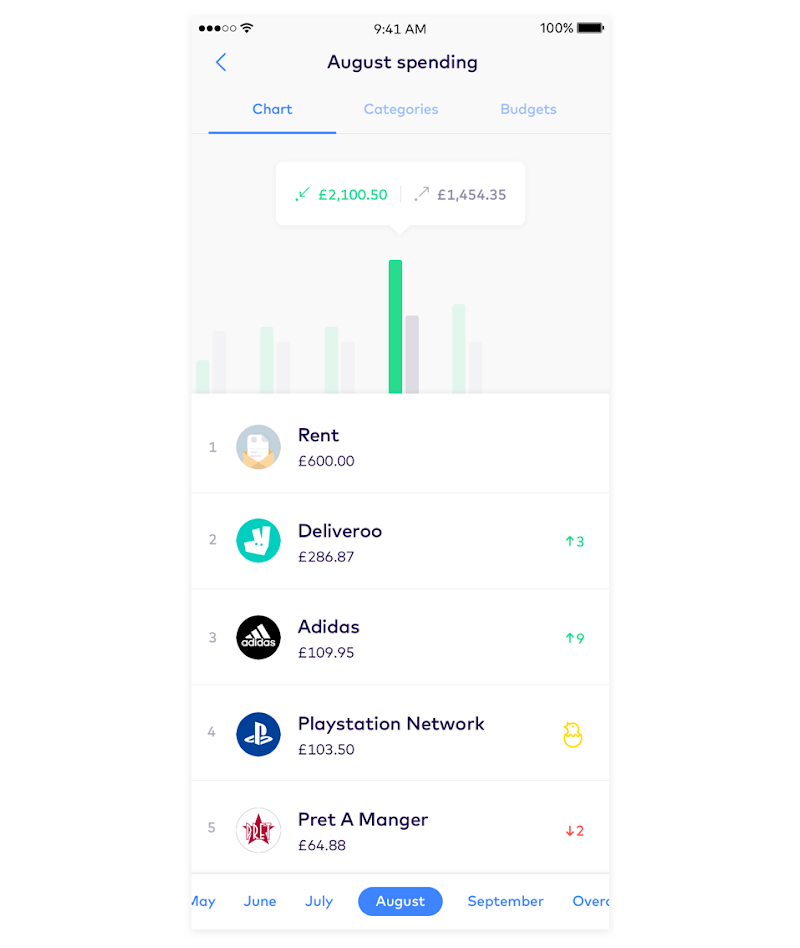

A Monese felülete egyszerű és letisztult, arculata az elmúl években kialakult fintech design trendeket követi. UX szempontból izgalmas újítás volt a helyalapú kiadás-követés bevezetése és az intelligens tranzakciók kiépítése.

Röviden összefoglalva felfedezték, hogy a megtakarítások kezeléséhez hasonlóak a felhasználók nehezen birkóznak meg a kiadásaik kezelésével. Helyadatbázisok és online erőforrások segítségével létrehoztak egy egy helyalapú tranzakciós előzmény listát, amely szűrhető a kereskedő és vásárlási időszak alapján, és kimutatja az egy helyen elköltött teljes összeget is.

Ennek a rengeteg adatnak az egy helyen való megjelenése lehetővé tette a kategorizálás másféle megközelítését. Az automatizált kategorizálás mindig hordoz magában bizonyos fokú hibalehetőségeket, de helyalapú vásárlás, lokáció követés és a manuális szerkesztés lehetőségével ezek könnyen korrigálhatók. Cserébe a felhasználók jóval könnyebben nyomon tudják követni kiadásaikat. Hogy egy kis gamifikációt is belecsempésszen a folyamatba, a Monese a zeneipar toplistáitól hozott ötlettel különböző top kiadási kategóriákat hozott létre.

N26

| Központ | Németország |

| Célcsoport | Utazók, expatok |

| Alapítás éve |

2013 |

| Extra | Olcsó nemzetközi tranzakciók, egészségügyi és utazási biztosítások |

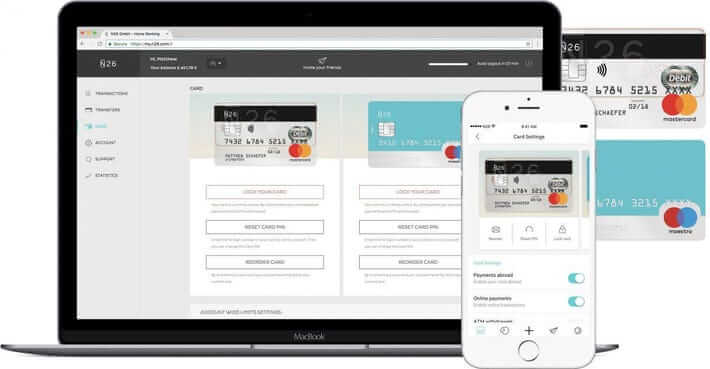

Az N26 egy online bank, amelyet kifejezetten a millennial generációnak, a gyakori utazóknak és a digitális nomádoknak fejlesztettek ki. A 2015-ben Berlinben bemutatott N26 2020 januárjában jelentette be, hogy elérte az 5 millió felhasználót. Széleskörű szolgáltatásai, mint a világszerte ingyenes ATM készpénzfelvétel, a kiemelten jó feltételekkel megszabott utazásbiztosítási fedezet és egy intuitív, hatékony mobilalkalmazás az N26-ot mára a világ egyik legjobb challenger bankjává tette.

A mobilalkalmazás sikerességét egyértelműen annak köszönheti, hogy a designerek egy széleskörű kutatás eredményeire támaszkodva, és annak adatait középpontba helyezve hozták létre e felületeket. A kutatásról részletesen Jolene Tan-Davidovic-al, az N26 vezető terméktervezőjével készített interjúban olvashatsz.

Nuri (korábban Bitwala)

| Központ | Németország |

| Célcsoport | Kriptovaluta kereskedők |

| Alapítás éve |

2013 |

| Extra | Banki és kripto-pénztárca, saját betéti kártya ami kripto-költésekre is használható |

Nuri egy viszonylag új arc a kripto világban. 2018-ban Németország egyik legismertebb bankjával, a Solarisbankkal lépett közös együttműködésre, hogy valami egészen újat hozzon létre – nevezetesen egyesítse a hagyományos, állami valutát a bitcoin és az Ethereum támogatásával, létrehozva ezzel az első valódi kriptovaluta bankot. Euro számlákat és pénztárca szolgáltatásokat is kínál a felhasználóknak a két legnépszerűbb kriptovaluta vásárlás lehetősége mellett.

A webes felület könnyen navigálható, a dashboard egyértelmű áttekintést nyújt a teljes egyenlegről és megjeleníti a fiók legutóbbi tranzakcióit. A kripto eloszlás és portfolió megjelenítése is világos első pillantásra. A felületen az is látszik, hogy mennyi kamatot szereztünk vagy gyűjtöttünk. A letisztult megjelenés tisztán tükrözi a szolgáltatások egyszerűségét. Sajnos nemzetközi felhasználókra nincsen optimalizálva az oldal, mivel csak EUR-ra és USD-re lehet fordítani a számla értékét, illetve az ügyfélszolgálat is csak angol és német nyelveken érhető el. A mobilalkalmazás ehhez hasonlóan nem rendelkezik élő chat support-tal.

Revolut

| Központ | Egyesült Királyság |

| Célcsoport | Utazók |

| Alapítás éve |

2015 |

| Extra | Olcsó nemzetközi tranzakciók, utalás bankszámla nélkül, részvény- és kripto vásárlás |

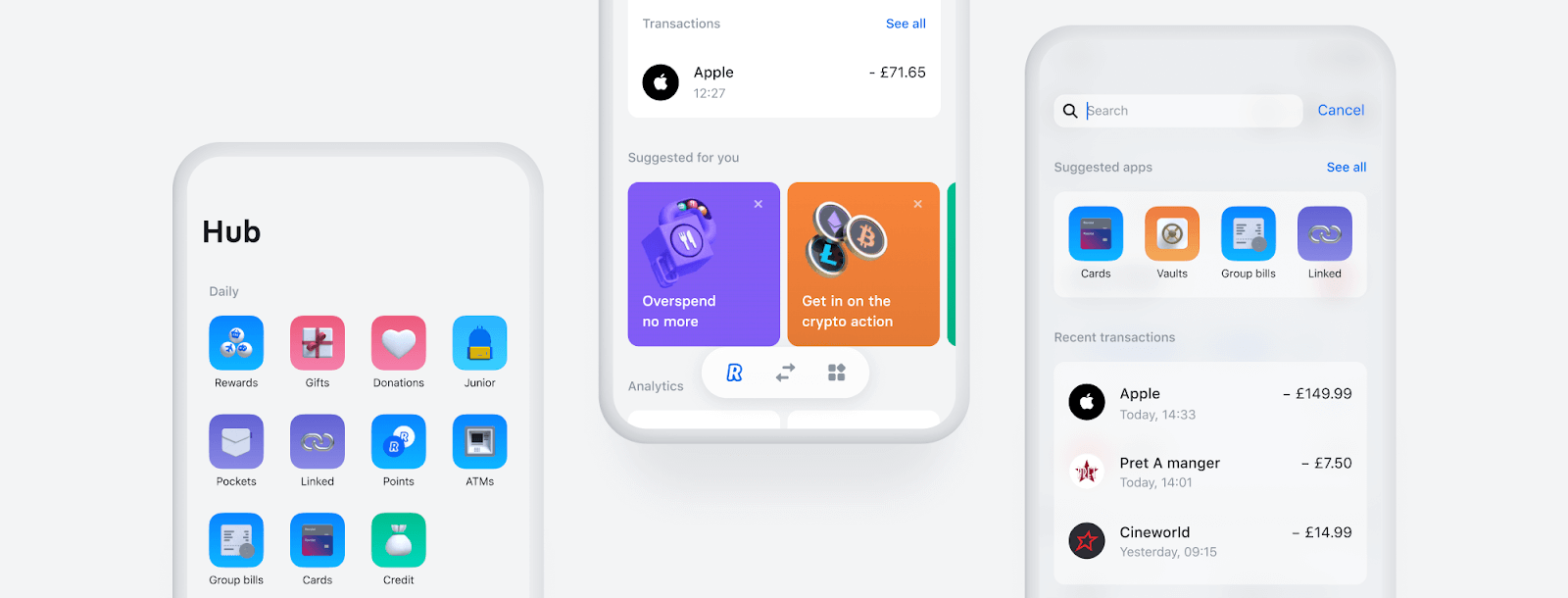

A Revolut egy 2015-ben létrejött fintech vállalat, amelynek azzal a céllal indult, hogy kiküszöbölje a hagyományos bankok sokakra kiható problémáit – különösen a gyakori utazókét, akiknek gyakran túlzott többlet díjakkal kell számolniuk valuta váltáskor, valamint a külföldi fizetések magas díjaival: a pénzügyi világ sajátosságai, melyeknek nincs helye a mai globalizált világban.

A Revolut a hagyományos bankokkal szemben gyors és olcsó pénzátutalásokat kínál mind belföldre, mind külföldre, peer-to-peer fizetési lehetőséget, valamint olcsó külföldi kártyás fizetést és díjmentes, vagy nagyon alacsony költségű ATM készpénzfelvételt.

A Revolut szolgáltatásainak központja a betéti kártya, amelyet a fizetésekhez és az ATM felvételekhez lehet igényelni, valamint a modern alkalmazás, amely minden banki tevékenység egyszerű kezelésére szolgál. A Revolut app legújabb fejlesztését korábbi cikkünkben részletesen is áttekintettük.

Soldo

| Központ | Egyesült Királyság |

| Célcsoport | Kis- és középvállalkozók |

| Alapítás éve |

2015 |

| Extra | Előre fizetett bankkártyák az alkalmazottaknak |

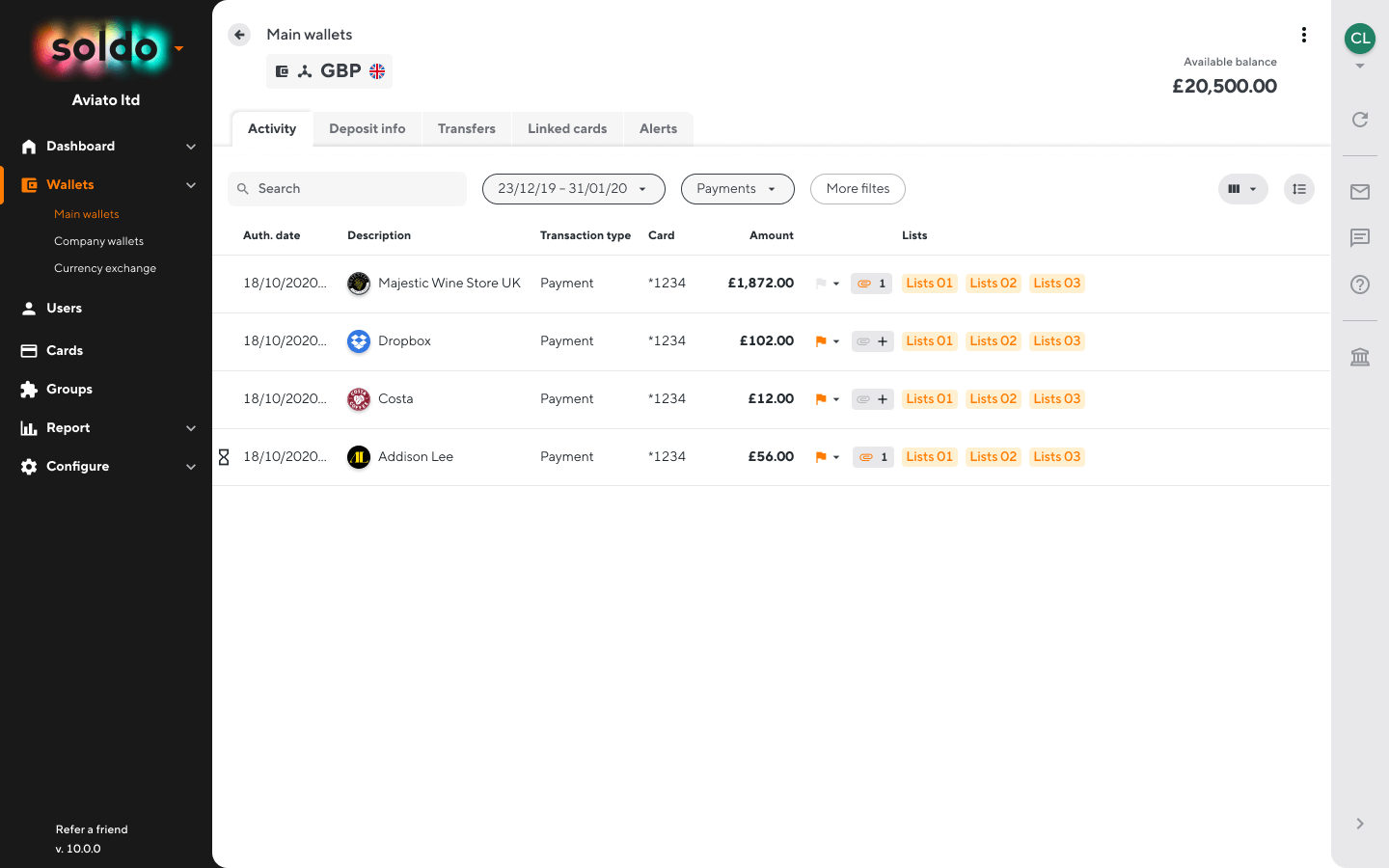

Kezdjük azzal, hogy mi az, ami a Soldo nem: a Soldo nem bank, és nem ad teljes értékű bankszámlát a felhasználóknak. Saját magát ‘kiadás ellenőrzés és kezelési platformnak’ nevezi, amely előre fizetett Mastercardokat biztosít a vállalkozásoknak a költségek fedezésére. Ezek a Mastercardok integrálhatók a Soldo költségkövető és számviteli szoftverével. A Soldo tagságnak több szintje van, ami a különböző üzleti igényeket elégíti ki.

Mind az app, mind a webes felület kiválóan alkalmas a munkavállalói kiadások kezelésére. Az adminisztrációs felület lehetővé teszi a több kártya, deviza és egyenleg kezelését, a jelentés készítés folyamata egyszerű és átlátható, a kategorizálás pedig nagyban megkönnyítik a hó végi tranzakciók rögzítését.

Vivid Money

| Központ | Németország |

| Célcsoport | Európai magánszemélyek |

| Alapítás éve |

2019 |

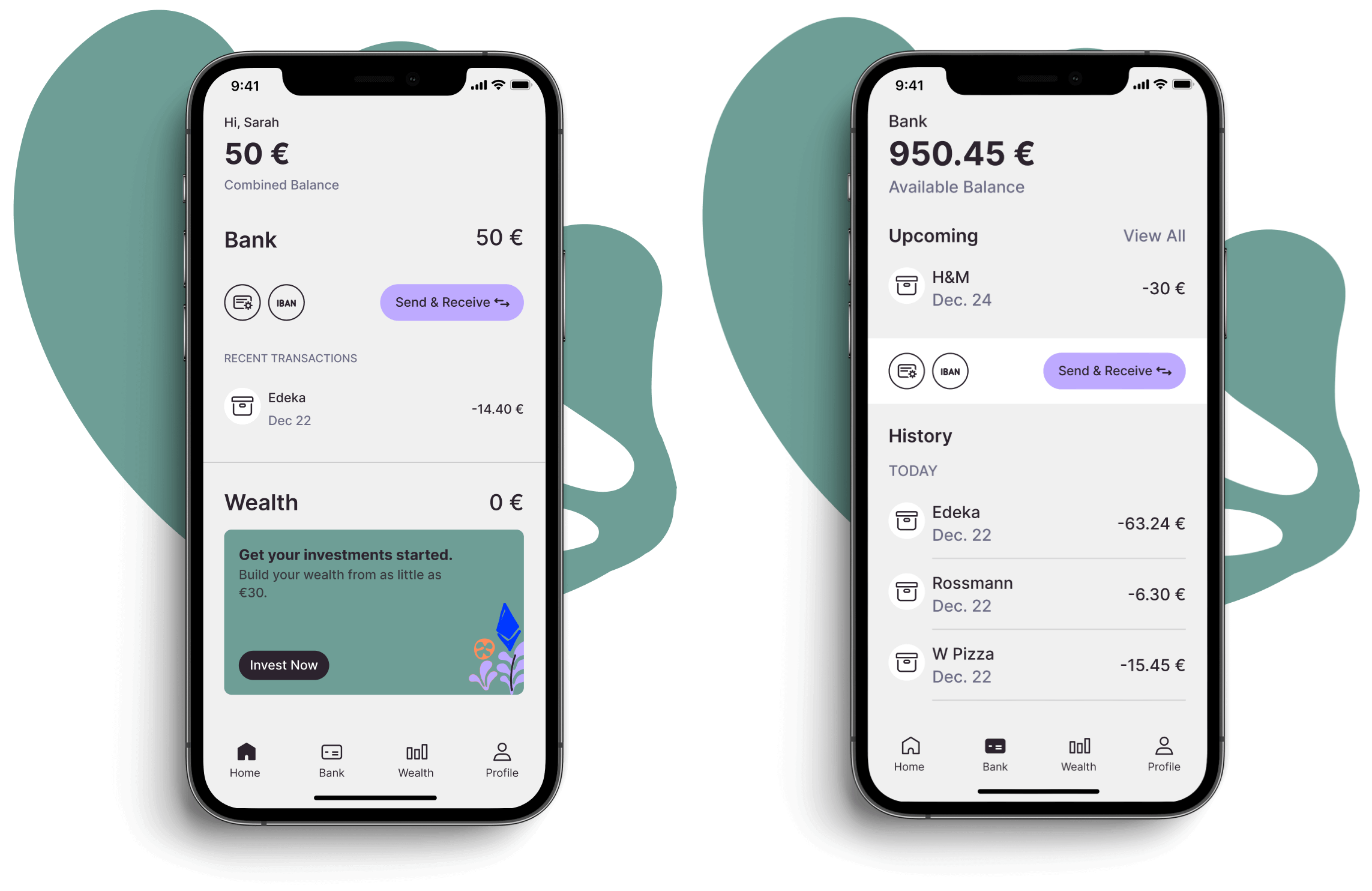

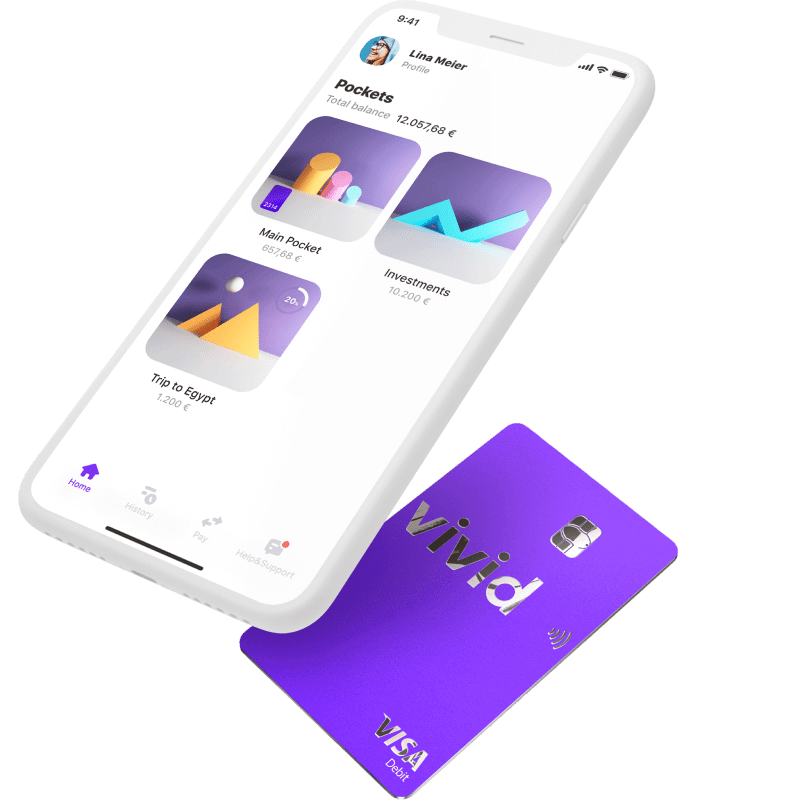

| Extra | Minden egy helyen, alacsony díjazás, cashback funkciók |

A 2019-ben alapított Vivid Money egy 100%-ban online működő bank, amely a jelenlegi játékosok munkájára épít, hogy versenyképes terméket hozzon létre, minimális díjakat és izgalmas cashback csomagot kínálva. A berlini központú Vivid hamar megvetette a lábát a német bankszektorban, miután nemrégiben 15 millió eurós finanszírozást nyert terjeszkedésre és termékfejlesztésre. A korai jelek mind arra engednek következtetni, hogy a Vivid hamarosan komoly erő lesz a német challenger bankok közt.

Wise

| Központ | Egyesült Királyság |

| Célcsoport | Expatok, digitális nomádok |

| Alapítás éve |

2010 |

| Extra | USA bankszámla |

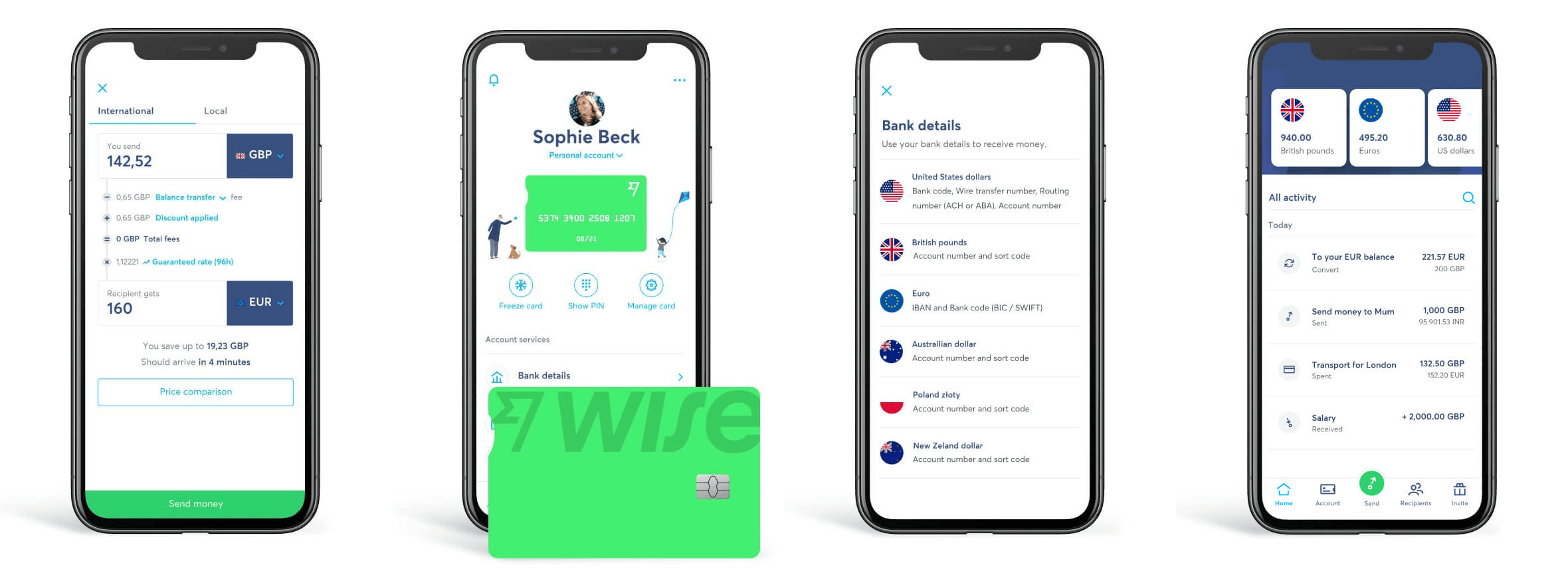

A két barát által 2010-ben létrehozott Wise (korábban Transferwise) segítségével a külföldi pénzutalás gyors, egyszerű és olcsó. Ütős márkaépítő marketing és a valutaváltó iparág legalacsonyabb díjainak együttes kombinációja tette őket az Egyesült Államok és a világ egyik legnagyobb nemzetközi pénzátutalási szolgáltatójává.

A szolgáltatás felhasználói elsöprően meg vannak elégedve az alkalmazással és a webes felülettel egyaránt. Az elenyésző számú negatív visszajelzések arról számolnak be, hogy a regisztráció annyira rövid volt és annyira kevés lépésből állt, hogy a felhasználók nem voltak benne teljesen biztosak, hogy sikeresen létrehoztak egy új banki felületet. Bár ez az értékelés szinte inkább pozitív mint negatív, mégis fontos információ arról, hogyan állnak az emberek a banki szolgáltatásokhoz: a banki ügyintézés bonyolult és áttekinthetetlen, egy új fiók nyitása pedig hosszadalmas és meg kell érte szenvedni. Persze ahogy a modern banki megoldások egyre nagyobb teret nyernek, a felhasználók könnyebben elfogadják és megbíznak már az egyszerű folyamatokban is – tervezőként mégis érdemes figyelembe venni ezt az értékes visszajelzést, és több megerősítő képernyővel vagy üzenettel megnyugtatni a felhasználókat a folyamat során.

Lunar

| Központ | Dánia |

| Célcsoport | Skandináv országok felhasználói |

| Alapítás éve |

2015 |

| Extra | Egyszerű és olcsó részvény- és befektetés kezelés, automatikus adójelentés |

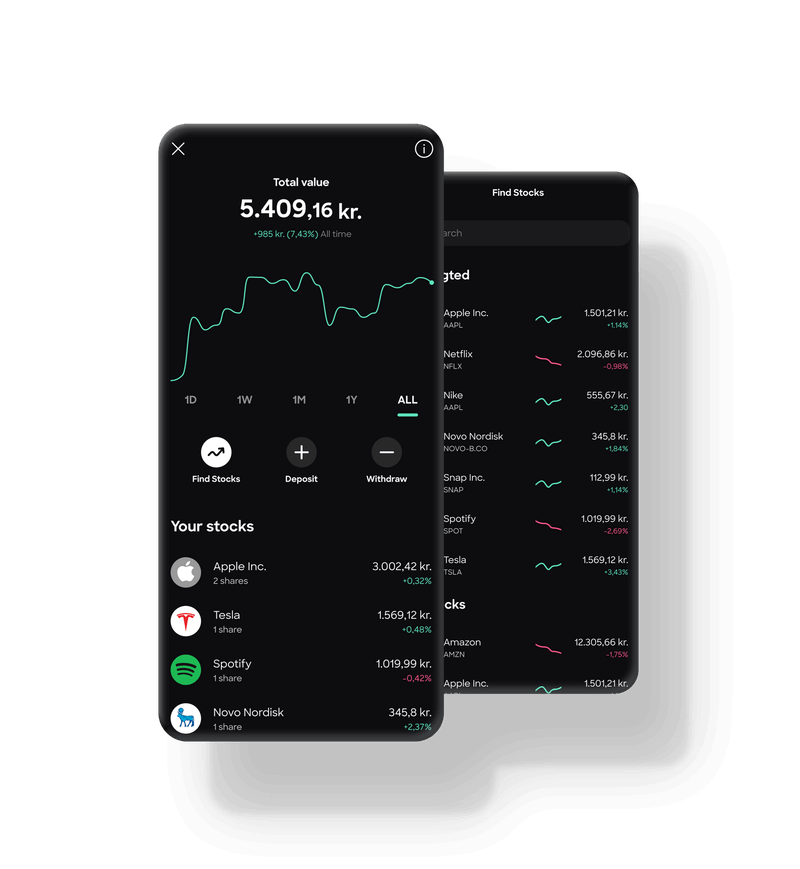

A dán Lunar digitális challenger bankot 2015-ben alapították azzal a céllal, hogy létrehozzák az első pán-északi bankot. Mára több, mint 325 000 ügyféllel rendelkezik Svédországban, Dániában és Norvégiában, és úgy tűnik, jó úton halad az eredeti cél megvalósításának érdekében. Millennial-korosztály központú marketing stratégiája egy bajnokságba sorolja a céget többek közt más északi neobankokkal, mint az izlandi Indó vagy a svéd Northmill és a Rocker.

A Lunar különösen nagy hansúlyt fektetett a befektetési folyamatok letisztulttá tételére, és minden eddiginél egyszerűbbé tette a részvényekkel való kereskedés folyamatát. Nincsenek rejtett díjak, adás/vételért pedig csupán 19kr-át kell fizetni (kb. 670 Ft). Az intuitív kereső segítségével könnyen megtalálhatjuk kedvenc márkáinkait a világ minden tájáról és különböző kereskedői szektorokból, mert azok nevére és logóira is tudunk keresni. Nincsenek minimum beszálló díjak vagy kereskedelmi üsszegek, és az alkalmazás még automatikusan generált adójelentést is készít számunkra.

Összefoglaló

Európában számos banki megoldás áll magánszemélyek és cégek rendelkezésére. A kérdés tulajdonképpen az, hogy mire akarják használni a számlájukat, és milyen pénzügyi szolgáltatásokra lesz szükségük. Aki tudja a választ, annak könnyebb lesz dönteni a számtalan digitális banki megoldások közt, hisz a tökéletes design sokszor a helyzet és a szándékok mentén ragadható csak meg.

Tervezőként, product ownerként pedig az alábbi szempontokat emelnénk ki:

- Figyelj oda, mit mondanak az ügyfelek: feltételezések helyett hallgasd meg a felhasználók panaszát, aggályait és igényeit, hogy megtaláld a leggyorsabb és a legegyszerűbb módját a súrlódások elsimítására, miközben növeled az elégedettséget is.

- Ne félj megtörni a status quo-t: Ismerd meg jól az iparág szabványait és találd meg bennük az előrelépés lehetőségét, akkor is, ha az ‘csak’ az egyszerűbb és intelligensebb szolgáltatás-tervezésről szól.

- Légy ügyfélközpontú: Tervezési stratégiád termékközpontú helyett mindig ügyfélközpontú legyen. Tervezz olyan szolgáltatást, amely kielégíti az ügyfelek igényét az általuk preferált módon ahelyett, hogy drága marketing kampányok segítségével az elavult módszerekt tolnád le a torkukon.

- Tedd megragadóvá a user experience-t: Kápráztasd el a felhasználókat gyönyörű felületekkel, a folyamatok pedig legyenek egyszerűek és korszerűek, mert a millió digitális appok és szolgáltatások világában a felhasználók bizony elkényeztetettek és lusták lettek.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed