A nagybankok sem várnak tétlenül, Digitális bankolás Hollandiában – 2. rész

Az előző blogbejegyzésünk a holland pénzügyi cégek egyik leginnovatívabb képviselőjének, a Bunq-nak modern szolgáltatásaival és UX megoldásaival foglalkozott. Jelen írás arra keresi a választ, hogy milyen lehetőségekkel élhetnek a piac inkumbens szolgáltatói, azok a nagy bankok, melyek nem véletlenül nőttek évtizedek/századok alatt jelenlegi méretükre.

Általánosan elfogadott vélekedés, hogy minél nagyobb egy szervezet, annál nehezebben reagál a piaci kihívások változásaira. Ezt támasztja alá a Fintech cégek térnyerése; a kicsi, áramvonalas, mozgékony vállalkozások gyorsan megtalálják magunknak azokat a niche piacokat, melyek kiszolgálásával magasabb profitszintet tudnak elérni a hagyományos szereplőkhöz viszonyítva. Nincs is más alternatívájuk, hiszen a nagyokra jellemző erőforrások hiányában gyakorlatilag egyetlen dobásuk van. Ha az sikerrel jár, betörhetnek a piacra. Amennyiben nem – nos, ezekről a vállalkozásokról okkal nem hallunk.

Ugyanakkor éppen ez az erőforrástöbblet (tőke, szakember, piacismeret) az, ami a fokozódó versenyben ringben tartja a pénzintézetek legnagyobbjait. Nagyságrendekkel bővebb tartalékaiknak köszönhetően nagyobb volumenű fejlesztéseket vihetnek véghez, elképzeléseik tesztelésére sokkal több mozgástérrel rendelkeznek – amennyiben képesek becsontosodott vállalati kultúrájukon, méretükből adódó “lomhaságukon” változtatni.

A cikk azt vizsgálja meg, hogyan válaszolnak a Fintech kihívásra a holland nagybankok, és milyen eszközöket használnak fel a fogyasztókért folytatott versenyben. Végül arra is választ ad, hogy miként tudja az ABN AMRO, az ING és a Rabobank a szolgáltatásaikkal kapcsolatos UX mélyreható megismerésével és az így szerzett tudás adaptálásával saját javára fordítani a kialakult helyzetet.

ABN AMRO – munkára fogott mesterséges intelligencia

Hollandia harmadik legnagyobb bankja az ABN és az AMRO pénzintézetek egyesülésével jött létre, jelenleg közel 7 millió ügyféllel rendelkezik. Legelső jogelődje 1765-ben született meg, a pénzintézet alapoz is történelmi múltjára és megbízhatóságára. Méretéből adódóan nem képes olyan gyors és radikális átalakulásra, amivel rövid idő alatt ellensúlyozni tudná kisebb riválisai innovatív szolgáltatásait.

Az Apple-lel való együttműködésnek köszönhetően az ABN AMRO mobilalkalmazása lehetővé teszi az Apple Pay használatát. Érintésmentes, biztonságos és egyszerű vásárlást biztosít mobileszközök révén, anélkül, hogy az ügyfélnek magával kellene vinnie bank/hitelkártyáját. Elegendő iPhone-ját vagy Apple Watch okosóráját hozzáérinteni a mobil kártyaolvasóhoz, és az NFC szabvány illetve a személyes hitelesítés (Face ID vagy Touch ID) garantálja a védett és gyors fizetési eljárásokat az erre felkészített pénztáraknál, automatáknál.

Érdekes tény, hogy az ABN AMRO 2019 novemberében bejelentette androidos Wallet mobilalkalmazásának leállítását. A pénzintézet úgy találta, hogy Google mobil platformját használó ügyfeleinek csupán alig 5 százaléka élt a lehetőséggel.

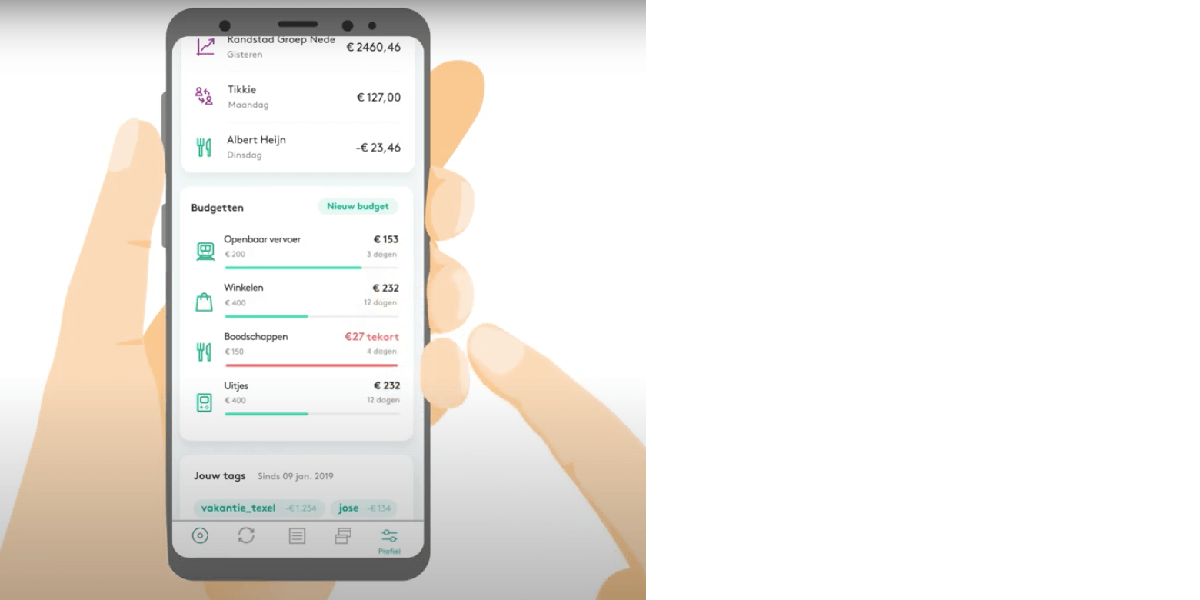

Gyakori említése ellenére nehezen megfogható a mesterséges intelligencia mindennapi életben való megjelenése. Az ABN AMRO Grip alkalmazása közelebb hozza az ügyfelekhez az MI által kínált lehetőségeket. A pénzügyi tanácsadó mobilalkalmazása voltaképp egy intelligens digitális pénzügyi asszisztens, ami betekintést ad a fogyasztó bevételeinek és kiadásának részleteibe. Könnyen áttekinthető felületen ellenőrizheti a felhasználó, hogy havonta mire és mennyit költ. A kiadások tételes nyomonkövetése mellett azok különböző csoportokba osztva és összesítve is megjeleníthetők. A csoportokra megadható havi limittel kézben tarthatók a különböző kiadástípusokra (például élelmiszerre, biztosításra, közlekedésre stb.) szánt büdzsék.

Nem csupán a be- és kiáramló pénz összegeinek felügyeletét segíti a Grip, hanem a beépített mesterséges intelligencia révén tanácsokat is ad. Például előre jelzi, hogy mekkora pénzmennyiséget kellene megtakarítania a felhasználónak a tervezett nyaralásához, de arra is figyelmeztetheti, hogy rendelkezésére áll-e a háztartás rendszeres havi kiadásaihoz (rezsiköltések, előfizetések) szükséges összeg.

Az ABN AMRO Grip nem csak a banknál vezetett számlával és kártyájával használható. Adatbázisába felvehetők a felhasználó más pénzintézeteknél meglevő számlái is, így az azokon történő tranzakciók szintén kézben tarthatók a mobilalkalmazásból.

Könnyen használható, egyszerű felület: ABN AMRO Grip alkalmazás

Azt, hogy a felület rendkívül egyszerűen telepíthető és használható, aktívan kommunikálja is a bank, a laptopokra tervezett változatában szintén már a telefonos verziót (mobilos applikációt) hirdeti:

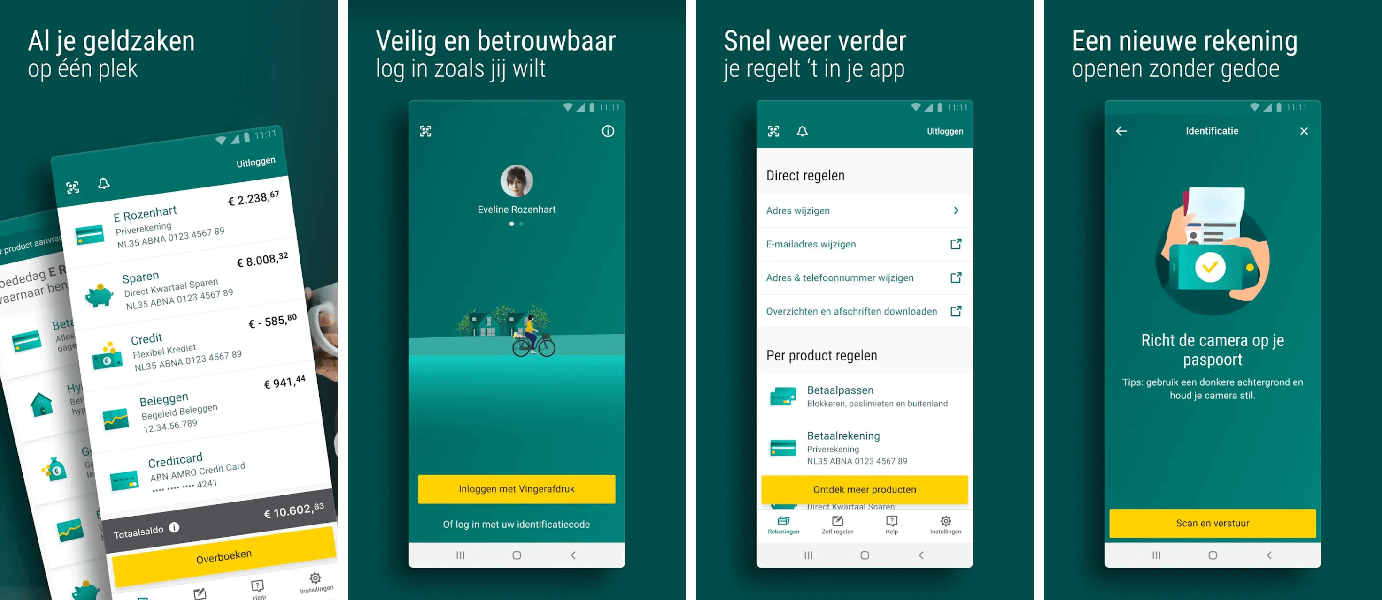

A banki appot a Google Play és Apple App Store webáruházból tudjuk letölteni. Még mielőtt a download-gombra nyomnánk, a bank igyekszik bemutatni, hogy a hagyományos bankokkal szemben mennyire egyszerű velük online folyamatokon keresztül banki accountot nyitni.

Az onboarding felület faék egyszerűségű. A folyamat során dönthetünk arról, hogy csak az appot szeretnénk-e aktiválni, vagy pedig új accountot szeretnénk létrehozni. Az app aktiválásához a felület 5 jegyű identifikációs kódot kér, és előre ismerteti a tervezett folyamatot. Innentől kezdve ezen a folyamaton vezet végig, mindezt teszi egyszerű és áttekinthető felületen. A folyamatot bárhol abba lehet hagyni, és vissza is lehet lépni a process elejére.

Teljesen új accountot is lehet nyitni, ennek időtartamát az app 10 percre saccolja. Ehhez szükség lesz az útlevelünk, (holland) jogosítványunk vagy (holland) személy igazolványunk mobillal fényképezett változatára. Utána már csupán egy kamerába pislantást kér tőlünk a rendszer. A folyamat azzal zárul, hogy csomagot választunk, és megadunk még néhány alapvető adatot. Négy órán belüli visszajelzést ígér a bank arra, hogy sikeres-e volt-e a regisztrációnk.

Mit tudunk aztán tenni az accountunkkal, miben más ez az app, mint amit a hagyományos banki műveletek esetében megszoktunk?

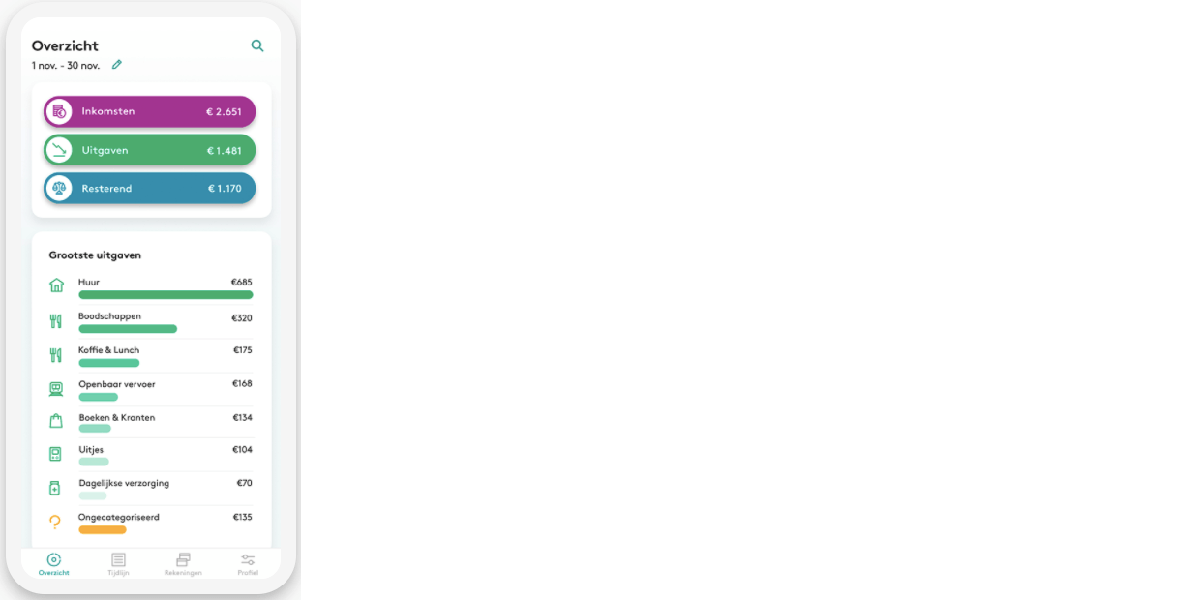

Lássuk, mit ígér: teljesen átlátható pénzügyeket, automatikusan akár havi és éves bontásba rendszerezve. Mit jelent ez?

Az app automatikusan, különböző kategóriákba sorolja a bejövő és a kimenő tételeket. Ezeket átlátható és könnyen követhető módon össze is rendezi. Segít összegezni és bemutatni a havi összes költésünket, különböző kategóriákba sorolva, úgymint élelmiszerek, szórakozás, szállás/lakhatás. Ezekre kattintva bonthatjuk ki az egyes kategóriák tartalmát és tekinthetjük végig az oda tartozó kiadásokat. Sőt: fél évre – évre visszamenőleg is meg tudjuk tekinteni a kiadásainkat, természetesen kategóriába rendezve.

Az egyes kategóriákhoz limitet állíthatunk be, és jelzi a rendszer, ha túlléptük az arra tervezett kiadásainkat.

A felület azt is lehetővé teszi, hogy az általa fel nem ismert tételeket mi soroljuk a megfelelő kategóriákba.

Sőt: az applikáció a rendszeres kiadásainkat, előfizetéseket, ismétlődő költségeinket is áttekintő nézetben jeleníti meg. Kérésre ezekről rendszeres értesítőt küld a rendszer; így a víz-, villany-, gáz- és egyéb kiadásainkkal mindig naprakészek lehetünk.

Mit mutat ez?

Ez bizony arra láttat kifejezetten jó és tanulságos példát, hogy mennyire fontos feltárni a vásárlói igényeket, felfejteni a ki nem mondott, akár tudattalan mentális modelleket is. Ez nem megy másként, mint kitartó és alapos kutatói munkával, beleértve a megfelelő perszóna-tervezést, természetesen kutatás-alapon, mélyinterjúkkal alátámasztva. Ezt egészítették ki a már említett MI használatának beiktatásával, ami kiváló és élenjáró megoldást eredményezett.

A bank teljes stratégiája az ügyfelek minél jobban történő megismerésén alapszik. Felismerték, hogy a holland fogyasztók mindig kapcsolatban állnak, egyfolytában online vannak és fontos nekik az egyszerűség és a sebesség. “Backbase Forms”-nak hívják azt az eszközt, amit ezen ügyféligények minél sikeresebb kiszolgálására találtak ki, alkottak meg.

Ezt az igényt a mobilos felületen is szeretnék kiszolgálni. Az ügyfelek digitalizációval kapcsolatos igényeit figyelembe véve felhagytak a bonyolult, papír-alapú banki regisztrációval, és mindent az online felületre tettek át.

ING – hatékony csevegés Facebookon a banki robottal

Az amszterdami székhelyű ING (Internationale Nederlanden Groep) kis- és nagykereskedelmi, befektetési, direkt, befektetési és magánbanki szolgáltatásokat nyújt, illetve biztosításokat kezel. A világ legnagyobb pénzintézetei közé tartozik 1100 milliárd dolláros eszközkészletével, bevételeit tekintve az európai tízes banki élvonal folyamatos szereplője hosszú évek óta. Több mint 40 országból származó közel 38,5 millió ügyfelének zöme az óriási pénzügyi háttér jelentette biztonság miatt választotta az ING-t.

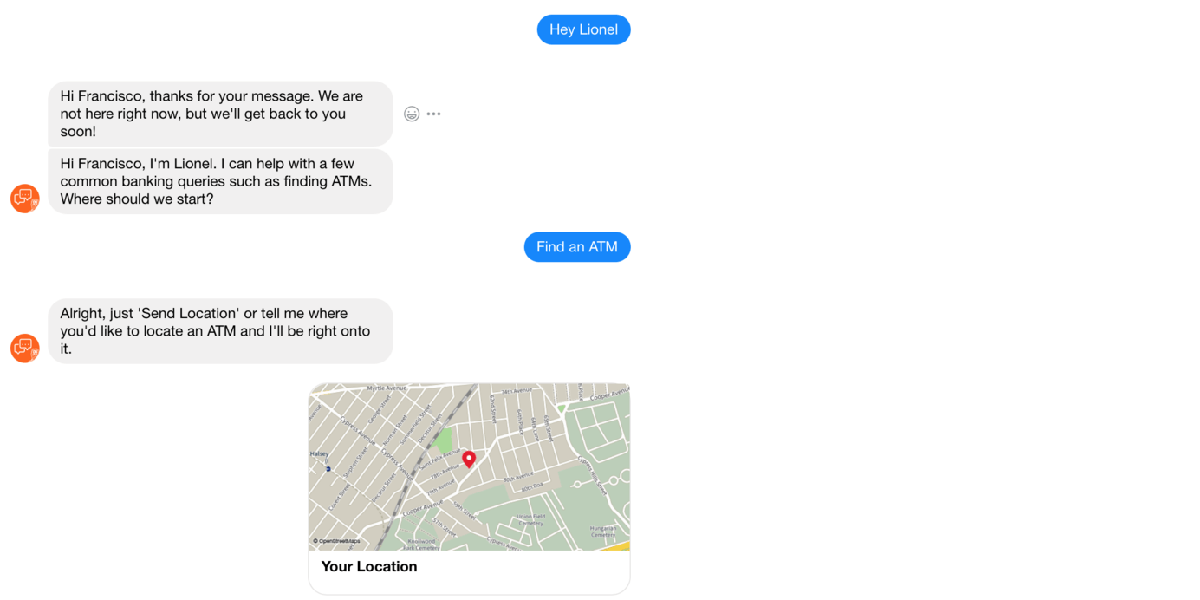

Nem ülhet azonban domináns pozíciójában tétlenül a vállalat, hiszen a kisebb, agilisabb fintech vállalkozások gyorsan és könnyen alkalmaznak olyan új képességeket, melyekkel elcsábíthatják még a pénzügyekben kevésbé jártasak egy részét is. Ezért fordult olyan fejlesztések irányába a pénzintézet, mint az Ausztráliában bevezetett Lionel. Az ING csevegőrobotja mesterséges intelligenciát bevetve igyekszik megkönnyíteni a banki ügyek intézését. Vagy, ahogy azt a pénzintézet állítja, azok az idők gyorsan múlnak, amikor az ügyfelek csak a vállalat saját platformjain tudtak kapcsolatba lépni a szolgáltatóval.

Lionel számos érdekességgel rendelkezik. Talán az egyik legfontosabb jellemzője, hogy nem az ING saját informatikai hátterét használja, hanem Facebook Messenger révén áll a felhasználók rendelkezésére. Nem fér hozzá személyes adathoz egyelőre, de például tájékoztatja az érdeklődőket a legközelebbi ATM elérhetőségeiről. Tudásának bővítése érdekében az ING mérnökei jelenleg is edzik a mesterséges intelligencia “agyát”, felkészítendő az egyre bonyolultabb kérdések megválaszolására. Ahelyett, hogy pusztán szabályalapú elveken működne, a rendelkezésére álló adatkészlet jelentős bővítésével sokkal emberszerűbb tanácsokat tud adni.

Az ING ausztrál részlegénél sikeresen debütáló Lionelt a belga Marie követi. A korábbi tapasztalatoknak és edzésnek hála ez a mesterséges intelligencia már komplexebb problémák megoldására is képes. Például egy nyaraló ING ügyfélnek a telefonjára telepített Facebook Messengeren keresztül lehet segítségére, ha gondja akad bankkártyájával, árulta el Tim Daniels, az ING programvezetője.

Hasonlóan az emberi agyhoz, tanítással a (ro)botok is egyre okosabbá tehetők. A chatbotok egyik legnagyobb kihívása az, hogy megfelelően értelmezzék a hozzájuk intézett kérdéseket és arra adekvát, használható választ adjanak. Vegyünk egy egyszerű példát! Ha a felhasználó feltesz egy kérdést hitelkártyájával kapcsolatban, majd a következő kérdésben már nem nevezi meg szó szerint, akkor a mesterséges intelligenciának tudnia kell, hogy még mindig az előző kérdésben szereplő plasztik lapocskáról van szó.

Miközben ez emberi ésszel feldolgozva roppant egyszerű feladat, egy csevegőrobotba beépítendő és trenírozandó tudás. Az ausztrál Lionelben, a belga Marie-ban, a holland Ingében és a nagykereskedelmi bankolásban használt Bill csevegőrobotban egyaránt közös, hogy természetes nyelvi feldolgozást (NLP, Natural Language Processing) alkalmaznak az ügyfelek megértése érdekében. Többségünk ugyanis nem használ hétköznapi beszédében olyan szavakat, mint “tranzakció” vagy “banki egyenleg”, hanem inkább azt a kérdést teszi fel, hogy “Van elég pénzem egy kis hétvégi lazításra?”. Ezt a mesterséges intelligenciának értenie kell ahhoz, hogy meg tudja válaszolni.

Minden fejlesztés ellenére könnyen előfordulhat olyan helyzet, amivel nem bírnak el a csevegőrobotok. Az ING szakemberei digitális műszerfalakon az összes beszélgetést nyomonkövetik, így hamar értesülnek arról, ha az egyik ügyfél elakadt a mesterséges intelligenciával. Ebben az esetben átveszik az MI-től az irányítást, és a megszokott módon, humán-humán interakcióval folyik tovább a társalgás.

Jelenleg az ING nem is tervez ennél magasabb szintű automatizációt: arra alapoz, hogy a robotokkal az egyszerű, gyakran ismétlődő kérdések megválaszolásának terhét tudja levenni ügyfélszolgálati munkatársainak vállairól. Ez a hibrid chatbot kialakítás hatékonyabbá teszi a munkát és nem frusztrálja az ügyfeleket, ha az MI számára egy túlságosan összetett probléma gondot okoz.

Emellett azért törekednek a minél inkább emberszerű kommunikáció elérésére. Ahogy a robotok egyre többet és többet tanulnak az emberi természetről, képessé válnak érzékelni a velük kommunikáló ügyfél hangulatváltozásait. Ezekre pedig reagálhatnak. Tesztjei során az ING meglepődve tapasztalta, hogy a megfelelően használt emojik alkalmazásával az emberek megbocsátóbbá válnak a robot “bénázásával” szemben. Vagyis jobban tolerálják a kommunikáció félreértését, ha ezt a problémát a mesterséges intelligencia felismeri és egy smiley-val vagy viccel próbálja oldani a feszültséget.

Peter Netusil, az ING belga, gépi tanulással foglalkozó részlegének szakértője szerint előbb-utóbb eljuthatunk oda, hogy az emberek többségének már nem feltétlenül tűnik fel, hogy emberrel vagy robottal beszélget. Ez pedig még hatékonyabbá teszi a pénzügyek intézését – mindkét oldalról. Az olcsóbban üzemeltethető, de elvárt szinten működő ügyfélszolgálat magas ügyfélelégedettséghez vezet, ami lojalitást és így végső soron magasabb bevételeket eredményez.

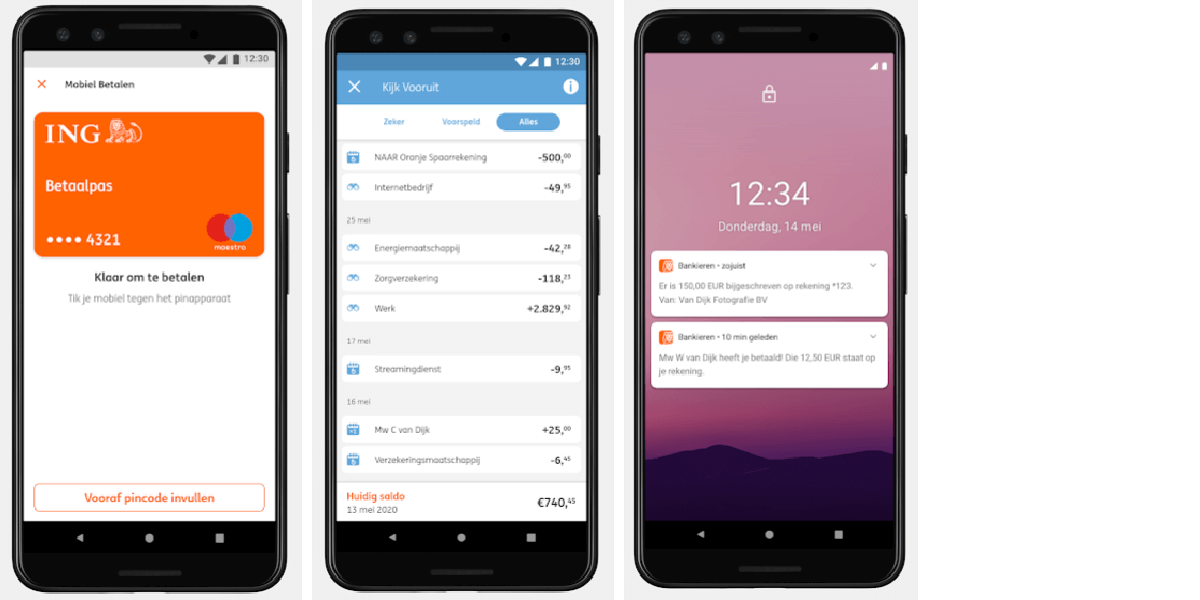

ING bankieren mobilalkalmazás

Az ING bank alkalmazása a Google Play áruházból és Apple App Store-ból tölthető le. Az onboarding egyszerű, sok képpel, narancssárga alapon fehér betűkkel. Holland személyivel itt is könnyedén lehet regisztrálni. Az app számos innovatív funkcióval rendelkezik mint: pénzkérés, biztosítások vásárlása, kártyaletiltás stb.

Ismerkedjünk meg Ingével, az ING bank chatbotjával!

“Inge”, az ING Facebookra tervezett, ATM-kereső chatbotja abban segít, hogy megtalálja a user a hozzá legközelebb eső pénzkivételi lehetőséget. Egyelőre kísérleti szakaszban van a fejlesztése, de már most nagyon segítőkész.

“NNG Inge” a neve az ING „Siri-szerű” hangvezérelt csevegőrobotjának, amely a Mobil Banking mobilalkalmazásába került bele. Ezt a megoldást az ING házon belül tervezte meg és hozta létre, építette. A következő funkciókat/tartalmakat kezeli:

- Bankkivonatok

- Számlafizetés

- Tőzsdei jegyzések

- Időjárás előrejelzés

Tudomásunk szerint az ING bank volt az első, ahol voice technológiát alkalmaztak a banki folyamatokban. Az ügyfél a hangját a bejelentkezésre és az egyes funkciókhoz egyaránt használhatja. Hiába tudja meg tehát valaki a belépéshez szükséges mondatunkat, nem engedi meg a rendszer, hogy azzal jelentkezzen be.

Letűnőben van az az idő, amikor kis nyomógombokkal megadott jelszavak birtokában vagy ujjlenyomattal tudunk belépni a banki vagy egyéb rendszerekbe, és úgy kell intéznünk a dolgokat. Az ING bank hangvezérelt csevegőrobotjának konkrét utasításokat adhatunk, megkérhetjük arra, hogy összegezze a legutóbbi nyaralásunk összes költségét vagy egy bizonyos szempont szerint mutassa a kiadásainkat.

Rabobank – az élelmiszeripar kiszolgálója

A 2020-as év során közel 1,1 milliárd euró nettó eredményt (2018-as adat szerint 12 milliárd eurós bevételt) produkáló bankot még a 19. század végén alapították Utrechtben. Jelenleg valamivel több mint 40 ezer alkalmazottjának hatékony munkája teszi vezetővé az élelmiszeripari és mezőgazdasági terület pénzügyi támogatásában. A fenntarthatósággal kapcsolatos bankolás tekintetében ugyancsak a világ vezető pénzintézetei között szerepel a Rabobank. Összességében a világ 30 legnagyobb pénzügyi vállalatának egyike. A Rabobank a belső innovációban is élen jár, hisz létrehozta a TreasurUp-ot, amelynek design systemét az Ergománia csapata tervezte.

A nagykereskedelmi banki tevékenység mellett lakossági és személyre szóló szolgáltatásokat is kínáló Rabobank például olyan megtakarítási lehetőségeket kínál több mint 800 ezer ügyfelének RaboDirect nevű szolgáltatásával, melyben a lehető legalacsonyabbra szorítja le a pénzügyi zsargon, a kisbefektetői érdeklődést minimalizáló, összetett szerződések és kondíciók arányát. Az ügyfelet előtérbe helyező RaboDirect ezzel már több mint 30 milliárd eurónyi megtakarítást felügyel.

A RaboDirect számos országban működik, Németországtól Új-Zélandig. Online működésű, a legtöbb országban fizikai irodával nem rendelkezik, kizárólag az interneten és telefonon keresztül érhetők el szolgáltatásai. Az üzemeltetési költségek alacsonyan tartását a holland pénzintézet nem (csak) saját profitjának növelésére, hanem ügyfelei kiadásának csökkentésére is használja. Ezáltal a megtakarítások, banki tranzakciók a riválisaikhoz képest kisebb költséget jelentenek az online bankolást elfogadni tudók számára.

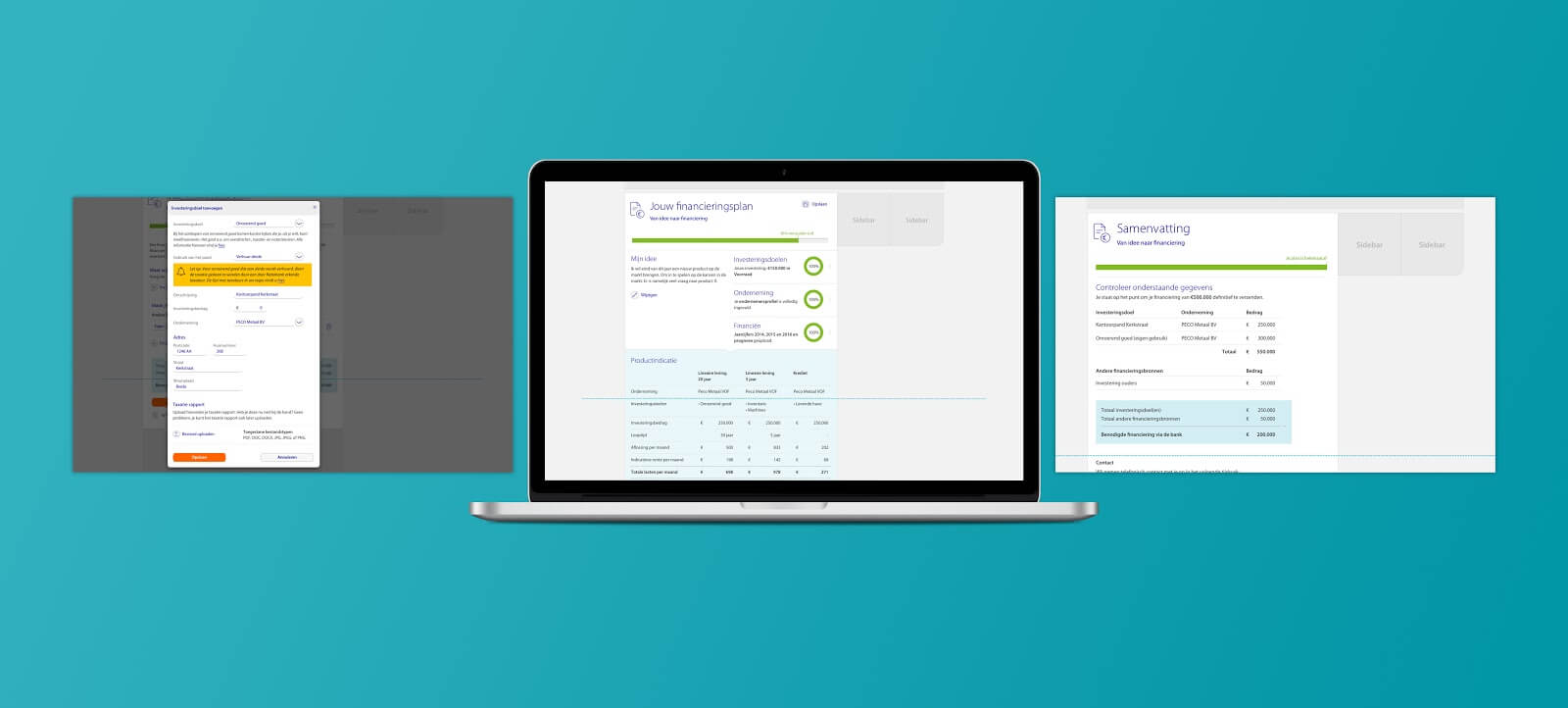

A jelenlegi webes felületet 2018 folyamán tervezték újra. A teljes tervezési folyamatot elejétől a végéig meghatározta az alapos és részletes kutatás, tesztelés, amely fókuszában az új hitel igénylése állt. A korábbi oldalon a hiteligénylés folyamata annyira bonyolult volt, hogy sok ügyfél kénytelen volt személyesen eljárni, ami akkoriban meglehetősen nagy terhet, felesleges költségeket jelentett a bank számára és rossz felhasználói élményt az ügyfeleknek. A Rabobank célja az volt, hogy az új felületen az ügyfelek a teljes hitelfelvételi folyamatot maguk tudják intézni, az elejétől a végéig.

Hogyan zajlott a teljes tervezési és kutatási folyamat a Rabobankban?

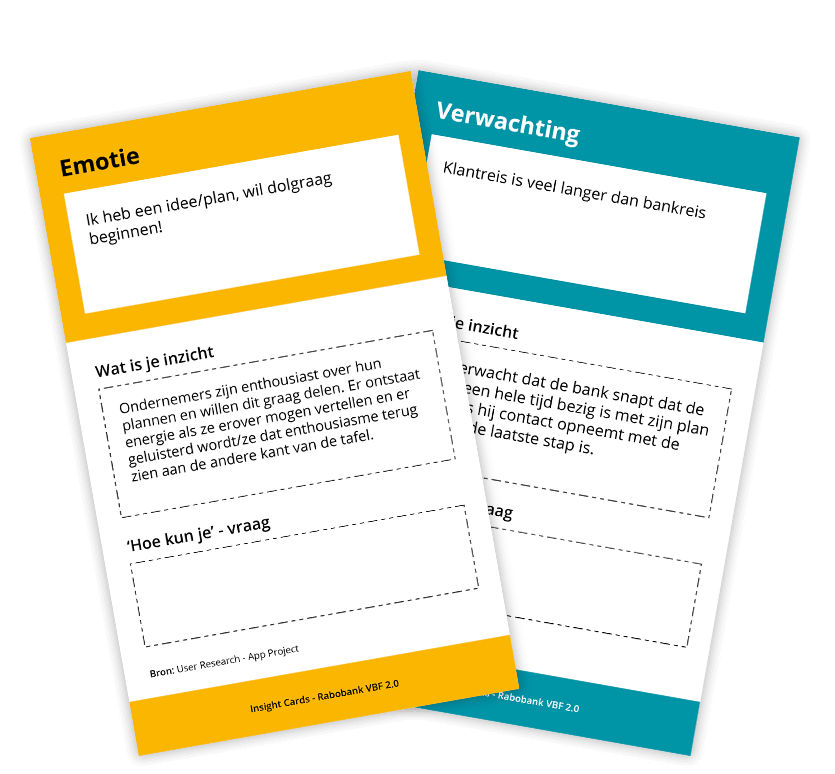

1. Felhasználói kutatás

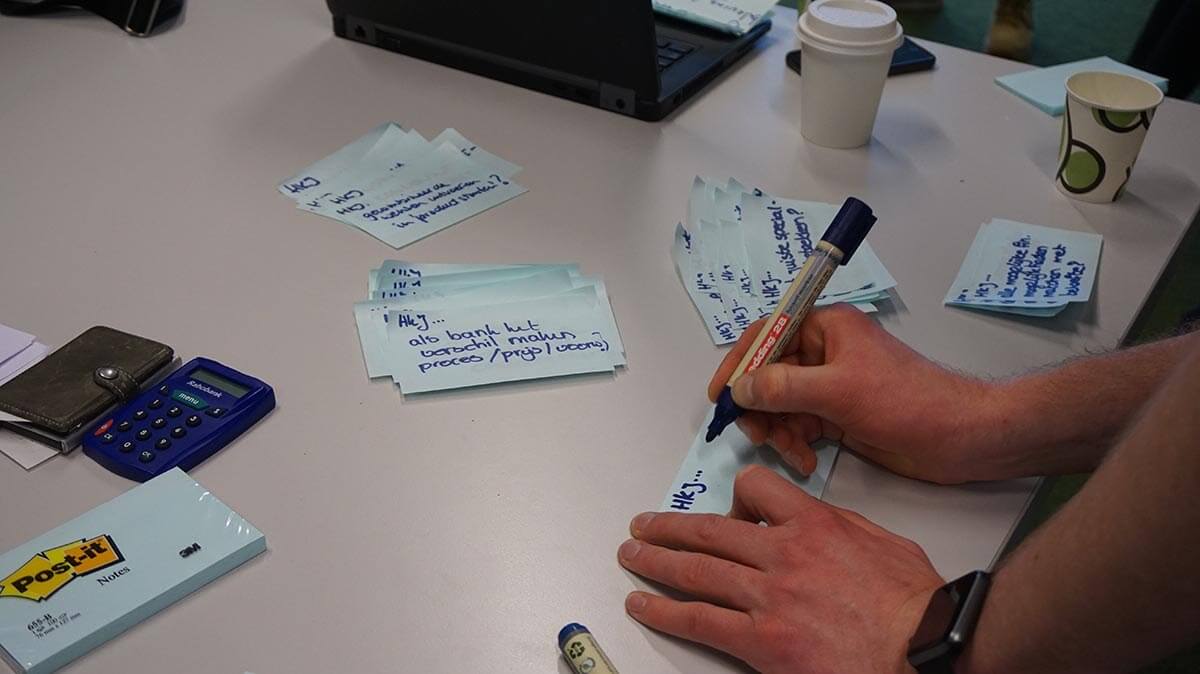

Ahhoz, hogy a teljes újratervezési projekt megfelelően megalapozott legyen, meg kellett találni, hogy mi okozza a felhasználókban a rossz élményt, mik a felület „fájó pontjai”, mi nem működik megfelelően. Annak érdekében, hogy ezt megismerjék a kutatók, részletes mélyinterjúkat készítettek a banki ügyfelekkel. Az itt feltárt eredményeket „Insight Cards” képeken jelenítették meg. Ezek a kártyák tartalmazták az adott lépéssel kapcsolatos érzelmeket és elvárásokat.

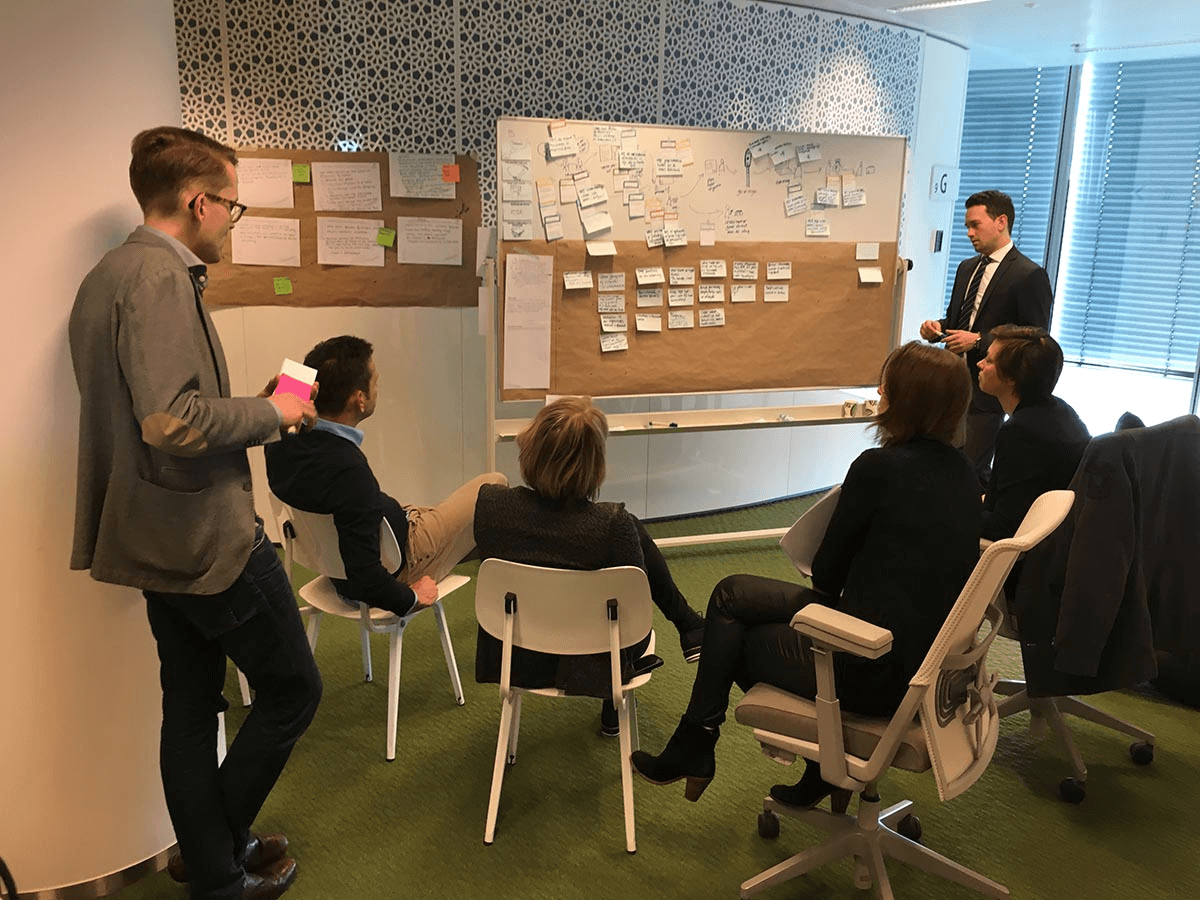

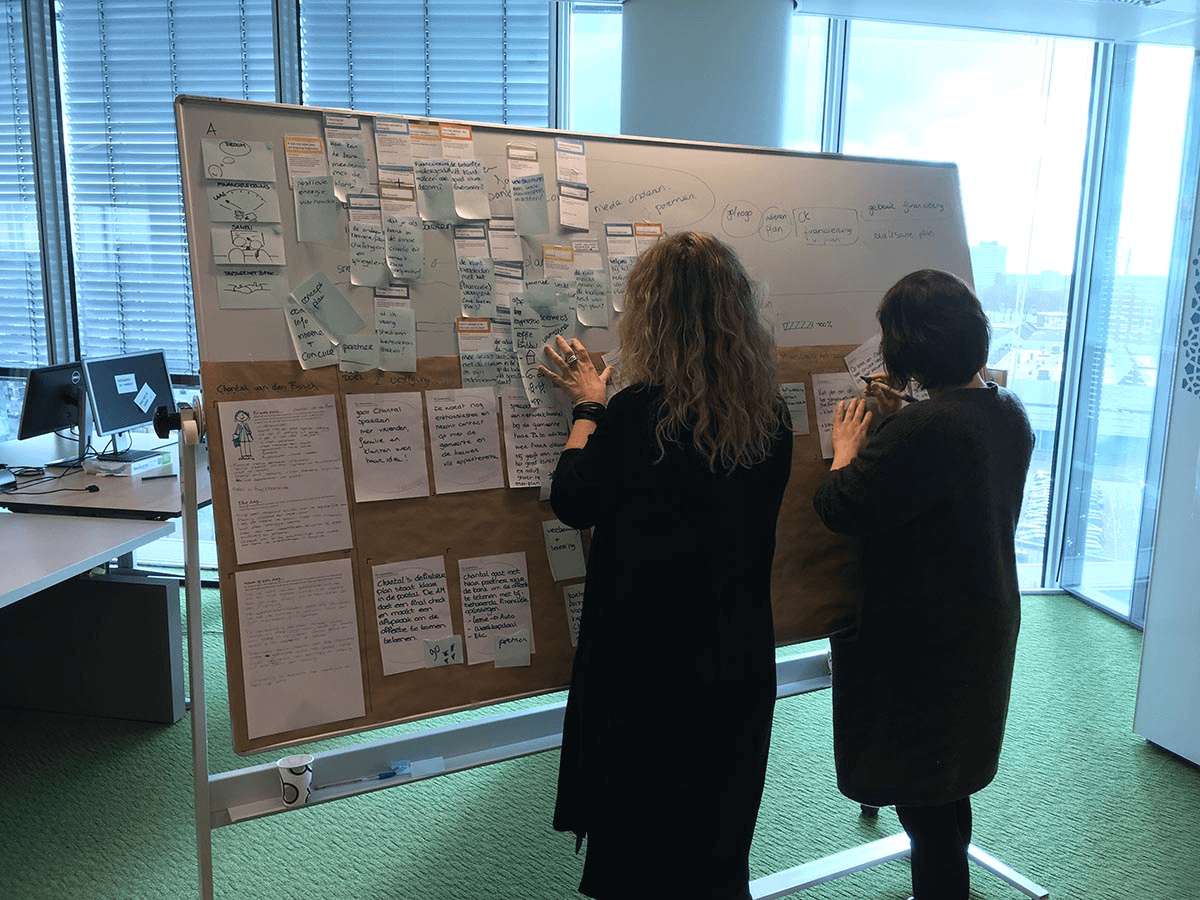

2. Customer Journey Workshop

Miután összegyűjtötték az összes felhasználói információt, néhány Customer Journey Workshopot tartottak annak érdekében, hogy részletes áttekintést kapjanak a felhasználói útvonalakról és a lehetséges “touch pointokról”. Ezen workshopok során a felhasználói visszajelzésekből kiderült, hogy sok ügyfél feszültséget érzett a banki folyamatok végrehajtása során. Ezenkívül a Rabobank néhány online folyamata többé már már nem volt hasznos.

A Customer Journey Workshop során a felhasználóknak az volt a feladatuk, hogy egyetlen próbálkozással vigyenek végig és fejezzenek is be egy banki folyamatot. Nehezítő tényezőként úgy kellett lezárniuk a folyamatot, hogy olyan dokumentumot is fel kellett tölteniük, amely esetleg abban a pillanatban még nem állt rendelkezésükre. A felhasználók által véghezvitt folyamatok-utak azt mutatták, hogy bőven van mit javítani, és a folyamat többféleképpen is jobbá tehető.

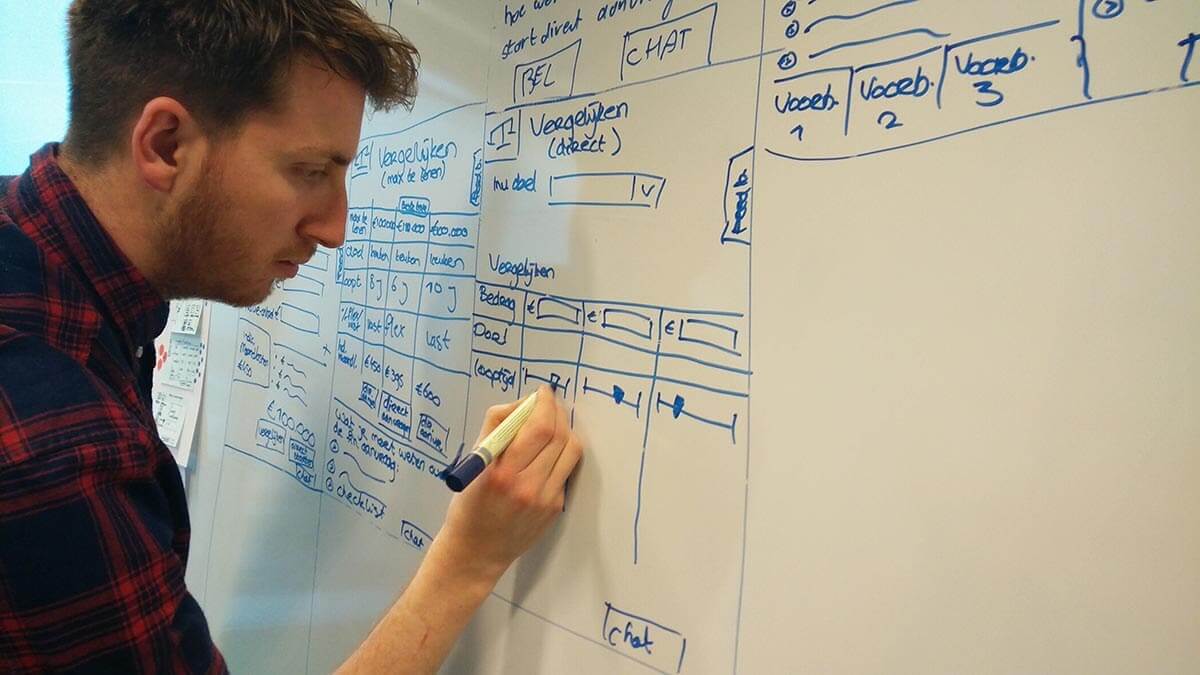

3. Design Sprint

Az új webalkalmazás számára az új koncepciók előállításához a kutatók Design Sprintet tartottak. Ennek során arra összpontosítottak, hogy a potenciális ügyfeleknek könnyű legyen tájékozódni a lehetséges, elérhető hitelekről, és ne okozzon nehézséget a hiteligénylés folyamata sem.

Ennek érdekében a design sprint alatt két prototípust készítettek, majd ezeket teszteltették a felhasználókkal. Az egyik prototípus az orientációs szakaszra (hitel-érdeklődés, keresés), a második pedig a tényleges hiteligénylésre koncentrált. A Rabobank helyesen járt el, hogy előtte kutatott és megértette a felhasználói igényeket. A Design sprinteknél gyakran kispórolják ezt a lépést, hisz így is sokáig tart, de enélkül a Sprint prototípusát homokra építjük!

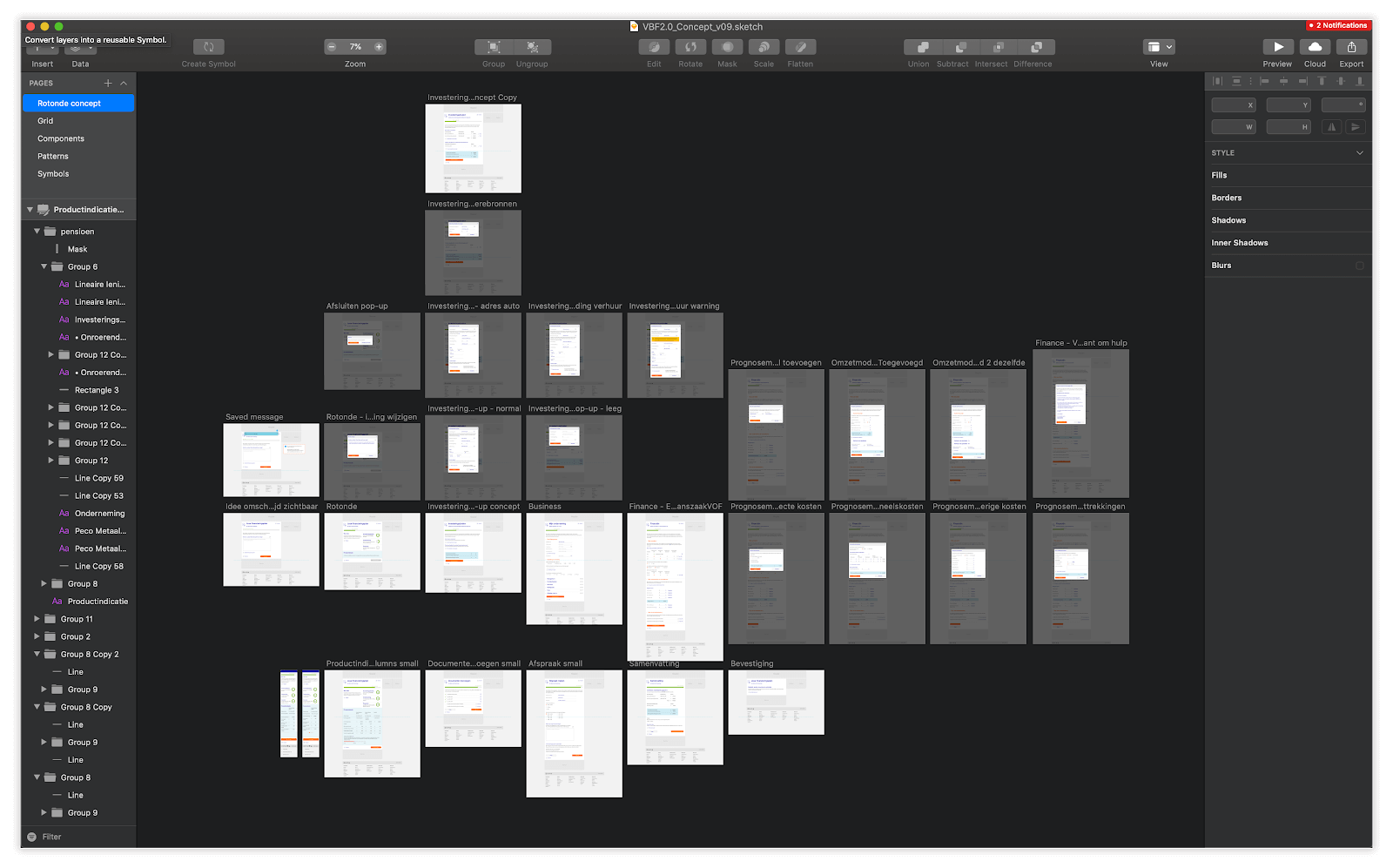

4. Tervezés, iterációs folyamatok során

Az átalakítás utolsó szakaszában a UX-esek együtt dolgoztak a termékmenedzserrel, a UI designerekkel, az üzleti elemzőkkel és a szolgáltatástervezőkkel is, annak érdekében, hogy a koncepció minél egyszerűbb legyen. Tesztelhető változatot is kialakítottak, mégpedig kattintható prototípus segítségével. Mindez Sketch és Axure programban történt.

5. Prototípus-tesztelés

A számos tervezési ismétlés után készen állt az Axure prototípus a felhasználói tesztelésre.

Három vállalkozót hívtak meg az utrechti Rabobank UX laboratóriumba. A tesztelési forgatókönyvek végigkövetése során a résztvevők alaposan bemutatták a tervezőknek-kutatóknak a felülettel kapcsolatos visszajelzéseiket. Tetszett nekik az a tervezői megközelítés, hogy a folyamatban bármikor meg lehetett állni. Ezzel együtt számos hibára hívták fel a tervezők figyelmét, úgymint ismétlések és ugrások. Mint minden jól szervezett és kivitelezett teszt, ez is kiváló alapot jelentett a továbbfejlesztéshez.

A végeredmény

A projekt eredményei különböző folyamatok és képernyők voltak a fejlesztői csapat számára, hogy elkezdhessék a termék építését. Sőt, a csapatok részére egy kattintható Axure prototípust is biztosítottak, hogy ők maguk ugyancsak megtapasztalhassák a termék működését.

A tervek átadása után a fejlesztőcsapat megkezdte a fejlesztést, és 2018 nyarán elindította az új alkalmazást.

Összefoglalás – mindenki nyer

A fenti példákon jól nyomon követhető, hogy ugyan a Fintech cégek komoly versenytársai a nagy piaci szereplőknek, azért az inkumbens szolgáltatókat sem kell félteni. A rendelkezésükre álló hatalmas erőforások lehetővé teszik számukra, hogy ha kicsit lassabb tempóval is, de szintén megjelenjenek innovatív fejlesztésekkel a pénzügyi szférában.

Elsősorban hatékonyságnövelésre fókuszálnak, ennek érdekében nyúlnak például a mesterséges intelligencia eszközeihez. Az automatizáltabb ügyfélkommunikáció a kapcsolattartás emberi terheinek csökkentése mellett annak minőségére is jótékony hatással van. Természetesen feltétel az MI rendszerek, a csevegőrobotok humán interakcióban való folyamatos fejlődése, ezt a mélytanuló algoritmusok és az egyre növekvő adatkészletek biztosítják műszaki oldalról.

Ugyanakkor az is látszik, hogy a tisztán online ügyintézés felé való elmozdulással (ilyen kezdeményezés a Rabobank RaboDirect szolgáltatása) elérhető költségmegtakarítás nem válik egy az egyben a bank hasznává. A kompetitív piac kikényszeríti az ügyfelekkel való osztozkodást, vagyis azt, hogy a csökkenő kiadások ne csak a bank profitját növeljék, hanem a banki szolgáltatásokat használók díjait is mérsékeljék. Ezzel hosszú távon a pénzintézet szintén jól jár, hiszen az alacsonyabb költségek ügyfélcsalogató hatásából nagyobb bevételt realizálhat.

Az általános tapasztalat szerint a Fintech cégek megjelenése, ismertségük, elfogadottságuk gyors növekedése lendületet adott az inkumbens szolgáltatók fejlődésének. Az új, innovatív fejlesztések tehát nem csak a kisebb, gyorsabban reagáló pénzügyi szervezetekre jellemző, hanem immár a piac régi szereplői is alkalmazzák az olyan modern lehetőségeket, mint az intuitív és egyszerű user interface, a mesterséges intelligencia, a mobil környezetből történő ügyfélkezelés és az online kommunikáció előtérbe helyezése.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed