Okosóra alkalmazások Fintechre

Az AppleWatch 2015-ös megjelenésétől kezdve jelen vannak az okosórákra fejlesztett pénzügyi alkalmazások. A tőzsdei alkalmazottaknak és a befektetőknek például kíválóan segít a részvények és az árfolyamok aktuális változásait nyomon követni.

Ahogy a bank szektor is igyekszik felvenni a lépést a gyors technológiai fejlődéssel, mostanra gyakorlatilag elvárás lett, hogy a banki ügyeink jelentős részét online tudjuk intézni és ami ennél is fontosabb, hogy tranzakcióinkról, a számláink állapotáról állandó és aktuális információink legyenek.

Ez az elvárás egyébként az Internet of Things hullám elindítója is, hiszen azzal, hogy az internet segítségével temérdek adat keletkezett (vagy csupán a már meglévők váltak láthatóvá) és ezeket az adatokat később perszonalizáltabb marketing, illetve felhasználó-élményre használtsak fel, mára eljutottunk odáig, hogy adatainkért cserébe elvárjuk, hogy a rendszer hatékonyan dolgozzon. Ez gyakorlatban pedig azt jelenti, hogy a magunkról szolgáltatott hatalmas adatmennyiségért időt várunk cserébe. Tesszük ezt azzal, hogy elvárjuk az alkalmazástól, hogy a szolgáltatás a megszerzett adatokat a folyamatok felgyorsítására, illetve a felhasználói szokásaink megismerésére használja fel. Igazából erről szól a tanuló algoritmussal működő prediktív szövegbevitel is, de a NEST termosztát is, ami megtanulja szépen lassan, hogy mik a fűtési-hűtési szokásaink és általában milyen napszakban milyen hőmérsékletet tartunk a házban.

Visszatérve a fintech alkalmazásokra, hatalmas a lehetőség a pénzügyi folyamatok modernizálásában, mert a banki szektor ormótlanságából és szigorú szabályozottságából, illetve puszta méretéből fakadóan lassan változik és azt is csak vonakodva. A bankóriások megkerülésével működő fintech alkalmazások és a transzparensebb pénzügyi folyamatokra való igény megjelenésével azonban a tradicionális bankok, amennyiben életben akarnak maradni, rá vannak szorítva az innovációra. Szerencsére ezt közülük is sokan felismerték. Szinte nincs már olyan bank, ami ne rendelkezne netbankkal és mobilbankkal, ezzel téve könnyebbé ügyfelei életét, megkímélve őket a felesleges sorban állástól, ugyanakkor magukat pedig a felesleges költségektől, amelyet egy állandóan nagy számú munkatárssal üzemeltetett ügyfélszolgálat felemészt.

Néhány példa a nem banki szektorból származó újító (mobil)applikációk közül

Napjainkban egyre népszerűbbek a chatbotok, vagyis az olyan programok, amelyek segítségével chateléssel tudunk kommunikálni egy szolgáltatással, ami sokkal interaktívabb és sok esetben egyszerűbb, mint felmenni egy honlapra és onnan szerezni meg egy bizonyos információt. Például van olyan chatbotos szolgáltatás, ami a biztosításkötést bonyolítja le egyszerű chatelés formájában, mint a Lemonade.

Ugyan a Lemonade és a biztosításkötés nem a szűk értelemben vett Fintech része, de a tendenciát az ő és hasonló startup-os alkalmazások megjelenése is mutatja. Erre a hullámra ült fel például a Cleo alkalmazás kitalálója is. A platformja a Facebook Messenger, ezen keresztül van lehetőségünk pénzt küldeni a Facebook-os barátainknak, lekérdezni a kiadásainkat akár több bankszámlánkról is, választható filterezéssel. Ezentúl a költési és bevételi profilunk alapján segít a félrerakásban is, amit automatizálhatunk a Cleo által számunkra megengedhető összeggel. A fintech alkalmazások legnépszerűbb buzzword-je az átláthatóság. Ezek a gomba módjára szaporodó startupok azzal hirdetik alkalmazásaikat, hogy azok jóval átláthatóbbak, mint a hagyományos banki folyamatok. Ez a felhasználók számára annyit jelent, hogy ők ugyanazokat az adatmennyiséget osztják meg ezekkel az appokkal is, mint amilyeneket a bankokkal is megosztottak, viszont az új finteches alkalmazásokban ebből az adatbeszolgáltatásból nekik is van hasznuk. Hogyan is? Egyrészt nem kell ismételten megadniuk az adataikat, egyszerű ujjlenyomat leolvasással és online is történhet a belépés és a tranzakció, ugyanakkor biztonságosabbak, mert az ilyen fajta autentifikációt nehezebb becsapni, mint a hagyományos jelszavas megfelelőjét.

Okosórák a Fintechben

Míg a mobilbankok általánosságban nagyjából ugyanazzal a funkcionalitással bírnak, mint a weboldali változatuk, addig az okosórára gyártott változataik limitált képernyőjük miatt csak egy erősen megszűrt funkciópalettával bírnak. Ennek az is az oka, hogy a legtöbb okosórára fejlesztett alkalmazásnak van egy mobiltelefonos applikáció-megfelelője is, ez a kettő természetesen össze van szinkronizálva és igazából az órára fejlesztett változat csak egy kiegészítő lehet, egy kiterjesztett része az applikációnak, ami a legfontosabb valós idejű információkat, értesítéseket mutatja.

Jelenleg a banki szektor okosórákra kínált alkalmazásai általánosságban véve két-három dolgot tudnak: legutóbbi tranzakciók megjelenítése (ezt mondjuk hozza a beállítható sms szolgáltatás is és sok különbség nincs az sms hangja illetve az okosóra rezgése között) továbbá a közeli ATM-ek és a számlaegyenlegek mutatása.

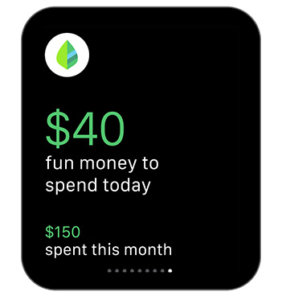

Azonban a bankokon kívül is vannak Fintech alkalmazások és ebben a mezőnyben indulnak az igazán érdekes appok. Például a Mint nevű alkalmazás segít követni a kiadásainkat és láthatjuk azt is, hogy mikor kell befizetnünk a számláinkat, ezen kívül megmutatja, hogy hol tudunk spórolni és követhetjük a hitelkártyánk alakulását is. A minttel könnyedén készíthetünk költségvetést is, vagy hagyatkozhatunk a mint által automatikusan generált költségvetésre, amit a kiadásainkra alapoz az alkalmazás.

Egy másik hasznos applikáció a Fidelity. Ez az alkalmazás a tőzsdét aktívan követő emberek számára lett megalkotva és abban segít, hogy folyamatosan és egyszerűen tudják követni a piac alakulását, anélkül, hogy a telefonukat ki kelljen szedniük a farzsebükből.

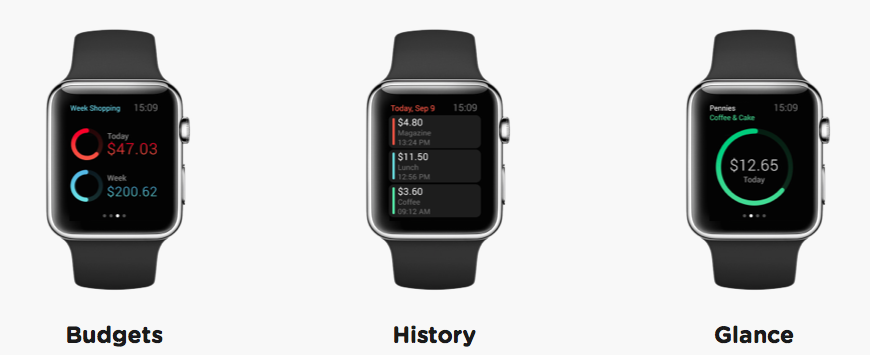

További figyelemreméltó applikáció a Pennies. Segítségével beállíthatunk magunknak egy költségvetést, dokumentálhatjuk a kiadásainkat és nyomon követhetjük, hogy mire mennyi pénzt költöttünk. Láthatjuk, hogy aznapra illetve heti/havi bontásban még mennyi egyenlegünk marad a költségvetésünk alapján, ezáltal könnyebben tervezhetőek a kiadások és a megtakarítások.

Hasonló szolgáltatást nyújt az Unspent, egy-két érintéssel új költségeket/bevételeket adhatunk hozzá a büdzsénkhez. Ezzel az alkalmazással is beállíthatunk költségvetést, amelyhez az alkalmazás segítségével könnyen tudjuk tartani magunkat..leszámítva persze a karácsony előtti őrült költekezést.

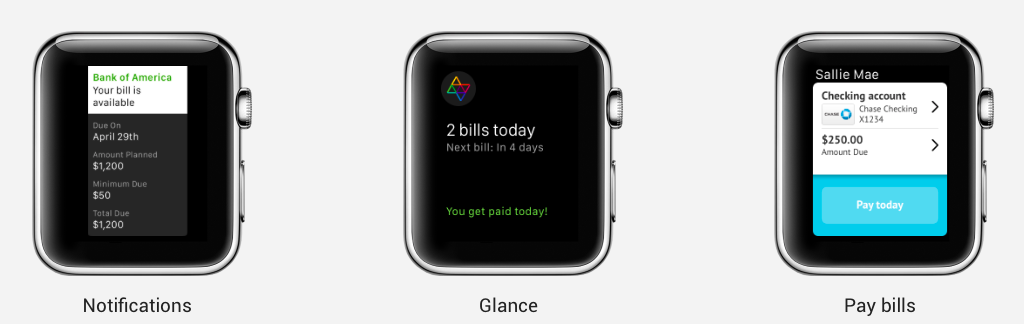

A Prism szolgáltatás ezzel szemben lehetővé teszi, hogy rajta keresztül közvetlenül a szolgáltatónak fizessük a számláinkat plusz költségek és késedelem nélkül. Emellett a Prism a számlaegyenlegeket is segít gyorsan és hatékonyan áttekinteni.

A fintech határmezsgyéjén egyensúlyoznak az ingatlanos alkalmazások. Ezek általában személyreszabott ajánlatokat jelenítenek meg az ingatlant kereső felhasználóknak és így segítenek megtalálni a megfelelő otthont.

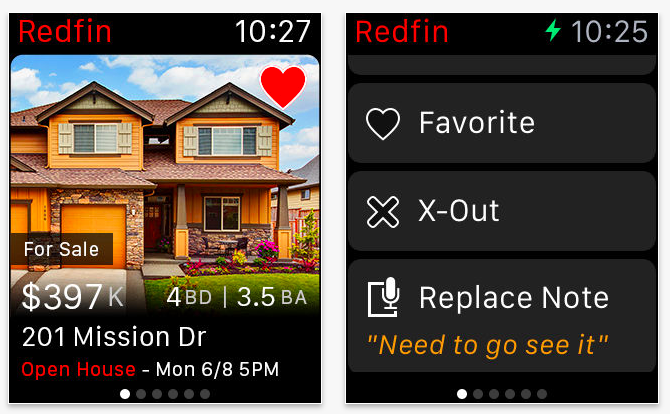

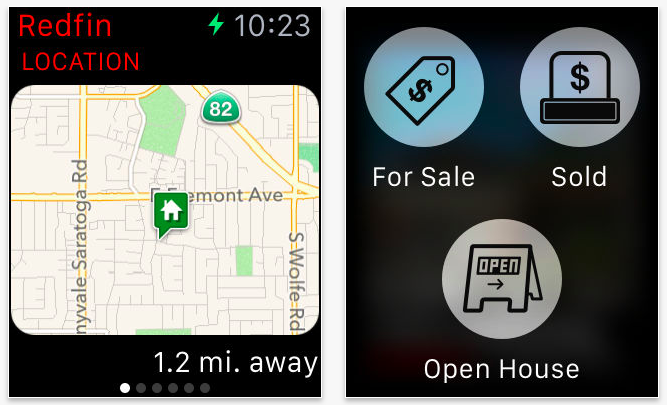

Például a Redfin eredetileg egy ingatlanos ügynökség, viszont felismerve az online megoldások szükségességét, mobil és okosóra alkalmazást is készítettek. Ezek segítenek a környékünkön (vagy az általáunk akár kézzel kijelölt területen) megtalálni az eladásra kínált ingatlanokat. Emellett az alkalmazás értesítéseket is küld nekünk az új, releváns feltöltésekről is és segít a megtekintés megszervezésében is.

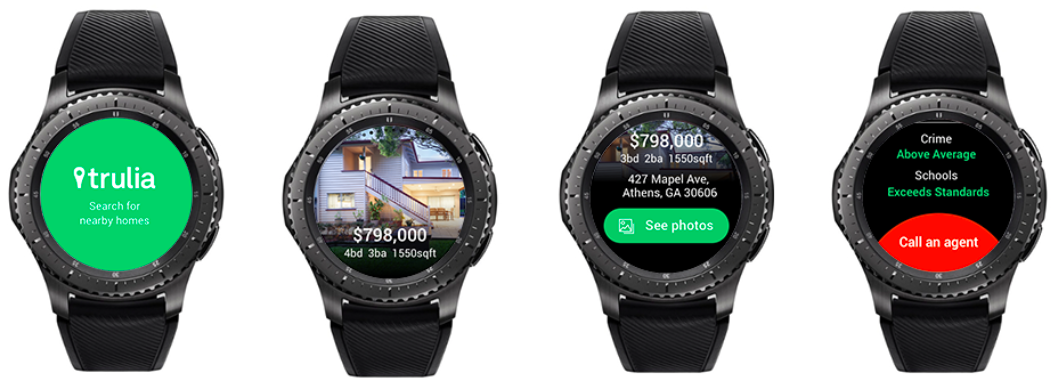

Egy másik app a Trulia, ami hasonló funkcionalitással bír, mint a Redfin, a helyzetünknek megfelelően küld értesítéseket az aktuálisan elérhető ingatlanokról. Az ingatlanokról és a környékről egyéb információkat is meg tudunk tekinteni az alkalmazás segítségével, mint például iskolák, bűnözési ráta, utazási idő és általános ingatlanpiaci információk.

Összefoglalva azt láthatjuk, hogy már a banki szektor is ráébredt, hogy haladni kell a korral, ennek következményeként pedig folyamatosan hozzák ki az újabb és újabb pénzügyi alkalmazásokat mobiltelefonra és hordható technológiákra is. Ugyanakkor az is látszik, hogy az újításra még mindig sokkal inkább alkalmasak a bankoktól független pénzügyi kezdeményezések és bár a bankok óriási tapasztalattal rendelkeznek , a pénzvilág pedig mindeddig monopolizálta a bankszektort, az új fintech alkalmazások megjelenésével ennek az egyeduralomnak vége szakadt. A banki szektor a saját elszigeteltsége miatt mozdul nehezen az újítások irányába, a bankokon kívüli versenytársak viszont gyorsan és dinamikusan tudnak alkalmazkodni a piaci igényekhez, így a bankok szinte hátrányos helyzetből indulnak saját felségterületükön.

Nem tudjuk pontosan, hogy mit tartogat a jövő a pénzügyi alkalmazások területén, de mindenképpen bizakodásra ad okot, hogy akadt kihívója a több száz éve terebélyesedő banki szférának.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed