Hódít a Fintech Belgiumban – a megfelelő UX a banki növekedés motorja – 1. rész

2010 óta töretlenül fejlődik a belga Fintech szegmens, melynek első szereplői elsősorban az olyan, alternatív pénzügyi megoldásokra koncentráltak, mint a közösségi finanszírozás (crowdfunding). Az elmúlt egy-két év azonban változásokkal járt; az évtized vége a fizetési megoldások felfutását hozta a Fintech szcénában. Ide tartoznak a lakossági fizetési platformok, de a piac nagy része a vállalkozások közötti fizetési szolgáltatásokon, például a kis- és középvállalkozások (KKV-k) professzionális devizafizetésein dolgozik.

A Brexit következményeiből fakadóan néhány közismert brit pénzforgalmi szolgáltató – a MoneyGram, a TransferWise, az Ebury és a WorldRemit – Brüsszelt választotta bázisként a kontinens további kiszolgálására. Érkezésük nagyban hozzájárult a szektor éretté válásához. Ez a trend egyébként Nagy-Britannia Európai Unióból való távozásától függetlenül is egyre hangsúlyosabban jelen van a belga Fintech világban.

A nemzetközi befektetők leginkább azért választják a kontinens meghódításának bázisául az országot, mert a belga szabályozó hatóság nem csak technikailag felkészült, hanem meg is könnyíti a piacra lépést azzal, hogy angol nyelven fogadja el az engedélykérelmeket. Emellett szerepet játszik Belgium központi elhelyezkedése az Európai Unió két legnagyobb gazdasága között, és a magasan képzett, ráadásul többnyelvű munkaerő léte. Utóbbi egyben érdekes tesztpiacot is jelent a pénzügyi termékek számára. Ennek eredményeként pezsgő szcéna alakult ki az országban, mely egybe esett a UX-szel foglalkozó ügynökségek bővülésével.

A cikk a benelux Fintech szegmens legfontosabb szereplőit mutatja be a felhasználói élmény szemszögéből, legyen szó a régi, inkumbens szolgáltatókról, vagy az alig néhány éve alakult, fiatal játékosokról. Kiderül, hogy mely korcsoportok, szolgáltatások és technológiák irányába mozog a piac, és láthatóvá válik, hogy bizonyos területeken, egyes érdekek mentén a kooperációt kifizetődőbbnek tartják a régi világból átalakulni igyekvő bankok és a modernitást képviselő Fintech vállalkozások, mint az egymással való rivalizálást.

KBC Belgium

Az 1935-ben Kredietbank néven alapított, 2005 óta KBC Groupként ismert, belga gyökerekkel bíró pénzintézet a piaci kapitalizációja alapján a 15. legnagyobb bank Európában. Szerte a világon 12 millió ügyféllel rendelkezik, fő fókusza a közép- és kelet-európai piacon van, ahol közel 8 millióan veszik igénybe szolgáltatásait. Az elsősorban magánszemélyekre, kis- és közepes vállalatokra koncentráló vállalat nettó nyeresége 2019-ben 2,5 milliárd euró körül alakult. Sorban hatodszor választották meg Belgium legjobb bankjának.

Ez a mesterséges intelligencia még a Kate-kedőket is meggyőzi

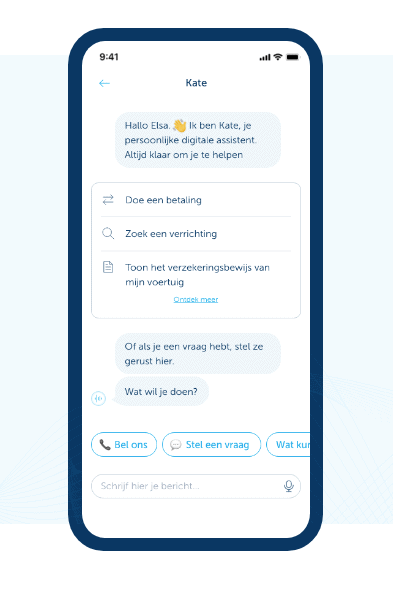

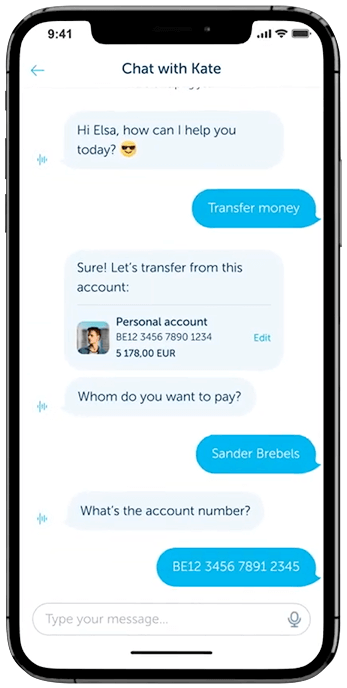

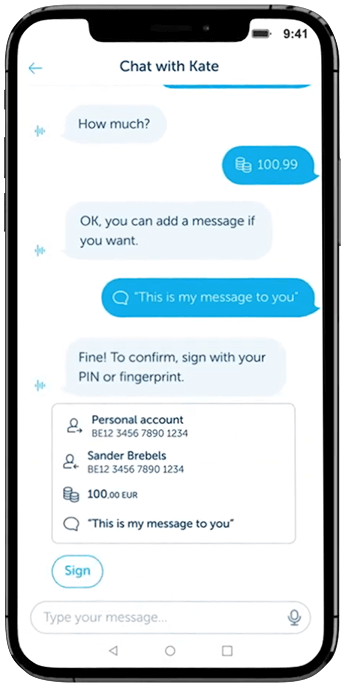

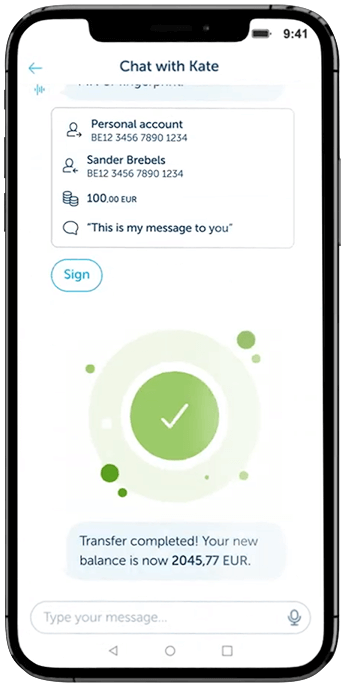

2020 novemberének végén vált elérhetővé a KBC magánszemélyekből álló ügyfélköre számára Kate. A digitális asszisztens személyre szabott ügyfélélményt és az érintettek számára releváns pénzügyi megoldásokat nyújt. Hangvezérléssel irányítható, de csevegésre is képes okostelefonos alkalmazásról van szó, mely nem csak a banki tevékenység szervezésében segíti a felhasználókat, hanem előkeríti személyes dokumentumaikat, befektetési tanácsokat ad, sőt, akár vonatjegyek vásárlására és kifizetésére is használható. Neve mozaikszó, a KBC Assistant To Ease rövidítése, utalva az ügyfelek életét megkönnyítő koncepcióra.

Bárkinek, aki először lép kapcsolatba az MI-vel, lehetősége nyílik az úgynevezett „fejlett Kate” (advanced Kate) opció választására. Ezen keresztül proaktív, személyre szabott megoldásokat kaphat, amik révén időt és pénzt takaríthat meg. Többek között az elektromos számlán való spórolásban vagy potenciális viharkárokra való figyelmeztetéssel tudja segíteni a KBC ügyfeleit a digitális asszisztens.

Noha a megadott pénzügyi keretek között igen hatékony a digitális asszisztens, és a feltett kérdések 90 százalékát megérti a statisztikák szerint, nem mindig képes azonnali megoldást kínálni az érdeklődő ügyfelek számára. A KBC éppen ezért nem dőlhet hátra: a szolgáltatás fejlesztése, hatékonyságának javítása folyamatosan zajlik. Az esetek mintegy 12 százalékában Kate a felhasználókat egy, a KBC Live-nál dolgozó banki alkalmazotthoz irányítja, így az ügyfelek akkor sem maradnak magukra, ha nem tudnak zöldágra vergődni a mesterséges intelligenciával.

Annak érdekében, hogy az ilyen helyzetek számát minimalizálják, minden egyes nap megvizsgálja egy csapat azokat a kérdéseket, amiket a digitális asszisztens aznap nem tudott megválaszolni. Az elemzést követően pedig változtatásokat tesz Kate működésében, így a következő nap már a korábban tanultakat felhasználva üzemel a mesterséges intelligencia, az ügyfelek nagyobb megelégedésére és a költségek lefaragásán folyamatosan dolgozó pénzintézet befektetőinek, tulajdonosainak örömére.

Sikeres bevezetés

A KBC Mobile felhasználói mögött már több mint fél évnyi tapasztalat áll. Az első hat hónap eredményei bíztatók a pénzintézet szerint. A KBC Mobile 1,6 milliós felhasználói bázisának közel fele érdeklődést mutatott a digitális asszisztens iránt: majdnem 800 ezer egyedi ügyfél kattintott rá vagy használta Kate-et legalább egyszer ezen időszak alatt. Ez a fél év során közel 2,4 millió beszélgetést eredményezett, melyek nagyjából 30 százaléka további aktivitással (tranzakciók, szolgáltatások előfizetése stb.) járt. Az ügyfelek zöme már a KBC Live közvetlen eléréséhez is használja a mesterséges intelligenciát, derült ki a felmérésből.

Még mielőtt a marketingkampány egyáltalán elkezdődött volna, közel 42 ezer ügyfél egyezett bele a „fejlett Kate” ügyfélélmény kipróbálásába. A 2021 májusában elindított kampány óta azonban jelentősen felfutott az érdeklődés iránta: a pénzintézet statisztikái szerint a megkeresett felhasználók körülbelül 60 százaléka fogadta el a meghívást a lehetőség kipróbálására. Ez a felhasználói tábor aztán alig egy hónap alatt közel 28 ezer proaktív értesítést kapott, melyek mintegy negyedét fogadták el, azaz bizonyult hasznosnak az érintettek számára.

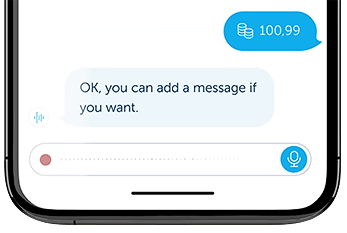

Működés közben Kate perszonalizált üzeneteket küld és Push-üzenetek segítségével olyan funkciókat ajánl, amelyek a user életét tudják megkönnyíteni. Kétféle kommunikációs módon lehet vele kapcsolatba lépni: a felhasználó leírhatja vagy akár el is mondhatja a kérését, Kate mindent elintéz. Mivel a megoldásban hangalapú kommunikáció is elérhető, cél, hogy nagyon érhető legyen a felület mellett a beszélgetés maga és annak szövegezése is. Látható, hogy az alkalmazás készítői törekedtek a banki szakzsargonok elhagyására, és arra, hogy hétköznapi módon egyszerűen, érthetően kommunikáljon a rendszer, sőt: minden esetben tudjon az ügyfélnek megoldást ajánlani. Ha Kate nem tud segíteni, akkor az ügyfelet a KBC Live-hoz irányítják át, ahol humán tanácsadók állnak a rendelkezésére.

Új befektetői csoport: célkeresztben a kispénzű fiatalok

Noha a KBC Kate a benelux pénzintézet egyik legfontosabb Fintech fejlesztése, nem az egyetlen. 2020 során egy másik fontos esemény is történt a bank életében: ekkor szervezte ki wealthtech üzletágát egy új startupba. Az EveryoneINVESTED nevű vállalkozás célja deklaráltan a befektetési hajlandóság növelése: ígéretek szerint kevésbé stresszessé válik a folyamat, illetve a fiatalabbak számára is vonzóvá teszi az invesztíciót.

B2B (business to business) eszközök bevetésével új ügyfelek felé nyitott tehát a bank a tavalyi év során, de a meglevő ügyfélbázis számára is elérhetők a lehetőségek. Ezeket ugyanakkor nem közvetlenül a fogyasztóknak, hanem vagyonkezelő cégeknek kínálja a KBC Belgium startupja. A vagyonkezelők olyan lehetőségeket kapnak a kezükbe, mint a “The Profiler”, amivel szinte végletekig személyre szabott kockázati profilokat hozhatnak létre, hogy feltárhassák a leendő befektetők racionális és érzelmi preferenciáit. A “The Matcher” segít a harmadik felek portfolióinak összepárosításában, a “The Decoder” pedig a különböző pénzügyi alapok múltbeli történéseinek megértését teszi könnyebbé.

Az EveryoneINVESTED a fiatalabb, kevésbé gazdag befektetőket helyezi fókuszba a viselkedésalapú technológiák segítségével és a jobb befektetési döntések ígéretével. A startup Fintech fejlesztéseit igénybe vevő vagyonkezelő szolgáltatók dinamikusabban növekvő és lojálisabb ügyfélbázist építhetnek a B2B eszközkészlet révén. Az első visszajelzések igazolták is ezt az állítást: 10 ezernél több fiatal befektetőt vonzottak be, akiknek 11 százaléka spontán, tehát minden további meggyőzési technika alkalmazása nélkül is újra élt az invesztíció lehetőségével a programban való részvétel első hat hónapja során.

KBC, K’ching: UX tervezés egy fiatal célcsoportnak

Hogyan lehetséges a banki szolgáltatásokat forradalmasítani a tizenévesek számára?

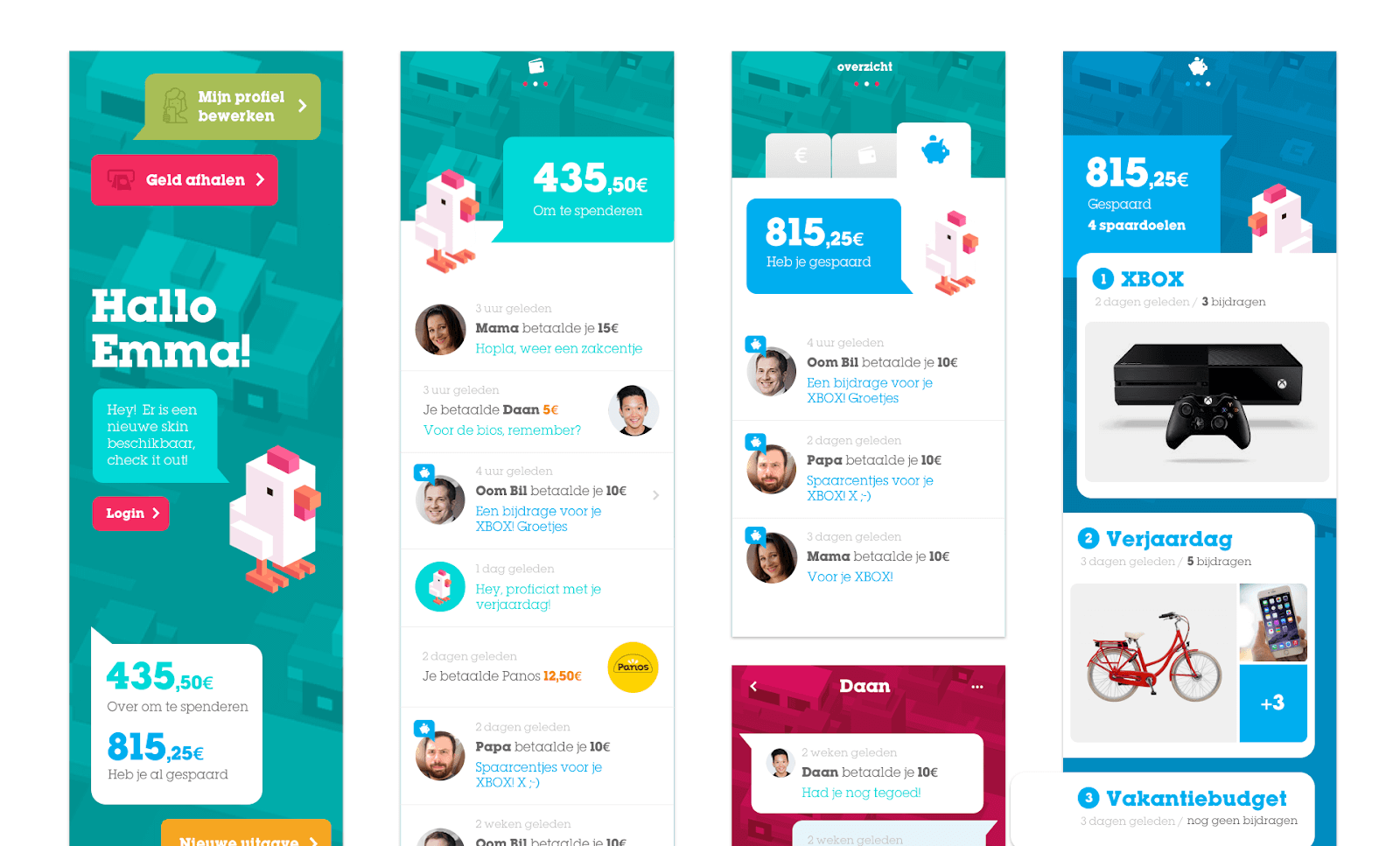

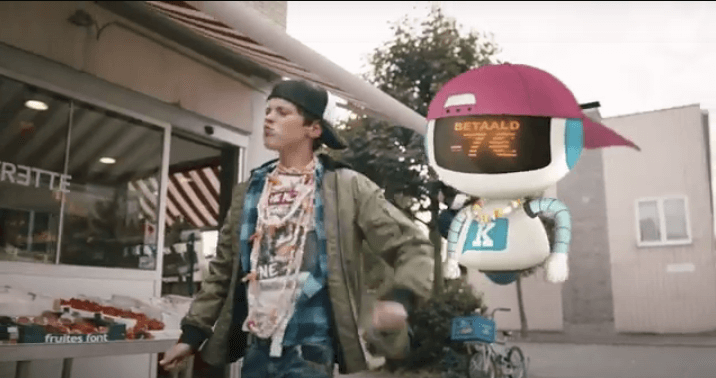

Hogyan maradhat nyereséges egy hagyományos bank az erősen szabályozott és gyorsan változó piaci környezetben? Hogyan vonzza magához a legfiatalabb digitális bennszülötteket és a holnap költőit? A KBC úgy döntött, hogy a 12-24 évesek banki igényeihez igazodó banki alkalmazást tervez, és létrehozza a túlnyomórészt fiatal felhasználói csoportot megszólító KBC K’Ching alkalmazást. Megoldásuk, az üzenetküldő okostelefonos és chatbot alkalmazás az első ilyen jellegű szolgáltatás volt Európában.

Banki alkalmazás a 12-24 évesek igényeire szabva

Az igazi digitális bennszülöttek legelső generációja szinte minden esetben előnyben részesíti az okostelefonját, legyen az vásárlás, játék, levelezés vagy bármiféle kommunikáció. Természetes számukra, hogy ezt használják banki ügyekben is. Míg azonban a legtöbb online felületen egyszerű folyamatokkal találkoznak, amikor bankolni szeretnének – szintén a mobiltelefonjukon –, folyószámlát nyitni vagy megtakarítási számlát indítani, ugyanezek a tinédzserek a többi felülethez képest összetett megoldásokkal szembesülnek. Feleslegesen bonyodalmasnak tűnő adminisztrációval, pénzügyi szakzsargonnal és „egzotikus” biztosítási termékekkel találkoznak, amelyeknek semmi hasznát nem látják. Mindeközben igényük lenne az online banki szolgáltatásokra, felhasználóbarát megoldásokra, egyszerűbb felületekre, de a banki megoldások, így a KBC ajánlatai is túl bonyolultak az igényekhez mérve, és nem felelnek meg az elvárásaiknak sem.

Erre a problémára válaszul hozta létre a KBC a KBC K’Ching nevű megoldását.

Így készült

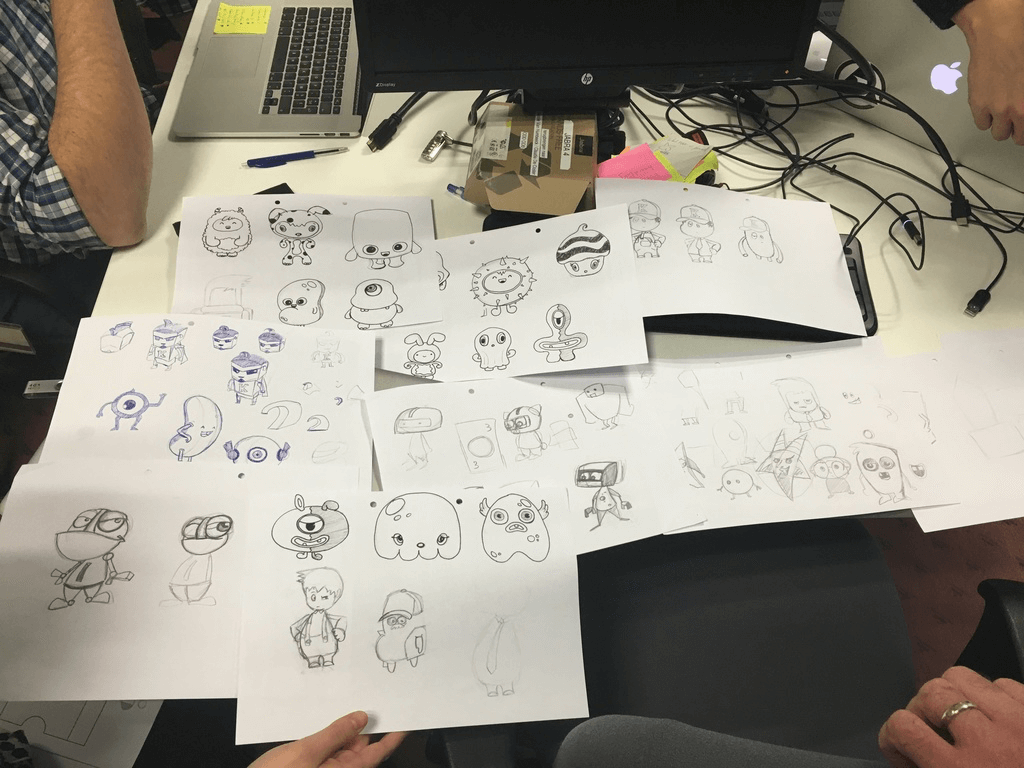

Először a Google Ventures által kidolgozott design sprint módszertan segítségével elkészítették az alkalmazás prototípusának a koncepcióját, 2015-ben.

Potenciális felhasználókkal tesztelték és a későbbiekben ezzel a kezdeti prototípussal dolgoztak tovább, agilis fejlesztés során. Ez idő alatt a tervezők a fejlesztőkkel és az üzleti érdekeltekkel folyamatosan együttműködtek az alapértelmezett vizuális téma, választott hangnem és a felhasználói élmény finomítása érdekében. A tervezési folyamat alatt rendszeresen egyeztettek a KBC célcsoportját reprezentáló fiatal közösség tagjaival. Ez segítette a tervezőket (Internet Architect), hogy biztosak lehessenek abban: az alkalmazás megfelel a célcsoport igényeinek.

Sőt, Tim Wouters, az Internet Architect kutatója szerint ezek, a KBC fiatal célcsoportjának tagjaival folytatott rendszeres egyeztetések segítették őket abban, hogy biztosak lehettek benne: a készülő alkalmazás megfelel a célcsoport igényeinek. Az elkészült alkalmazást 2016. szeptember végétől lehetett az iOS és a Google Play-ből letölteni, és a letöltések száma rövid időn belül rekordot döntött.

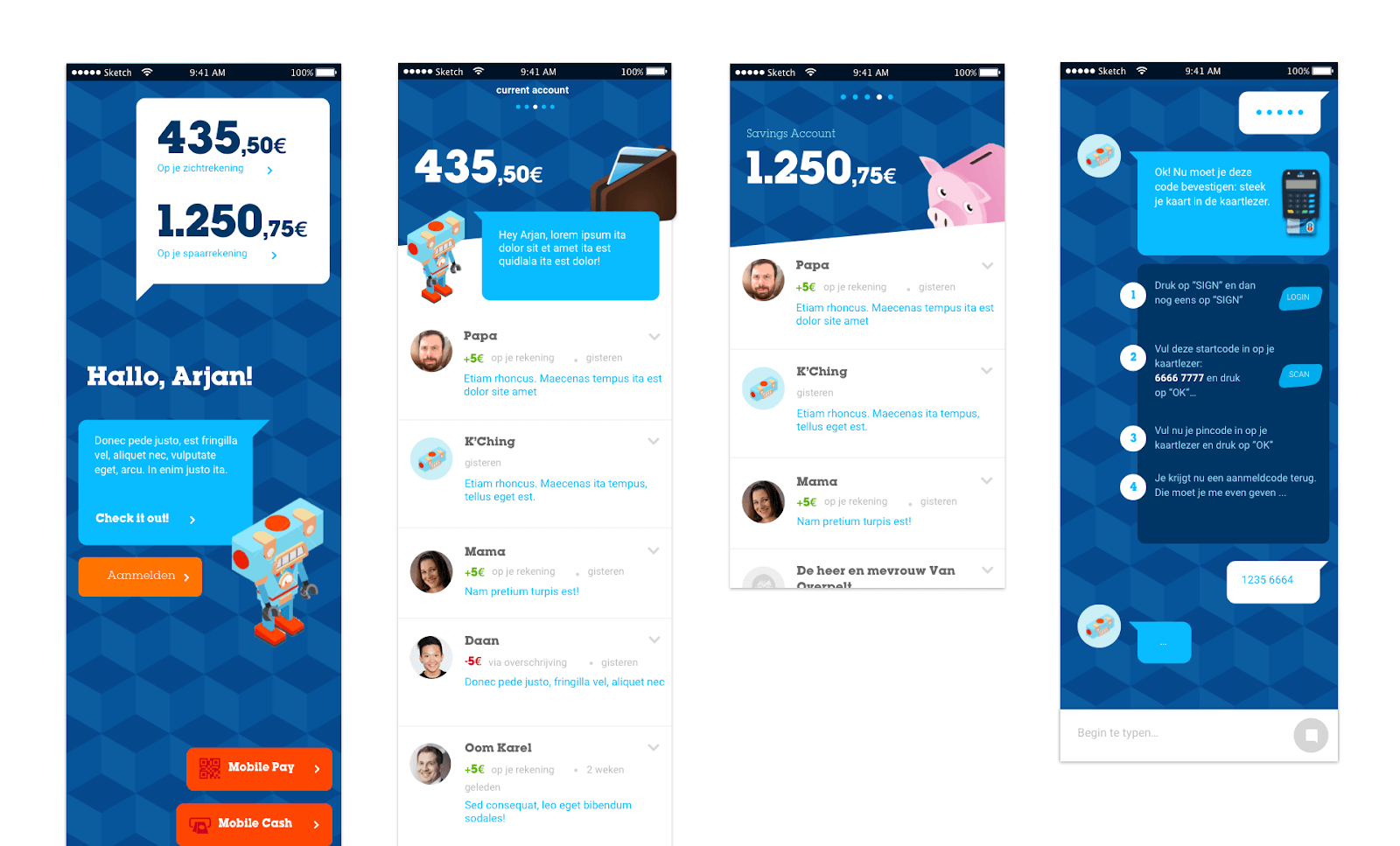

Egyszerű és beszélgetős felület

Mivel az okostelefon-használat több mint 60 százalékát a közösségi hálózatokon lógás és az itteni üzenetküldés teszi ki, ezért a KBC megoldása is alapvetően az ezeken a felületeken megszokott lépéseket mintázza. Emellett, amit csak tehettek, egyszerűsítettek.

Roppant egyszerű felületet dolgoztak ki: a fiatal felhasználóknak mindösszesen két pénztárcát kell figyelniük: a készpénzt és a megtakarítást. Mi több, a teljes regisztrációs és bejelentkezési folyamatot is sikerült egyetlen képernyőre egyszerűsíteni.

Személyre szabható, K’Ching nevű személyes chatbot vezeti végig a felhasználót a folyamaton, és szükség esetén tanácsokat ad. Mindezt közvetlen hangnemben, végig beszélgetve, felelős pénzügyi tervezést tanítva a fiatal generációnak.

Pénzügy = Beszélgetés

A KBC alkalmazás UX-koncepciója egyszerű beszélgetésként közelíti meg a pénzügyeket, és a felhasználók úgy láthatják a korábbi tranzakciókat, mint az üzenetküldő alkalmazások csevegési előzményeit. Minden egyszerű, hozzáférhető és szórakoztató.

Azt, hogy mennyire volt érdemes kutatásokra alapozni a teljes tervezést-fejlesztést, és a folyamat során végig együttműködni a célcsoporttal, a KBC K’Ching fiatalok körében elért népszerűsége mutatja: a jelenlegi felhasználók 80 százaléka a 12-24 éves korosztályba tartozik, sőt, kétharmaduk kiskorú.

Nyitott gondolkodásra, folyamatos kutatásra és a célcsoport bevonására volt tehát szükség ahhoz, hogy létrejöhessen egy ilyen, igazán úttörőnek számító, innovatív UX-szel bíró alkalmazás, ahol a chatbot már magában hordozza a mesterséges intelligencia és az intelligens interakciók alapjait.

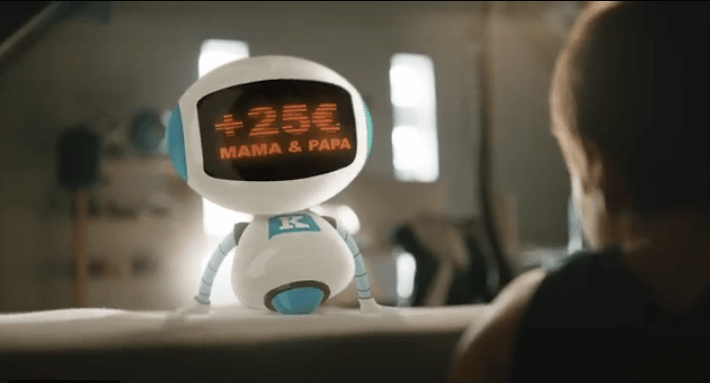

Sok múlik az első Fintech élményen

Koncepcionálisan és technológiailag egyaránt jelentős fejlesztéseket hozott tető alá a KBC. A mesterséges intelligencia embernek való “álcázásával” a jobb felhasználói élmény költséghatékonyabb üzemeltetéssel párosul. A pénzügyekkel való első találkozást pedig egy rendkívül szerethető figura, és a fiatalok szemléletmódjához közelebb álló stílus könnyíti meg.

Mindkét fejlesztés képes a felhasználói lojalitás növelésére, vagyis arra, hogy ne pusztán szolgáltatásként tekintsenek a bank ügyfelei a pénzintézet fejlesztéseire, hanem megkedveljék azokat és ragaszkodnak is hozzá.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed