Van jövője a banki interface-eknek? Elmondom miért nincs.

Talán elsőre kicsit furcsán hangozhat a blogbejegyzés címe, mert „bombasztikus” hatást akar kelteni. Persze egy rutinos olvasó tudhatja, hogy lesz valami csűrcsavar, amivel kihozom, hogy habár nincs, azért mégis van. Nos, ezúttal csalódást kell okoznom. Tényleg nem ez a célom.

Régóta ott hever fürdőkádam párkányán Brett King Bank 4.0: Banking everywhere, Never at the bank című könyve. Még emlékszem, amikor 2013-ban Stefan Dieffenbacher (a belga BNP Paribas Fortis-os UX projektünk vezetője és koncepcionális mágusa) a Bank 2.0 kötetét lobogtatta előttünk, mint az igazság végső forrását. Így hallottam először Brett Kingről. Aztán hallottam róla sok jót, néha rosszat is. Mivel cégünk bankolásra és Fintechre specializálódott, ezért azt gondoltam, illik előbb-utóbb elolvasnom, hogy Brett King szerint mi is a stájsz a bankolás világában. Hiába járok non-stop pénzügyi konferenciákra, beszélgetek bankárokkal IT és üzleti vonalon, van olyan, hogy az ember benéz egy-egy trendet.

A könyv 3 éve jelent meg, nem most. Az olvasásától való ódzkodásom egyik oka az lehetett, hogy a Bank 2.0 nem adta azt a pozitív sokkot, amit vártam tőle. Csak „aha, aha ezt is tudom” érzést hozott sok-sok felvizezéssel. Ezzel ellentétben, amikor két napja a kezembe vettem a Bank 4.0-t, azonnal beinspirált olyan gondolatokra, amiket úgy érzek, most érdemes megosztanom.

Brett King arról beszél, hogy nem finomítgatnunk kell a mostani pénzügyi modellt, hanem radikálisan meg kell újítanunk azt. Elhangzik a Ford lovas-autó példája is. Talán már egy kicsit unjuk, hogy minden innovációs hasonlat vagy erre az egy példára, vagy Elon Musk dicsőítésére fut ki. Illetve a példa szerintem sántít, mert egy stációra fókuszál. Igaz, Ford valóban ugrást hozott a közlekedésben, hogy nem gyorsabb lovakat hozott. Azonban ha választanom kellett volna, hogy autóm lesz vagy olyan lovaim, akik maguktól legelnek és oda visznek ahova szeretném, miközben kártyázok vagy éppen a fogatban durmolok, akkor nem sokat hezitáltam volna. Az önjáró lovakat kértem volna inkább, mint a gyors autót. Remélhetőleg a mi életünkben még a kettő metszete is megvalósul.

A digitális bankolás jövője

A hosszú bevezető után térjünk a lényegre. Ennek kapcsán elmeditálgattam, hogy mi, az Ergomániában miképpen újíthatnánk meg a bankolást? Mi lenne az igazi nagy előrelépés? Valljuk be őszintén. A Revolut nem egy kvantumugrás. Becsülettel összerakott mestermeló azoknak a mintáknak az alapján, amik 10 éve a lábunk előtt hevernek. Elővettem egy 2011-es mobilbank tervemet, amit egy Közép-Európai nagybanknak terveztem még lánglelkű freelancerként. Összehasonlítottam a kettő tranzakciós történet megoldását. Természetesen a Revolut sokkal jobb, szebb, átgondoltabb miegymás. Sok a különbség, de a lényegi gondolat ugyanaz. Van egy sor tétel kronologikus sorrendben, amit szűrögethetünk kedvünk szerint.

Szóval a mindent elárasztó, egyébként egyre jobb mobilbankok nem igazán testesítik meg a kolosszális előretörést. Talán akkor a hangvezérlés? A hangvezérlés valóban nagyobb ugrást jelent, mint a már meglévő mobilkoncepciók reszelgetése. De alapvetően azt viszi egyelőre új modalitásra, amit most is tudunk. Lehet utalni, csak épp hanggal, lehet tranzakciós történetet kérni, csak épp valaki felolvassa nekünk. Ez fejlődés. Szükségszerű. Sőt azt gondolom a bankolási interface-k evolúciójában elkerülhetetlen lépés, de még nem az, amire aspirálnunk kell.

Én azt gondolom, az igazi előrelépés az lenne, ha megszüntetnénk a banki felületeket. Ha az ügyfelek, felhasználók nem vennék észre, hogy pénzzel dolgoznak, vagy hogy ki áll emögött. Ez jó hír a bankoknak, vagy éppen akár banki feladatokat ellátó rendszereknek (pl. blockchain), de rossz hír a neobankoknak, akiknél egyelőre a felület a lényeg (persze vannak jó szolgáltatások is, nem vitatom). Hogy miért is? Mert a bankolás nem öröm. Mindannyian láttuk a vidám, trendi kötött sapkában hegycsúcson napsütésben bankoló csinos lány marketing fotóját valamelyik banki oldalon. De a bankolás nem ilyen a valóságban. A bankolás teher. A bankolás szükségszerű rossz. Talán egyedül a befektetések kivételek ez alól. De a befektetés is csak annak öröm, aki szereti a rulettet, a lottót és a sportfogadást.

De kérdés, hogy miképp szüntethetjük meg az interface-ket akár több évtizedes kitartó munkával és a bankolásban hogyan tehetjük magunkat részben vagy teljesen feleslegessé? Nézzünk egy konkrét példát. Minden UX tervező tudja, ha egy banki alkalmazást a minimumra kell redukálni, akkor négy funkciónk marad. Beazonosítás (vagyis belépés), utalás, egyenleglekérdezés és tranzakció történet. Az első hármat igen nehéz lesz kiütni, de a negyedik szerepe is mondhatni megkérdőjelezhetetlennek tűnik immár évtizedek óta. Különös tekintettel arra, hogy tudjuk a számlatörténet a számlakivonat reinkarnációja vagy legalábbis gyermeke.

Ahhoz, hogy radikálisan innováljunk az adott környezetben, először be kell látnunk, ha a funkciók számát csökkentjük és közben a hatékonyság és az ügyfélélmény nem romlik, akkor eredményt értünk el. Ahhoz, hogy a tranzakciós történettől megszabadulhassunk látnunk kell, hogy a tranzakciós történet nem létezett örökké. És ebből kifolyólag fel kell tennünk a kérdést, hogy miért is létezik egyáltalán a tranzakciós történet?

Szüntessük meg a tranzakciós történetet!

Először is látnunk kell, hogy a tranzakciós történet még ma sem egyeduralkodó, hisz van egy vagy több számlánk, aminek nincs története. Ezt a számlát úgy hívják, hogy készpénzszámla. A készpénznek, ami a zsebünkben, pénztárcánkban, kabátunk zsebében, széfünkben van, nincs története. Természetesen vannak extrém esetek, különösen sok készpénz esetén, hogy valaki vezeti papíron annak változását, de ez igen ritka (vagy cégnek kell ehhez lennünk) és többnyire betegesnek is hangzik. Melyikünk írogatta éveken át, hogy hogy alakult és milyen tételek alapján a pénztárcájában lévő készpénzmennyiség? És tudtunk így élni? Éreztük a késztetést, hogy ezen azonnal változtatnunk kell, akár digitális bankszámlánk mintájára? Kétlem. És persze olyan startupról se nagyon tudunk, ami azon dolgozna, hogy a körülöttünk lévő készpénzmozgást automatikusan kövesse és logoljan, pedig elméleti szinten lehetséges lenne.

Természetesen vannak helyzetek, amikor ez jól jönne. Lehetnek ilyen dilemmáink, hogy mi a francra költöttem 140 eurót a tegnap esti buliban? Mintha lett volna pénz a kabátom zsebében, de most nem találom. 50 vagy 100 eurót adtam kölcsön a barátomnak a múlt hétvégén? De ezek egyike se annyira nyomasztó, rendszeresen előforduló vagy fontos, hogy emiatt egy átlagember elkezdje vezetni költéseit, ami igen nagy teher.

A másik szempont, amit át kell tekintenünk, hogy miért létezik/létezhet a tranzakciós történet? Mi hozhatta létre? Ha végigvesszük ezeket a szempontokat alaposan (itt inkább csak a gondolkodás illusztrálására törekszek), akkor valóban van esélyünk a funkció megreformálására, hitem szerint pedig az eltüntetésére.

A tranzakciós történet két igényt elégít ki. Keresek egy vagy több tranzakciót, illetve a tranzakcióim folyamatát akarom valamilyen okból kifolyólag áttekinteni.

Keresek egy tranzakciót igény

A tranzakciók keresésére sztenderd eszközünk a tranzakciós lista ilyen olyan szűrögetése. Ezeknek a szűrőknek a jellegét és tartalmát azonban inkább a tradíció formálja ma is, mint a felhasználók szokásainak tökéletes ismerete. Egy átlagos banki projektben legfeljebb tucatnyi interjút tartanak a felhasználói szokások megismerésére, és ezek is többnyire a nem sztenderd funkciók feltárására irányulnak. Tudomásom szerint még soha senki nem készített olyan kimerítő kutatást, hogy megértse egy tranzakciós történetben pontosan mit keresnek a felhasználók, és ezeket az eseteket, legyen ezek száma 8 vagy akár 670, megfelelően kategorizálja és az egyes esetekre kimerítő megoldást adjon. És amíg ez nem történik meg, addig marad a szűrökkel való bajlódás vagy tranzakciós történet kétségbeesett pörgetése annak reményében, hogy megtaláljuk azt, amit keresünk.

Át akarom tekinteni a tranzakcióimat igény

A másik markáns igény, ami miatt a tranzakciós történet létezhet, az a vágy, hogy áttekinthessem, mi történt a számlámon. Ennek több ismert motivációja van. A legfontosabb a rettegés, hogy átvertek, de megemlíthetjük még a tudatosság növelésének (erre van részben a PFM, Personal Finance Managment) a vágyát is. Biztos vannak még ezen túl szempontok, de talán ezek a legfontosabbak.

Elsősorban azoktól a tranzakcióktól rettegünk, amik nem azonnal a helyszínen kiváltott eseményre történnek meg. Ha végrehajtok egy utalást most az internet bankban, akkor valószínűleg elhiszem, hogy megtörtént és én hajtottam végre. Természetesen itt is vannak kivételek. Elképzelhető, hogy nem hiszem el, hogy végbement a tranzakcióm, annak ellenére, hogy kértem a bankomat. A készpénzes világban ennek a megfelelője az, ha odaadok valakinek egy 50 euróst, akkor nem akarom mélyen elemezni, hogy a tárcámból kikerült-e az a pénz, vagy esetleg mégis ott maradt-e. A szememmel láttam, hogy átadom és ez volt a szándékom is.

Vannak azonban olyan esetek, amikor már nagyobb a bizonytalanság. Állandó utalást adtam meg, közműszámlát fizetek automatikusan, bankkártyával fizetek stb. Megvannak persze a készpénzes analógiák is. Ha a közepesen megbízható haveromnak lustaságból odaadom a pénztárcámat, hogy fizesse ki az ebédet, akkor azért lehet, hogy a WC-ben megnézem a pénztárcám tartalmát, hogy nem vett-e ki véletlenül kicsit több pénzt, mint amit kellett volna neki. Persze csak akkor, ha emlékszek rá, hogy mennyi pénz vagy legalábbis milyen jellegű címletek voltak benne.

A félelem kezelésére azonban biztos vannak hatékonyabb módszerek, mint a tranzakciós lista görgetése, és az azon való merengés, hogy ha látok egy tranzakciót azt vajon én hajtottam-e végre, és ha igen, akkor ez volt-e a megfelelő összeg. Illetve ezen párhuzamosan merenghetek, hogy az általam másutt vagy máskor kezdeményezett tranzakciók tényleg ott vannak-e?

És akkor mi van a többi funkcióval?

Ahogy végig tudunk menni a tranzakciós történet felszámolásán, úgy szintén elő tudjuk venni a többi funkciót, hogy apránként azokat is észrevétlenné tegyük. Szükségünk van egy számlaszétdobásra (split bill), ha ismeri a rendszer a szokásainkat? Valószínűleg nem. A rendszer viselkedésemből megtanulhatja, ha egy barátommal vagyok, akkor hol én hívom meg őt, hol ő engem, vagy akár felezzük a számlát, vagy egyes barátaimmal így teszek, másokkal meg másképp. Mind tanulható. Ha egy főúr lennék és lenne egy lakájom, aki mindig velem van, akkor ő biztos megtanulná ezt kezelni. Nem kérdezgetné mindig, hogy mit kell csinálnia. És, ha egy lakáj ezt meg tudja tanulni, akkor az AI is képes lesz erre egy nap. Ez egyszerűbb, mint Kantról és Heideggerről vitatkozni.

Merre tovább a UX forradalom útján

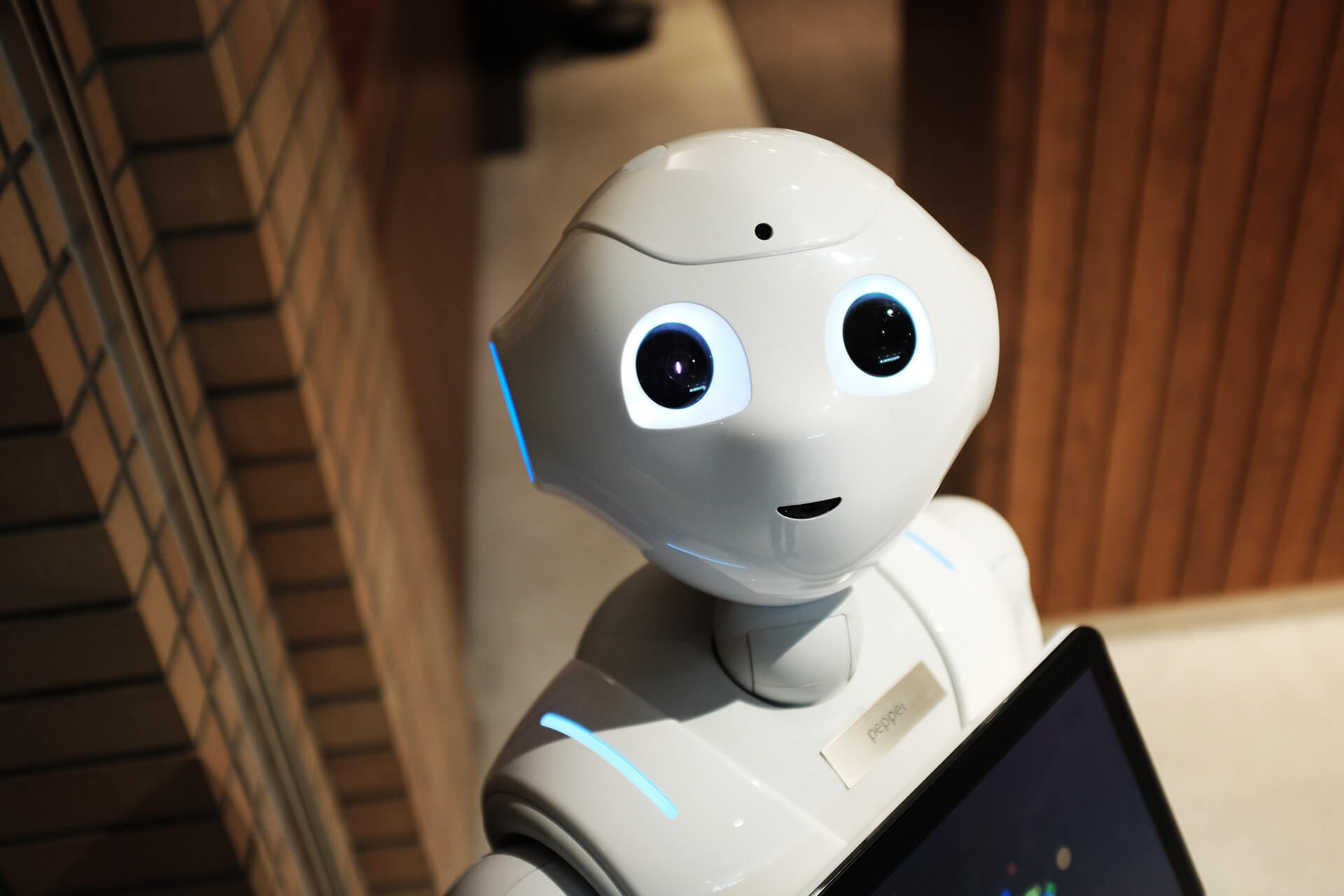

Hogy mi a megoldás? Feltámadt volna a közel 10 éves No UI mozgalom Brett King ihletésére? Azt még én se látom azonnal, de ha megértjük a kontextust, akkor tudunk továbblépni. Ha lenne egy asszisztensem, aki a tranzakciós történetet átnézi helyettem és megbízok benne, akkor nem kellene ezeket nézegetnem. Ha ne adj Isten, ez az asszisztens egy robot lenne, akkor már a tranzakciós történet interface-re se lenne szükség. Az AI persze nem megoldás mindenre (legalábbis most még nem), de ha jól működik, akkor nincs szükségünk felületre. A UX-es persze kell az elején, hogy megértsük a felhasználót, finomhangoljuk a rendszert, de ha ez megvan, akkor veheti a kalapját és kereshet új kihívást, vagy ha már minden kihívás elfogyott, akkor mehet pihenni végre.

Ezt az írást dedikálom szüleimnek, akiktől megtanultam, hogy a jó megoldás, a legjobb megoldás.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed