A dán Fintech szcéna – Bizalom, design és még valami más is

Beszélgetésünk felénél meg kell kérnem Sarah Millertont, hogy ismételjen meg valamit, mert biztosan félreértettem valamit. Ugye, nem azt mondta, hogy „amikor kimegyünk a Fintech-hajónkra”? Vagy ez valamiféle metafora lenne?

Nos, nem az. A Copenhagen Fintech kapcsolati és globális rendezvényekért felelős igazgatója egy valódi hajóról beszélt, mintha egyetlen magára valamit is adó Fintech-szervezet sem létezhetne hajó nélkül. Amikor a nap folyamán később megérkeznek a fényképes bizonyítékok is, azzal szembesülök, hogy a Fintech & Dreamst – ahogy a hajót nevezték – nem fogja elirigyelni Jeff Bezos, de így is lenyűgöz, hogy a Fintech-szcéna képviselői saját hajójukon tartanak találkozókat a koppenhágai vízparton.

„A viszonylag kis méretéhez képest nagyon sok jó dolog történik a Fintech területén Dániában” – mondja Sarah. Rámutat a kétszeres unikornis Chainalysis jelentős sikerére, amely blokkláncadatokat és -elemzéseket biztosít kormányzati ügynökségek, bankok és vállalkozások számára világszerte. A 2014-ben alapított Chainalysis 2021 márciusára 100 millió dollárt gyűjtött egy befektetési körben, amely 2 milliárd dollárra értékelte a vállalatot, melynek székhelye ma már New Yorkban van.

Sarah valójában svéd, és ha az irodába utazik, akkor Malmöből teszi ezt. A Svédországot és Dániát összekötő Øresund-hídon átkelve van ideje gondolkodni és felkészülni, a mi esetünkben a Fintech-ről szóló gondolatainak megosztására: „Itt minden digitális. Az északi országok mind digitálisak, és a lakosság széles körben bízik a technológiában. Alkalmazások vannak a telefonunkon az egészségügyre, a szociális juttatásokra, a fizetésekre, a költségek megosztására… Van Swish és MobilePay, és soha nincs szükségem készpénzre. Sőt, a fiam tizenegy éves, és még soha nem használt készpénzt!”

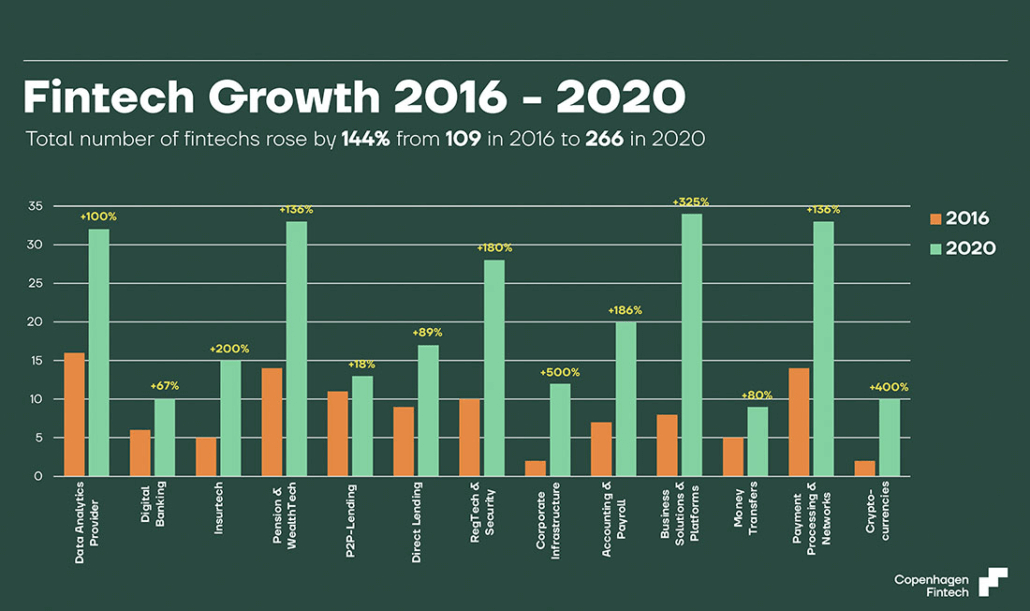

144%-os növekedés

A Fintech elfogadása tehát „normális” és magától értetődő Dániában, és ez más trendekkel együtt jár. Az egyik a magas színvonalú tervezés hosszú hagyománya, az élet minden területén, nagyon emberközpontú megközelítéssel. „Dánia a design országa” – mondja Sarah. Rámutat továbbá a fenntarthatósági kérdések és az ökológiai hatások közvélemény általi tudatosítására, és arra, hogy ez hogyan kapcsolódik a Fintech startupokhoz. A színtér tehát élénk, a Fintech pedig elfogadott.

„A Fintech Lab körülbelül 40 cégnek ad otthont, melyek nem csak a virtuális térben léteznek, hanem például az évi körülbelül 200 rendezvényünkön, valamint a legnagyobb Fintech-konferencián is, melyet a Koppenhágai Fintech Hét során rendezünk” – folytatja Sarah. „A legutóbbi konferencián 170 előadó vett részt a világ minden részéről. Mentorprogramjaink vannak a startupok számára, és egyre több unikornis ér igazi üzletté. A küldetésünk része az is, hogy nemzetközi startupokat vonzzunk Koppenhágába, és amióta 2016-ban elkezdtük, a város környéki Fintech szcéna 144%-kal nőtt. Copenhagen Fintech a kapocs és a közvetítő a vállalatok, a szabályozó hatóságok, a befektetők, az inkumbens bankok és a startupok között”.

A névről érdeklődöm, vajon miért Copenhagen Fintech és nem Fintech Denmark? Sarah szerint a Copenhagen Fintech a neve ellenére központi szerepet tölt be az északi országokban, de könnyebb volt egyértelműen a várossal azonosítani . Vannak kisebb városok is, amelyek nagy hangsúlyt fektetnek egyes startupokra.

Az interjú után Sarah szeretné, ha megérteném, hogy „az északi országokban nagyon büszkék vagyunk és harcolunk a nemek közötti egyenlőségért”. A mai napig viszonylag kevés nő tevékenykedik a Fintech területén Dániában (ez egész Európára igaz), így ez a bizonyos harc még hosszú utat jelent. Egy kis háttérinformációként megnézem a Folketinget – a dán parlament – számait, és azt látom, hogy a 179 képviselőből 70 körül van a nők száma. Ez sokkal kiegyensúlyozottabb, mint sok más országban, de még mindig van hová fejlődni. (Ezt elteszem magamban egy későbbi témának, hiszen alaposabb vizsgálatot igényel, miért is vannak ennyire alulreprezentáltak a nők egy olyan iparágban, ahol ennek semmi oka sincs).

Az élet leegyszerűsítése

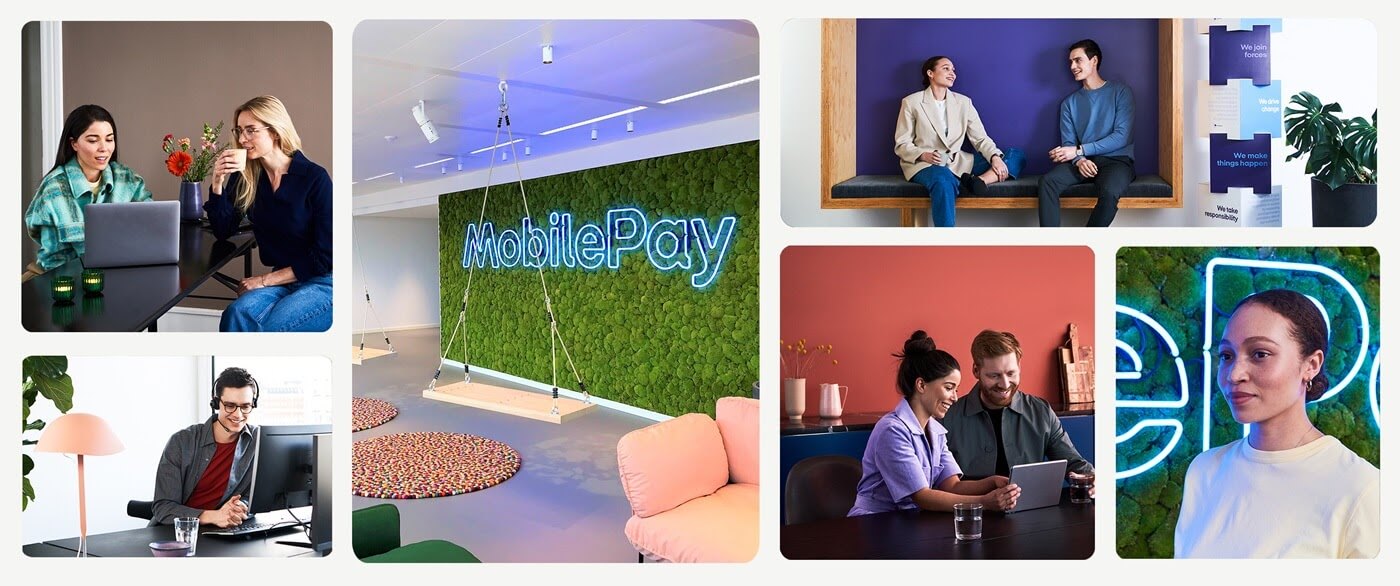

Sarah említette a MobilePay használatát, melynek az a szlogenje, hogy „Leegyszerűsítjük az életet”, ezért a következő beszélgetőtársam Peter Gregersen, aki a 2013-ban alapított cégnél dolgozik vezető UX-designerként. Peter Sarah-hoz hasonlóan látja a dán digitális helyzetet: “Olyan környezetben működünk, ahol a felhasználók nyitottak a digitális termékekre. Tapasztalhattuk ezt a mobilbankolás bevezetésekor, amikor az emberek kaptak egy alkalmazást az egyenlegük ellenőrzésére. De a felhasználók közti közvetlen fizetés – P2P – valójában elég nehézkes volt. Szükség volt egy számlaszámra, és ezt el kellett kérni, még akkor is, ha egy barátunk ugyanannak a banknak az ügyfele volt. Ezért ezt úgy próbáltuk megoldani, hogy alapvetően a MobilePayjel folytattuk a mobilbanking útját, hogy egyszerűbbé tegyük a fizetéseket. A MobilePay nem új találmány, hiszen olyan jól ismert elemeket használ, mint a bankszámla, a telefonszám, az SMS és így tovább. Ez okostelefonos technológia.”

És be is indult.

A Danske Bank MobilePay applikációját a bevezetés évében több mint egymillió alkalommal töltötték le. Egy évvel később, a funkciók bővítésével és a finnországi bezetés után, az alkalmazás széles körben használhatóvá vált az üzletekben, webshopokban és a szupermarketek pénztárainál. A „MobilePay”-t Dániában még az év szavának is kikiáltották.

2016-ra más dániai partnerbankok is csatlakoztak az ökoszisztémához, és létrejött a WeShare nevű testvéralkalmazás, amely eredetileg az utcán újságot áruló hajléktalanok megsegítésére készült. 2017-re sikerült elérni a mérföldkőnek számító, napi egymillió tranzakciót, és a következő évben már 4 millió felhasználó regisztrált az alkalmazásra. (És ha azon csodálkoznának, hogy lehet egy 5,8 millió lakosú országban 4 millió felhasználó, a MobilePay ekkorra már az egész skandináv térségben elterjedt, 2020-ban pedig Grönlandon is elérhetővé vált).

Ma a MobilePay dominanciája figyelemre méltó: 5,8 millió felhasználó, több mint 60 partnerbankkal és 200 000, a MobilePayt elfogadó üzlettel és webáruházzal. A dán okostelefonok 90%-án telepítve van az alkalmazás, a felhasználók 2020-ban 18 milliárd eurót költöttek a MobilePay segítségével. Ez aztán a Fintech sikertörténet.

Bizalom és küzdelem a felhasználói élményért

Peter Gregersen szerint lehetett volna másképp is: „A MobilePay-jel kapcsolatban az egyik vicces dolog az, hogy a Danske Bank más dániai bankokkal közös vállalkozásban hozta létre a terméket. Volt egy pont, amikor úgy döntöttünk, kiszálltunk belőle, mert a haladás ütemét nem tartottuk elég gyorsnak. Attól féltünk, hogy az általános felhasználói élmény sérülhet, ezért úgy döntöttünk, hogy mi rakjuk össze. A célunk a lehető legegyszerűbb megvalósítás volt.”

Vajon ezen a ponton nem volt nagy a kísértés, hogy külön cégként haladjanak előre, és banki támogatás nélkül tervezzék meg az alkalmazást? Peter nevet: „Valójában a csapat azzal viccelődött, hogy ugyanúgy ülhettünk volna egy garázsban, és pontosan ugyanezt csináltuk volna! De mi egy bankból nőttünk ki, és a bankkal szembeni bizalomra támaszkodtunk. Emellett a banki infrastruktúrát is használhattuk a termék felépítéséhez. Kezdetben elvégeztük az elemzést: A semmiből építsük fel? Vagy támaszkodjunk a banki infrastruktúrára, amely alapvetően a hetvenes évekbeli mainframe-ekből állt? Úgy döntöttünk, hogy ez utóbbira támaszkodunk, de egy új okostelefonos alkalmazást nagyon nem volt egyszerű a mainframe rendszeréhez igazítani. Rengeteget vitáztunk és értekeztünk arról, hogyan rakjuk össze a lehető legjobb applikációt úgy, hogy a felhasználói élmény ne sérüljön.”

Aha, a UX-faktor! Egy példát kérek!

„Az egyik példa, hogy olyan megoldást akartunk bevezetni, ahol pénzt lehet kérni, ami a pénzküldés ellentéte. Ezt már az első kiadásban meg akartuk valósítani, hogy az új felhasználókat be tudjuk húzni, akik majd organikusan terjesztik a hírt. Ezt egy banki tranzakciókra tervezett mainframe-megoldáson nehéz volt megvalósítani. De az volt a jó benne, hogy a megoldás skálázása ezután nagyon egyszerű volt. Így már az első naptól kezdve képesek voltunk a gyors, problémamentes skálázásra. És ha megnézzük a számokat, ma már a dánok 95%-a használja a rendszerünket. Ez egyfajta nemzeti infrastruktúra, és csak azért tudtunk ennyi felhasználót bevonni, mert rendelkeztünk a banki infrastruktúrával. Tehát nagyon gyors növekedést értünk el. Legalábbis ez volt az egyik előnye annak, hogy egy bankhoz tartozunk!”

A nulláról

Peter beszámolója a MobilePay születéséről, ami több bank közös, kudarcra ítélt gyermekéből örökölt rendszerekre építkezve született meg, valóban egy olyan folyamatot ír le, ami nagy fejtörést okozhatott a tervezőknek, annak ellenére, hogy a MobilePay-sztori végül meseszerű happy endet kapott és elsöprő győzelmet aratott. De mi a helyzet egy olyan termék esetében, ami szó szerint a nulláról indult?

Kasper Mathias Svendsen az aarhausi központú Lunar Bank vezető designere. Aarhaust „A mosoly városának” hívja. „Az ember-számítógép interakció (HCI) hullámhoz az Aarhusi Egyetemen a 80-as és 90-es években végzett kutatások nagymértékben hozzájárultak. Az egyetem néhány igazán nagyszerű dolgot hozott létre a minőségi- és a részvételi tervezés terén” – mondja. „Szóval ez is része az egyetemi hátteremnek.”

Kasper egyetért Sarah Millerton megállapításával, miszerint a dán lakosság egészében erős designtudat van jelen. „Az átlagos felhasználóknak magasak az elvárásaik a felhasználói élményt illetően, mind funkcionálisan, mind esztétikailag. Ez a digitális termékeken túlmutató designkultúránkban gyökerezik. Úgy vélem, hogy a designhagyományok befolyásolják a skandináv emberek elvárásait azzal kapcsolatban, hogy mit látnak és hogyan kell működniük a dolgoknak. Ez a mi felhasználói bázisunk számára kiemelkedő fontosságú.” Kasper Steve Jobsot idézi: „A design nem csak az, hogy hogyan néz ki és milyen kézbe fogva. A design az, ahogyan működik.”

Holdra szállás

Mi a helyzet a Lunar Bank egyik szlogenjével, ami így szólította meg a a potenciális ügyfeleket: a neobank „az Ön másik bankja”? Felvetettem Kaspernek, hogy az új bankok általában nagyon igyekeznek bizonyítani, hogy képesek leváltani a már működő bankokat. A Lunar nem akarja a felhasználókat a platformra migrálni?

„Ez nem igazán fontos számunkra” – mondja Kasper. „A skandináv lakosság 80%-a még soha nem próbált ki több bankot. Mi a szüleinktől és az ő szüleiktől kaptuk a bankunkat. És bár egyre nagyobb az elégedetlenség a bankrendszerrel szemben, mi mégis kitartunk mellette. A Lunarral a komplett költését nyomon követheti, remek áttekintést kap arról, hogyan használja a pénzét megtakarításra, költésre és befektetésre, és még mindig ragaszkodhat a régi bankjához. A legtöbb ember számára szükséges rossz, hogy van egy hagyományos bankja. Mi ezt másképp szeretnénk csinálni – azt szeretnénk, ha belépne az alkalmazásunkba és interakcióba lépne.”

Tehát az ügyfelek interakcióba lépnek, és aztán? A Lunar egy új bank, és a fiatalabbakat vonzza. Az egyik érdeklődési terület a befektetés, de ez is egy nehézkes kifejezésekben és bonyolult nyelvezetben megrekedt terület. A Lunar azt a feladatot tűzte ki, hogy egyszerű, világos, befektetőbarát „univerzumokat” hozzon létre, amelyek a fiatalabbakat is ösztönzik a befektetésre.

Aztán ott van a Lunar kerekítő funkciója…

Megjegyzem Kaspernek, hogy még soha nem hallottam olyan bankról, amely szándékosan pontatlan számokat közöl az ügyfelekkel, de ő elmagyarázza a koncepciót. Ez egyfajta lopakodó megtakarítási program, ami, ha egy felhasználó mondjuk 49,8 koronát költ, akkor azt 50 koronára kerekíti fel. Tehát nagyon kis mértékben spórol a felhasználó, anélkül, hogy ennek tudatában lenne. Ez egy „digitális malacpersely”, és Kasper szerint ez a Lunar egyik legkedveltebb funkciója.

Környezettudatosság

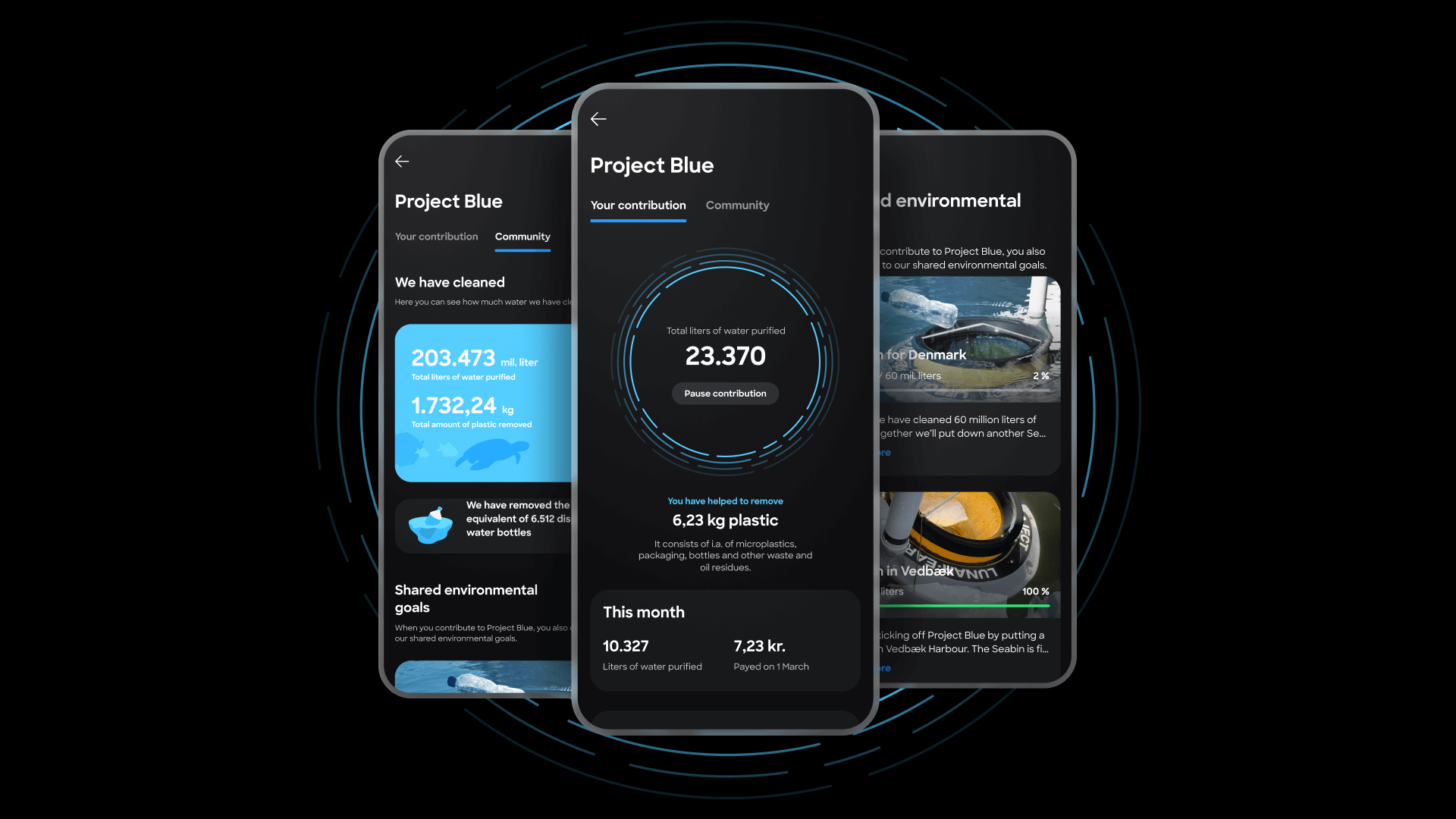

Egy másik figyelemfelkeltő kezdeményezés a Project Blue óceántisztítási projekt, amelynek keretében a felhasználó Lunar-kártyás költése a „Seabins” segítségével segít eltávolítani a műanyaghulladékot az északi óceánokból.

Kasper személyesen is részt vesz ebben, és amikor a Lunar eldöntötte, hogy melyik projektet támogassa, kiment az utcára, hogy minél több emberrel beszélgessen arról, hogy mi számít nekik környezetvédelmi szempontból. Három projektet ajánlott fel: a CO2-szintek nyomon követését, az erdőtelepítést és az óceánok megtisztítását. A válaszok 90%-a az óceántisztítás mellett tette le a voksát.

„Ez egy nagyon könnyen érthető probléma – nagyon kézzelfogható. Látod, és érzed, hogy tudsz változtatni rajta, míg a CO2-szintet kicsit nehezebb felfogni. A fák ültetésének is van egy kicsit rossz híre, ami azt illeti, hogy ki és hol csinálja. Az olyan erdők megőrzése, amelyeket nem kellett volna kivágni, nem tűnik olyan nagyszerűnek. De az óceánok megtisztításával betaláltunk.”

Tesztelés, tesztelés, tesztelés

Rung András az Ergomania munkatársa telefonon érdeklődik a Lunar design eljárásairól, és arról, hogyan lehet ezt a felhasználó szemszögéből értékelni. Kasper azt válaszolja, hogy ez az egyik legnagyobb kihívást jelentő dolog a bank aktuális, hiper-növekedési fázisában. A tanulási folyamat létfontosságú, mondja, amihez tesztelés, tesztelés… és még több tesztelés szükséges. „A lehető leggyorsabban elvégezzük a kickoffot, létrehozunk valamilyen közös vizuális nyelvet – leggyakrabban drótvázakat készítünk, amely gyengébb és jobb minőségű prototípusok keveréke -, így van valami, amihez a cégen belül igazodhatunk, és amit az emberek kezébe adhatunk. A workshopoktól kezdve maximum egy hét alatt készül el az első kézzelfogható változat. Az egész arról szól, hogy az összes nagyszerű gondolatot, funkcionalitást bedobáljuk, hogy tesztelni tudjunk egy ötletet.

Azt hiszem, amit mi csinálunk, az nagyon általános, és követendő, függetlenül attól, hogy milyen iparágban dolgozunk: készítsünk akár beágyazott képernyővel rendelkező appot, vagy egy banki tevékenységekre szolgáló alkalmazás. Nagyon fontos, hogy már az eső lépéseknél kapjunk külső inputot. Sokat gondolkodunk azon, hogy milyen folyamatokat vagy eszközöket használjunk, a kontextustól, a felhasználói szegmenstől és a bevezetni kívánt terméktől függően. Kialakítunk egy keretrendszert a kvalitatív adatok megszerzéséhez, vagy konkrét interjúkba megyünk, és megfigyeljük az ügyfeleinket. Ezt jellemzően egy-két órán keresztül végezzük, nyomon követjük a folyamatokat, összeállítjuk a specifikációt, tudva, hogy mivel akarunk foglalkozni, és miről akarunk tájékozódni.”

A designörökség

A kész alkalmazások magán hordozzák a dán jegyeket? Kasper nevetve magyarázza, hogy a Lunar már Svédországban és Norvégiában is jelen van, így van egy közös designörökség. „Jelenleg az északi országokra összpontosítunk, és lehet, hogy nekik kicsit másra van szükségük, mint Spanyolországnak vagy Németországnak, de az igazán jó design globálisan működik.”

„Dániában hagyománya van a részvételi tervezésnek, a felhasználók meghallgatásának és a dolgok egyszerű megvalósításának” – teszi hozzá Peter Gregersen. „De összességében ezt kellene elvárni bármelyik modern cég bármelyik modern alkalmazásától – hogy magas szintű használhatósággal tervezzék meg őket. Egyre természetesebbé válik mindenki számára, hogy amikor egy új terméket dobunk piacra, annak könnyen használhatónak kell lennie. Én azt állítom, hogy 10 évvel ezelőtt ez nem így volt.” Peter pedig hozzáteszi, hogy tervezőcsapata büszke arra, hogy ma már más cégek UX-esei is visszajelzést kapnak, akiknek azt mondják, hogy az ő munkájuknak olyan egyszerűnek kell lennie, mint a MobilePay. Egy másik büszkeségük, hogy 2019-ben a dánok a MobilePayt választották az egyetlen alkalmazásnak, amelyet nem szeretnének nélkülözni (1%-kal megelőzve a Facebookot). Ahogy Peter mondja: „Számomra ez még mindig furcsa, hogy egy fizetési segédprogram előrébb állhat a rangsorban, mint egy közösségi médiás alkalmazás, amely összeköt a barátaiddal”, de azért elfogadja az elismerést.

Az összes szereplő összekapcsolása

Visszatérve a Copenhagen Fintechez, megkérem Sarah Millertont, hogy adjon átfogó képet a szcénáról – az ő szemszögéből. Sarah szerint a legnagyobb szektorok az üzleti megoldások és a platformok, majd a fizetések és az adatok következnek. A leggyorsabban növekvő kategóriák a vállalati és a kriptó.

„Az egész Fintech-ipart támogatnunk kell” – mondja Sarah. „Ha csak egy részére koncentrálunk, akkor nem kell kristálytisztán, de a Fintech egészét átfogó tudásra van szükségünk.” Megemlíti, hogy az olyan szabályozások, mint a KYC egyre fontosabbak, és hogy mennyire fontos, hogy a Copenhagen Fintech kapcsolatban legyen a szabályozó hatóságokkal, segítve ezzel a Fintechekkel – különösen a startupokkal – kapcsolatos súrlódások csökkentését. Kiemeli, hogy az átfogóbb szabályozás kétélű kard, mert bár megnehezítheti a Fintechek életét, ugyanakkor növeli a bizalmat a fogyasztókkal szemben.

Ugyanakkor Sarah megjegyzi, hogy a kényelem rendkívül fontos a fogyasztók számára, és rámutat a Klarna Bank esetére, amelynek több mint 80 millió felhasználója van az északi országokban. A banknál 2021 májusában volt egy jelentős biztonsági zavar, amelynek során a felhasználók láthatták más számlák adatait, beleértve a személyes adatokat, a címet, a vásárlásokat és a fizetési módokat. Ennek a jelentős biztonsági résnek ellenére Sarah megjegyzi: „Nem hiszem, hogy valójában nagyon sok ügyfelet veszítettek, mert a fogyasztók számára megkönnyítették a fizetést.”.

A bizalom tehát fontos, igen… de még ha ez a bizalom meg is szűnik, a fogyasztók megszokták a banki és pénzügyi alkalmazások egyszerű használatát, és – úgy tűnik – a kényelem kedvéért hajlandóak megbocsátani még a nagyobb kieséseket is.

Eközben számos dán Fintech cég olyan B2C megoldásokra összpontosít, amelyek segítenek enyhíteni a fogyasztók fájdalmát, így minden, ami a fogyasztók bizalmát erősíti, hasznos.

A Copenhagen Fintech elősegíti a vállalatok, a szabályozó hatóságok és a Fintechek közötti megbeszéléseket, hogy új dolgok valósulhassanak meg. Többek között az is, hogy a Fintech a dán gazdaság egyik bástyája lehessen, valamint a Fintechek számára fontos ügyek előmozdítását, például a tehetséggondozást, amire égetően nagy szükség van Dániában. Egy 2021. májusi kezdeményezés kilenc kulcsfontosságú területre hívja fel a figyelmet, többek között egy tehetségmegosztó és -kölcsönzési programra a már működő vállalatok és a Fintech startupok között; a Fintech kompetenciák jobb képzésére és a fejlődő országokból származó Fintech-szakemberek képzésére – a sokszínűség ösztönzése mellett.

Fejfájás az innovációért

A Copenhagen Fintech szabályozási szerepvállalására Peter Gregersen is odafigyel: „Alapvetően egész Európában ugyanazon jogszabályok alapján dolgozunk. Legalábbis ennek így kellene lennie. A helyzet azonban az, hogy a kormányok eltérően értelmezik az uniós jogszabályokat. Tehát azt mondanám, hogy egyre nehezebb jó felhasználói élményt biztosítani, mert súlyos jogszabályi követelményekkel kell szembenéznünk. Az egyik példa a PSD2, amely minden egyes tranzakciónál erős ügyfél-azonosítást ír elő: ez megnehezítette a dolgunkat. A mobillal az a helyzet, hogy bejelentkezik, majd minden további hitelesítés nélkül végre tudja hajtani a tranzakciót. Ezt meg kellett változtatnunk, és ez csak egy példa arra, hogy a jogszabályok hogyan befolyásolják a felhasználói élményt. Ha ma több fizetési megoldást indítanánk el ugyanezzel a jogszabállyal, elfelejthetnénk, mert jelenleg minden olyan szigorú. Ez fejfájást okoz az innovációnak.”

Akikre figyelni kell

Ahogy Peter Gregersen említette, a MobilePay előtt a P2P fizetések „nehézkesnek” számítottak, és Sarah Millerton is ugyanerre emlékszik. Mivel ő is a hagyományos banki háttérből érkezett, tisztában van vele, hogy a mindennapi életet milyen kevéssé segítette a dolgok régi rendje.

Vannak tehát újak, amelyekre érdemes odafigyelni? Sarah szerint érdemes megnézni a Tjommi-t, egy norvég startupot, amely a szövetség egyik programjára ment Koppenhágába, és ott is maradt. Az alkalmazás nagyon fogyasztóközpontú, azt ígéri, hogy visszaszerzi a különbözetet, ha a vásárlás után csökken a megvásárolt áru ára, mondván: “Szerezd vissza a pénzed a Tjommival!”

Mindössze három lépést kell tenned:

- Regisztrálj emailben.

- A postafiókodból megkapjuk a vásárlásaid nyugtáit, és nyomon követjük a termékek árát.

- Ha csökken az ár, visszakérjük a különbözetet az üzlettől! Szerezd vissza a pénzed most!

(‘Tjommi’ egyébként egy köznapi norvég szó, ami a haver vagy cimbora szót jelenti. Ez a menő módja annak, hogy norvégul a barátaidra utalj).

A Tjommitól eltérő léptékű egy másik figyelemre méltó vállalkozás a Kompassbank, amely 2021 márciusában 22,5 millió dolláros A sorozatú finanszírozási kört zárt le – a Lunarhoz hasonló kihívó bankok új generációs kihívója.

És ha már a Lunarról beszélünk, mi a helyzet a cuki rajzfilmrakétával, amely néha szerepel a neobank marketingjében? „Azt hiszem, ezt tudnom kellene, nem igaz?” Kasper Svendsen nevet. „Ez a végső határ, nincsenek határok. A bankszektorban az emberek ‘Moonshot-projektekről’ beszélnek, ami valami nagyon innovatív, de meredek dolgot jelent, ami lehet, hogy sikerül, de lehet, hogy nem. Az alapítóink a Lunar-t egy moonshot-projektként fogalmazták meg, és belsőleg is ezt a kifejezést használjuk: ‘Rakétát építünk, üdvözöljük a rakétahajó fedélzetén!’. Most ebben a hiper-növekedési térben vagyunk, ahol minden nagyon gyorsan halad, és mindenkinek készenlétben kell állnia, hogy hozzájáruljon a megvalósításhoz. Ez egy nagyon sűrű és megterhelő időszak, de egyben nagyon izgalmas is.”

Kasper hozzáteszi, hogy amikor elment az első interjúra a Lunarhoz, nem is érdekelte különösebben, hogy új állást vállaljon, hanem „a startup hangulat” vonzotta. Ez a hangulat most úgy tűnik, hogy lételeme lett.

Az egyszerűség létfontosságú

Peter Gregersen megemlíti a MobilePay horizontális szervezeti felépítését is, amelyet „tipikusan dánnak” nevez, és ahol a design nagymértékben érvényesül, ami különösen igaz a MobilePay útjának kezdetén. Ugyanakkor: „az új funkciók esetében ez inkább egy olyan kombináció, ahol mi adunk inputot az üzleti ügyhöz. Ez egy kirakós játék egy olyan vállalatnál, mint a miénk, mert olyan helyzetben vagyunk, ahol nem hibázhatunk. A működésen van a hangsúly, és ez összefügg az új funkciók fejlesztésével. Nehéz egyensúlyt teremteni az új funkciók és az egyszerűség között.”

A Revolutot a kezdeti egyszerűség példájának tekinti, de ahogy az appon belüli navigáció egyre bonyolultabb lett, Peter véleménye szerint letértek a jó útról, az applikációt túlzsúfolttá tették. „A Revolut még mindig jó alkalmazás, de több gyengesége van, mint három évvel ezelőtt. Ugyanazzal a problémával szembesülünk: mindenki a legfrissebb funkciót akarja a legfelső oldalon, és néha meg kell küzdenünk a pozíciónk megvédéséért. Így a MobilePay topoldala nem sokat változott.” Sőt, néha Peter és csapata azt a döntést hozza: „Remek funkció… de nem ide való.”

Tehát mely Fintechek a legjobbak Peter szerint? Az első, amit említ, a Spiir, ami a honlapja szerint egy egyszerű kérdésből nőtt ki: “Ki mondta, hogy a személyes pénzügyeknek unalmasnak kell lenniük?”

A vállalat 2011 óta működik, és „több mint 400 000 skandináviai lakosnak segít abban, hogy jobban kézben tartsa pénzügyeit anélkül, hogy régimódi költségvetésekkel vagy unalmas táblázatokkal kellene küzdeniük”. Szintén érdekes az Aiia, a Spiir testvérvállalata, amely a PSD2 összesített adataihoz való hozzáférést értékesíti: „Egyetlen API, amely összekapcsolja a felhasználót az összes skandináv bankkal, és valódi felhasználók számláira és tranzakcióira vonatkozó adatokat szolgáltat. Csak arra kell összpontosítani, hogy olyan új digitális szolgáltatásokat építsünk ki, melyek mindenki számára előnyösek.”

Peter a Lunar Bankról is elismerően nyilatkozik, és ismét visszautal arra, hogy az egyszerűség minden jó design egyik alapvetése – és nem csak Dániában.

Kasper Mathias Svendsen szerint a Lendify azért érdekes, mert ez egy eredetileg svéd Fintech termék, egy peer-to-peer hitelezési platform, amit a Lunar Bank felvásárolt. A cég így definiálja a szolgáltatást: „A Lendify az olyan, magas hitelminősítéssel rendelkező svéd (hamarosan még több skandináv) háztartásoknak szól, ahol valószínűleg vettek már fel hitelt valamelyik hagyományos banktól, de tőlünk jobb feltételeket kaphatnak.” A Lendify célja, hogy a hitelfelvevőknek tisztességes feltételeket, alacsonyabb kamatlábakat, a megtakarítóknak pedig magasabb hozamot biztosítson.

Elköszönés

Mielőtt elköszönnék Petertől, Sarah-tól és Kaspertől, igyekszem pár személyes dolgot is megtudni: melyikük mountain bike-ozik, és ki versel szabadidejében?

Peter bevallja, hogy élénken érdeklődik a kertépítés iránt, amiről azt mondja: „Mintha a szoftvereknek nem lenne lezárása – jövőre még szebb lesz a kert!”. Emellett élénken érdeklődik mindenféle tech-fejlesztés iránt: „Az egyik vicces technológia, amit mostanában vizsgálunk, a QR-kód. Ez tulajdonképpen elég régimódi, de a helyzet az, hogy mi már évek óta működtetünk Bluetooth Low Energy technológián alapuló megoldásokat a kiskereskedelemben. A fizetéshez a telefonodat párosítanod kell a terminálhoz az üzletben. Azért BLE-vel csináltuk, mert az Apple letiltotta az NFC (Near Field Communication) chipet mindenki más számára. Tehát szükségünk volt egy másik technológiára, és mostanra eljutottunk oda, hogy nem tudjuk továbbfejleszteni a BLE-t. Ezért inkább a QR-kódokra teszünk. Ez inkább egy régimódi technológia, de Kínából látjuk, hogy óriási jelentőséggel bír. Szóval nagyon hiszünk benne.”

Sarah Millerton absztrakt festő (munkái a londoni Saatchi Galériában láthatók), amikor épp nem a Copenhagen Fintech egyre bővülő érdekeltségeivel foglalkozik. Alapvetően optimista a jövőképe: “Szuper pozitív vagyok, mert látom, hogy mennyi minden történik Koppenhágában. És ez állati izgalmas. Örömmel látom az új startupokat. Hiszem, hogy valami sokkal többnek a küszöbén állunk”.”

Kasper Mathias Svendsen azt mondja, hogy a család, a két tíz év alatti gyerek és egy újonnan szerzett kiskutya eléggé „főállású apává” teszi, de a Lunar-élményről is elmélkedik: „Nem minden nap adatik meg az embernek, hogy a semmiből építsen fel egy bankot. Az elmúlt néhány év alatt elértük azt, amire a hagyományos bankok több száz évet szántak”.

A dániai Fintech rövid története két visszatérő témát ölel fel. A bizalom, amelynek fontos eleme, hogy minden fél nyitott és világos legyen. A másik állandó tényező a nagyszerű design fontossága.

És mivel a dán Fintech egyre növekszik és növekszik, talán a Cápa című film híres mondata is érvényes: „Szükséged lesz egy nagyobb hajóra!”

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed