Az osztrák Fintech szcéna – Zöldebb a fű?

Magyarországi életem legelső napjaitól kezdve tudtam, hogy Ausztria komoly szerepet játszott fogadott hazám történelmében. Ausztria partner volt egy egykoron nagy birodalomban, valamint a teljes régiót besugárzó magaskultúra szimbóluma. Később, a kommunizmus sötét napjaiban, Ausztria volt az arany menekülőkapu nyugatra, amely a szabadság és korszerűség ígéretét kínálta. Napjainkban az ország a magas fizetés és magas életszínvonal szinonimája. Tehát, amikor megkezdtem Fintech utazásomat a szomszédoknál, azt vártam – hogy mint az osztrák-magyar viszonylatban oly sokszor – a fű természetesen zöldebb lesz a határ túloldalán. De lássuk, mi lett igaz ebből?

Ha Bernard Reiterer nyugtató gyógyteát iszik, akkor nincs munka. Egyébiránt, beszédmodora a koffein hatását mutatja: ötleteit patakként ontja magából, lelkesen. MBA diplomáját a Minnesotai Egyetemen szerezte, ahol angol tudását is kétségkívül pallérozta. Bernard – „szólíts csak Bernie-nek” – bekapcsolódik a dolgok folyásába: „Hadd meséljek kicsit magamról: a fizetés szektorból jövök, ami részben Fintech. Az elmúlt tíz évben vagy Fintechbe kezdtem, legyen szó tanácsadásról vagy új, innovatív szolgáltatások építéséről – különös tekintettel a mobilon történő fizetésre – vagy új pénzátutalási szolgáltatásokkal foglalkoztam szerte a világon. Nos, ilyen dolgokkal foglalkoztam a mostani cégem, a SignD előtt.”

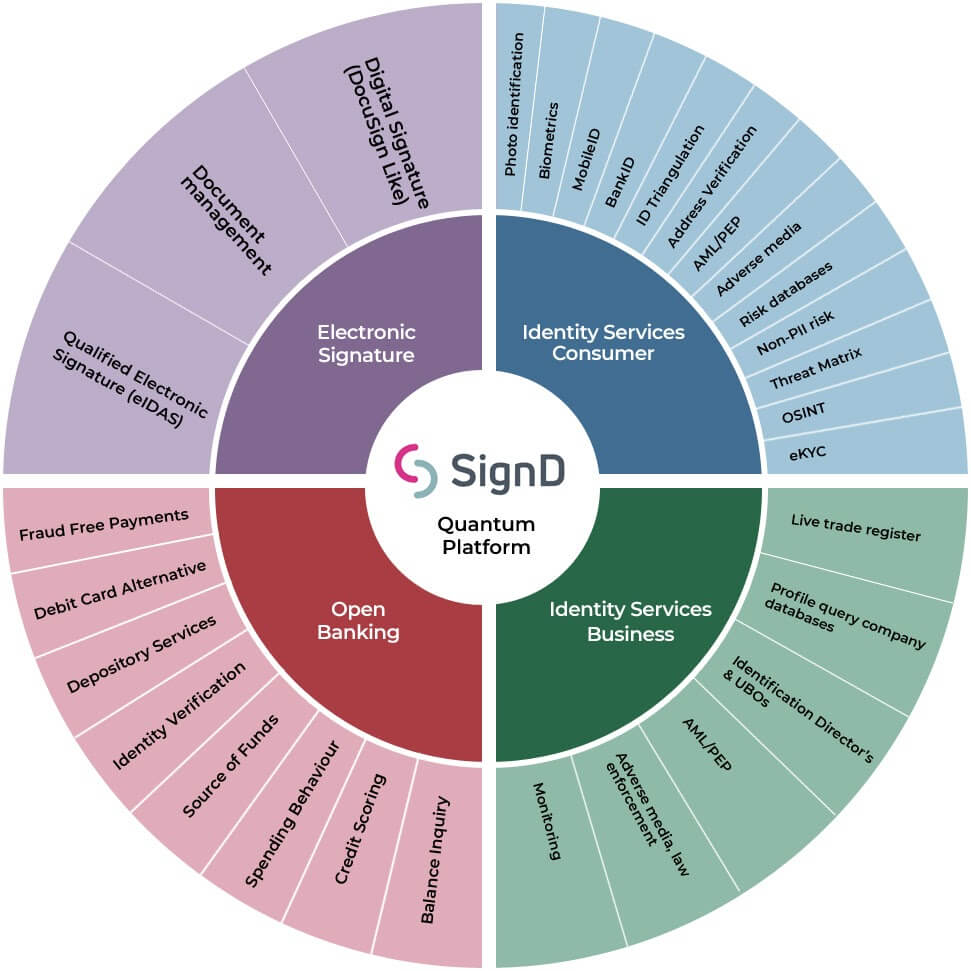

Vállalkozása white label, kulcsrakész megoldást kínál a személyazonosság ellenőrzést, kockázatelemzést, digitális aláírást és fizetést magába foglaló ügyfél onboarding folyamat terén. A SignD keretrendszere vezényli a vezető szolgáltatók által biztosított biometrikus azonosítást, kriminalisztikai elemzést, PSD2-t, adatbázis szolgáltatásokat és nyílt információs forrásokat: „Egyetlen integrációval a leggyorsabb és legegyszerűbb onboarding utazást kínáljuk ügyfeleink új ügyfelei számára. Kapjon jobb adatokat a SignD-vel – egyszerű, gyors, megfelelő és csalásbiztos módon.”

OK, világos. Tehát akkor milyen is az osztrák Fintech szcéna?

A Fintech környezet

Bernie vesz egy levegőt és elgondolkodik: „Vannak errefelé jó emberek, jó ötletek, de a környezet nem annyira barátságos.” Példaként az N26-ot említi: ez egy híres osztrák startup, amelynek Németországba kellett mennie ahhoz, hogy sikerre vigye Európa legnagyobb challenger bankjaként. „Az osztrák szabályozónak furcsa elképzelései vannak, amelyek nem reagálnak a helyzetre, és igen rosszak. Az SignD-nél világszinten foglalkozunk a szabályozókkal, ezért az osztrák szabályozóról mindig is tudtuk, hogy rossz. Itt Ausztriában különösen nehéz szabályozott Fintech vállalkozásba kezdeni.”

Martin Schachinger, a Finnoconsult társalapítója és ügyvezető igazgatója is a fenti témához nyúlt.

Habár cége osztrák, Martint a lezárás során egy Magyarország középső-déli részén fekvő hotelben találom, amelyet megvásárolt, és amelyet jelenleg irodaként használ. „Az osztrák piac túl kicsi” – mondja. „A Finnoconsult fő üzleti tevékenysége Svájcra és Németországra összpontosul. Az osztrák bankolás menedzsment a legrosszabb döntéshozó. Egyszerűen nem hajlandóak értelmes döntéseket hozni. Ráadásul az ügyfelek is csak bosszúságot jelentenek számukra.”

Csak az idősek használják a bankokat

Hű, ez nagyon erős. De vajon a szabályozók több dicséretet kapnak Martintól? – Nos, nem: A szabályozók túl szigorúak, mondja, az osztrák FMA pedig roppant bürokratikus – egészen 1816 óta, amikor is a Nemzeti Bank szabályozási feladatokat is ellátott. „A monarchia óta nem sokat fejlődött, ez egy nagyon régi család.”

Bernie Reitererhez hasonlóan, Martin is az N26-ot említi, az osztrák startupot, amelynek Németországba kellett távoznia ahhoz, hogy komoly sikereket érjen el. Végülis, minek egy koncepció fejlesztésével bajlódni a 8,8 milliós Ausztriában, mikor a szomszédban ott egy azonos nyelvet beszélő, 83 milliós piac?

Ahogyan Martin elmondja, Ausztriában még mindig nagyon alacsony az általános bizalom az ügyfél Fintech megoldások felé, és mikor nemrégiben Bécsbe utazott, nagyon meglepődött azon, hogy egy boltban csak készpénzt fogadtak el. Megjegyzem, ez nem úgy hangzik, mint az a zökkenőmentes, jól működő rendszer, amelyet a magyarok a határ túloldalán elképzelnek. Martin az égre emeli a szemét – jól ismeri a magyar, német, svájci és osztrák rendszereket is, és nem tűnik úgy, hogy lenyűgözi hazája teljesítménye. Tehát az osztrák bankolási rendszernek változnia kell, és tud változni? „A bankok feleslegesek lesznek” – mondja Martin. Valójában már most is azok, „nem elég rugalmasak. Minden sokáig tart, és a bankolási terület résztvevői nem támogatják az új elképzeléseket. A SWIFT kifizetések akár 30 Euróba is kerülhetnek utalásonként, összehasonlítva a Paypal-lal vagy Revoluttal, ahol mindez csupán néhány Euró. Csak az idősek használják még mindig a bankokat!”

Érdeklődés van, de a támogatás csekély

Nézzünk be egy harmadik résztvevőhöz, David Khassidovhoz, és lássuk, ő vajon más képet fest-e. A „szenvedélyes vállalkozó és közvetítő,” a bécsi székhelyű befektetési startup, az Epiphanic alapítója. 2017 óta a legnagyobb ausztriai Fintech konferencia szervezője is egyben. Egyetért azzal, hogy a szabályozási helyzet nagy kihívást jelent, de állítása szerint mostanra a szabályozó testületek legalább „érdeklődést mutatnak” egy Fintech számára jobb környezet kialakítása iránt. Azonban, „a kormány részéről nem látunk jelentős támogatást, és mindannyiunkra hatást gyakorol az osztrák bankok hozzáállása. A bankok részéről érdeklődés van, támogatás azonban kevés.” Elfogadja, hogy bizonyos szempontból túl kritikus a bankrendszerrel, azonban, Martin Schachingerhez hasonlóan azt mondja, hogy az osztrák Fintech társaságok mindig küldföldre fognak tekinteni. Úgy tűnik, a fű az osztrák vállalkozók számára is zöldebb odaát!

„Ausztriában már mindenki bent van a bakokban, teszi hozzá David. „Ez egy telített piac. Tehát az ár és a minőség a kérdés, nem pedig az innováció.”

„Itt túl sok az akadály” – Bernie Reiterer közvetlen és lényegretörő. „Egyszerűen könnyebb elmenni Észtországba vagy Németországba, és ott elkezdeni valamit. A fentieken túl, Ausztrián kívül a támogatások is jobban elérhetők.”

„Mindenki Litvániába megy” – mondja Martin Schachinger. „Ott minden sokkal könnyebb, de még Európában vagyunk, európai szabályozás alatt.”

Nos, rendben, de a Finnoconsult, SignD és Epiphanic mindannyian teljes mértékben osztrák Fintech vállalkozások, és nem mentek át Litvániába vagy Észtországba, tehát csak van valami, ami miatt megéri nekik itthon maradni…

Az osztrák Fintech növekedés

David Khassidov a növekvő Fintech tevékenységekből merít erőt, aminek a megszervezésében komoly szerepet játszott. Az első ausztriai Fintech konferencia 2017-ben zajlott, és azóta évente körülbelül kettőt tartanak. Kezdetben 50 résztvevővel, mely szám stabilan növekedett, miközben az esemény egyre inkább nemzetközivé vált, és azóta kb. 20 országból érkező 200 résztvevőre duzzadt. A konferenciákat Bécs rendezte, de egyszer Norvégia is volt házigazdája egy találkozónak. A Covid természetesen mindent megváltoztatott, és az események egy darabig online formában zajlottak, illetve „drámai hatást” gyakorolt a Fintech társaságokra. „Voltak, akik tudtak alkalmazkodni, voltak, akik profitáltak belőle, és természetesen a Fintech társaságoknak hasznot hoz, hogy javarészt digitálisan működnek.”

David kiemeli a Bitpanda-t, Európa egyik legnagyobb tőzsdéjét, amely egyben óriási befektetési gateway, amely megerősödött a világjárvány idején. A Bitpandát 2014-ben alapította Eric Demuth, Paul Klanschek és Christian Trummer Bécsben, és mostanra kb. 2,5 millió ügyfele van a „felhasználóbarát, mindennel kereskedő” platformnak, „ahol bármennyi pénzt befektethetünk a választott részvénybe, kriptovalutába és fémbe.”

A „digitális falak és komplex sorompók nélküli” Bitpanda kissé furcsának tűnik ahhoz képest, amit az informátoraimtól hallottam a szigorú osztrák szabályozásról.

Az ICLG (Nemzetközi Összehasonlító Jogi Útmutató) weboldalra való bejelentkezés után találok egy cikket egy osztrák ügyvédtől, Bernd Fletzbergertől, az alábbi tartalommal:

„Az osztrák pénzügyi szabályozók és politikai döntéshozók nyitottak a Fintech innovációra, és elkötelezetten támogatják a szabályozott pénzügyi szolgáltatási piacra belépő új résztvevőket. Nemrégiben a pénzügyminiszter bejelentette egy, az ausztriai fejlődést támogató Fintech akcióterv kidolgozását. A terv a kriptovaluta kereskedelem szabályozására összpontosít, az ICO-ra vonatkozó, új digitális prospektus rezsim biztosításával, valamint a szabálytalan magatartásra vonatkozó büntetések bevezetésével. Létrejött egy Fintech tanácsadó testület, melynek feladata a kormány segítése konkrét intézkedésekkel. Továbbá, az FMA (Pénzpiaci Hatóság) létrehozott egy Fintech kapcsolattartási pontot, amely az összes típusú szabályozási kérdést kezeli.”

Érdekes: akkor a Bitpanda a szabályozási környezet ösztönzése miatt vált naggyá, vagy annak ellenére? A platform elérte az unikornis szintet 2021-ben, 142 millió EUR törzstőkével és 1,2 milliárd USD becsült értékkel. Mindenesetre, David Khassidov szerint az elmúlt kb. három év néhány látszólagos Fintech unikornisáról kiderült, hogy fenntarthatatlan: „Inkább a pénz gyűjtésére koncentráltak a pénzkeresés helyett.”

A mérnökök a dolgokba szeretnek bele

Mit csinál tehát saját cége, az Epiphanic? David eredetileg szoftveres és mérnöki háttérrel rendelkezik: „Az ember soha nem felejti el, hogy mérnök! A mérnök énem dolgokba szeret bele, a másik énem viszont mindig közbeszól, és a társaság Alapítóit vizsgálja közelebbről. A technológia fontos, azonban az Alapítók és a csapatuk dönti el igazán, hogy az adott vállalkozás sikeres lesz-e.”

Az Epiphanic vállalkozókat támogat, különösen a Fintech területén, azonban a kiválasztott projekteknek „meg kell oldaniuk azokat a problémákat, amelyeket érdemes megoldani.” David azt mondja, alapvetően technológiai agnosztikus, és érdeklődését inkább „technológiai cserkészkedésként” definiálja, amelyet az ügyfélszervezetek javára végez. Minden a megoldásokról szól. Mint ilyen, az Epiphanic egyfajta Angyal Befektető közvetítőként lép színre, aki ígéretes Fintech lehetőségeket keres egyéb befektetők számára. A cég partneri kapcsolatban áll a Techhouse innovációs építészeivel; az amszterdami székhelyű Startupbootcamppel, amely a FinTech és Kiberbiztonság területén mozog; valamint a multinacionálisan aktív Efma-val, a globális non-profit szervezettel, amelynek 130 országból több mint 3300 márka a tagja. Az Epiphanicot egyértelműen nem korlátozzák országának határai, és „a jövőbe vezető utat építi.”

És mi a helyzet Martin Schachinger bankok és biztosító társaságok számára nyújtott innovációs tanácsadásával? A társalapítóval, Christian Bergerrel, Martin 2015-ben alapította a Finnoconsult társaságot, hogy digitális platformokat építsen a bankok és biztosító társaságok számára. Az egyik kulcsfontosságú eszköz a „Finnoscore”, amely 200+ bankot értékel digitális adottságaik vonatkozásában, 12 kategóriában, évente. Ez lehetővé teszi a társaság számára, hogy az ügyféligényekre alapuló, személyre szabott megoldásokat fejlesszen. „A Finnoscore több mint csupán egy eszköz számunkra” – teszi hozzá Martin. „Workshopokat is tartunk a bankok számára, ahol elmagyarázzuk, mit csinálhatnának jobban.”

A fejlesztések között ott találjuk a multi-banking platformot, a Teot, valamint a néhány közreműködő német Sparda-Bankot szolgáló ökoszisztémát, illetve a Zak megalkotását, amely Svájc első okostelefonra kidolgozott bankolási alkalmazása volt. Christian Heller, a Bank Cler Vállalatfejlesztési Osztályának korábbi vezetője így nyilatkozik a fenti kezdeményezésről: „egy olyan ponton vágtunk bele, amikor viszonylag gyorsan veszítettünk ügyfeleket. Ha meg kellett volna neveznünk a bankunk bezárásának dátumát, az 10 éven belül lett volna. Gyorsan kellett cselekednünk.” És a Finnoconsulttal pontosan ezt tettük. A társaság elemezte a piaci rést az N26 és célcsoportja speciális összehasonlító vizsgálatával. A kapott, 15 és 32 év közötti svájci célcsoport meghatározása, valamint a Zak létrehozása és elindítása csupán 11 hónapon belül visszafordította Christian Heller ijesztő jóslatát.

A budapesti UX-UI dizájn ügynökség, az Ergomania szintén dolgozott a Sparda-Banks projekten, valamint a Zak UI tervezésén, távolról és személyesen Bécsben is.

És honnan jön a Zak név? Nos, ez a „Hókusz-pókusz, és már itt is van!” svájci-német megfelelője – ami egy varázslatos és gyors átváltozásra utal. Vagy ahogyan Gregor Eicher, a Cler Bank marketing igazgatója fogalmaz: „A Zak pontosan kifejezi azt, amit a Bank Cler márkaként képvisel: gyors pénzkezelés, ügyfeleink igényeinek megértése és friss ötletek.”

Ökoszisztémák – úszás vagy fuldoklás?

Mindenesetre, Martin Schachinger bankolási ökoszisztémákról tett megjegyzése valamilyen mértékben szembemegy azzal a jelenleg uralkodó nézettel, mely szerint ez az előremutató irány. „Az ökoszisztémák állítólag jók a bankok számára, én azonban egyetlen példát sem tudnék említeni, amely valóban működik jelenleg. A bankok előtt még ott a feladat, hogy megtalálják azt a tökéletes modellt, amely valós hasznot hoz számukra és ügyfeleik számára.” A bankok régebben kamataik kiterjesztéséből jutottak pénzhez, mondja, de mára egyéb forrásokra van szükségük. Bővülniük kell, az ökoszisztémák azonban nem válhatnak túlzsúfolttá.”

A bankolás nagy forradalma véleménye szerint 2006 táján kezdődött, és a mobil forradalmához köthető, miközben a Revolut 2015-ben lépett színre. „A Revolut nem foglalkozott a laptopokkal és asztali számítógépekkel, a mobil bankolás pedig sokkal vonzóbb a fiatalabb felhasználók számára. „Az idős ügyfelek meghalnak. A fiatal ügyfelek pedig nem értik, miért lenne szükségük banki tanácsadóra. Figyelmük középpontjában az N26, Monzo és Revolut áll. Az emberek régen a hagyományos bankokon keresztül vásároltak befektetéseket, ma ezt az alkalmazásaikon keresztül teszik. Ez nem esik jól a hagyományos bankoknak, és közülük soknak nincs tiszta elképzelése a jövőről.” Martin megemlíti a Robinhoodot is, amely mutatja a „demokratizált pénzüggyel” kikövezett, kifelé vezető utat – Miért kellene napjainkban bárkinek is fizetnie egy banknak azért, hogy kezelje a pénzügyeit, amikor ez lehetséges közvetlenül a mobilalkalmazásaikon keresztül is?

Tehát úgy tűnik, hogy a Finnoconsulthoz hasonló szolgáltatók egyrészt segítenek új és előremutató alkalmazásokat fejleszteni, ugyanakkor létfontosságú támogatást és iránymutatást nyújtanak a régi bankok számára az új célok kitűzése terén.

Célkeresztben az üzlet

Ez visszavisz Bernie Reitererhez, aki Fintech vezérigazgatóhoz illő hobbit választott magának, ugyanis íjászként klasszikus középkori hosszúíjjal lő a célkör arany középpontjára. „Nem a visszahajló stílust művelem” – mondja az említett sport erősen technikai, modern formájáról. E mellett, nem használ kesztyűt vagy egyéb védőfelszerelést, aminek eredményeképpen gyakran el kell rejtenie a húrok okozta égési sebeket, „ez olyan férfi dolog” – mondja nevetve.

És mi a helyzet az üzleti célok telibe találásával? „Kétévesek vagyunk” – mondja Bernie a SignD-ről, amely jelenleg 22 munkavállalót számlál. Bernie maga ideje kb. 40%-át támogatásgyűjtéssel, 30%-át pedig értékesítéssel tölti, míg a maradék időben a társaság stratégiáját erősíti. Ebbe az időbe esnek az interjúk, illetve a SignD presztízsének növelése, ami nyilvánvalóan működik, mert állítása szerint „az utóbbi négy hónapban lenyűgöző válaszreakciók érkeznek.”

Tehát tulajdonképpen mit is csinál a SignD? Nos, az alábbiakat ajánlja ügyfelei számára a bankolás terén: „Egységes onboarding platform az összes azonosítási, KYC, kockázat, fizetés és aláírás igényhez. Feltérképezzük ügyfélutazását, és segítünk Önnek megvalósítani azt az egyszerű azonosítástól a biztosított tranzakcióig.” Nem meglepő, hogy az igények egyre nőnek, beleértve a biometrikát és az AI-alapú szolgáltatásokat is.

Bernie elmagyarázza, hogy a KYC előírásoknak való megfeleléshez az onboarding esetek 80%-ában található egy weboldal, ahol az ügyfélnek meg kell adnia a nevét, címét, születési dátumát, és ezzel azonosítja magát. Azonban, mutat rá, „a fenti információkat bárkiről megtalálom egy Google kereséssel, és már nyithatok is a nevében egy bankszámlát. ami nem jó dolog.”

A SignD segítségével, egy telefonszám használatával a folyamat GDPR-barát módon indul. Bernie elmagyarázza a folyamatot: „azonosítjuk a számod, és megbizonyosodunk róla, hogy az adott pillanatban a mobilod előtt ülsz. Semmi tolakodó nincs benne, csupán be kell ütnöd a számot és rákattintani az „Igen, engedélyezem a fenti információval történő azonosítást” gombra. Semmi másra nincs szükség.

Fotóazonosítással indultunk, és mostanra kidolgoztuk ezt az átfogó platformot, és kiterjesztettük azt az üzleti vállalkozásokra és nyitott bankolásra. Minden az ügyfélazonosításról szól. Végigvezetjük őket a folyamaton, elvégezzük az összes hitelesítési vizsgálatot, mindez kb. 30 másodpercet vesz igénybe. Vagy, ha megmutatod nekem a jogosítványodat, be tudom szkennelni és érvényesíteni tudom azt a nélkül, hogy akár fotoazonosításra lenne szükség. Tehát ezért mondjuk azt, hogy „rendben, vezényeljünk le egy biztosított folyamatot, vagy térjünk át egy másik azonosítási szolgáltatáshoz, amely még mindig nem tolakodó, és zökkenőmentes.” De biztosnak kell lennie, hogy valóban te ülsz ott a képernyő előtt.”

A társaság weboldalán minderről az alábbi olvasható:

„A SignD Quantum Platformja lehet a nyerő recept céljai eléréséhez. Sebesség és kényelem ügyfeleinknek + Kiemelkedő felhasználói élmény + Bizalom és jövőállóság + Always-on megfelelőség = Teljes nyugalom.

UX-UI

A felhasználói élmény – UX – említése felveti a kérdést, hogy az mennyire fontos a dolgok rendszerében, talán egyfajta osztrák nézőpontból. David Khassidov pragmatikus: „Az UX dizájn egy számos dologból álló csomag – az az élmény, amelyet az emberek a folyamattal kapcsolatban megtapasztalnak. Egy meghatározott módja annak, ahogyan a dolgokat tesszük, és attól függ, mennyi elkötelezettséget, erőfeszítést és szeretetet fektet az adott társaság abba, hogy örömöt okozzon ügyfeleinek.” Megragadja a figyelmem a „szeretet” UX-UI kontextusban történő, szokatlan említése. Hogyan számosítható mindez?

Nem számosítható, válaszolja David, és bár létezik rossz UX, „az emberek akkor is fogják használni, ha megoldja a problémát. Ha vannak is zökkenők, ki törődik velük, ha a probléma megoldódik.” Arra az esetre, ha esetleg úgy tűnne, nem törődik az UX-szel, David azért hozzáteszi, hogy nem szakértő a területen, és nem fektetett túl sok időt a tanulmányozásába. “De, ha elősegíti a folyamat zökkenőmentességét, jó dolog.”

Az UX szolgáltató Martin Schachinger sokkal inkább összpontosít a témára. „Amikor minden átkerült a mobilra, lezajlott egy UX forradalom. Az innováció következő területe valószínűleg a beszéd lesz, ahogyan átlépünk a vizualitásról a Siri és Alexa alapú hangra, de miért is kellene ismerniük a nagy amerikai technológiai vállalatoknak odaát a számlaegyenlegemet? Ez az egyik oka annak, hogy a Google és az Apple jelenleg európai adatközpontokat építenek, az esetleges GDPR problémák elkerülése érdekében.”

Még inkább előretekintve a jövőbe, azt látja, hogy a Dolgok Internete új kihívásokat állít az UX-UI elé, illetve hajtóereje lesz annak, hogy egy adott folyamatot kevesebb lépésből állítsunk elő. Példaként egy egyszerű összekapcsolt, okos városokban használható parkolási alkalmazást említ, ahol a parkolás regisztrációja, helye és időzítése, a hozzáférés, biztonság és számlázás mind ugyanazon az egységesített alkalmazáson belül történik. Valójában, „a legjobb felhasználói interfész feleslegessé válik”. Az érintésmentes megoldások tovább szaporodnak majd, amit különösen felgyorsít a járvány, és bár a kártyahasználat Ausztriában kevés bizalmat élvez, Martin véleménye szerint egyre inkább elterjed majd.

Tehát optimista a Fintech jövőjét illetően?

– Egy „többé-kevésbé” bólintás Martin válasza. Olyan érzésem támad, hogy mivel az optimizmus nem mérhető számokkal, ez talán egy olyan mértékegység, amelyhez nem ragaszkodik túlzottan.

Egy gomb is megteszi

Bernie Reiterer számára az egyszerűség elsőrendű az UX terén. „Megfelelőséget és higiéniát értékesítünk. Minden arról szól, hogy amit az ügyfél elé teszünk, illetve, amit tennie kell, mind okos legyen. Tehát a mi nézőpontunkból az UX-UI nem csak arról szól, hogy mit teszünk, hanem arról is, hogy mit kerülhetünk el. Azaz arról szól, hogy mit szorítsunk háttérbe úgy, hogy mégis információt szerezzünk az ügyfélről a hitelesítéshez a nélkül, hogy kérdezgetjük őt. Minimális kötelező feladatot kel végeztetnünk az ügyféllel. Tehát szolgáltatásaink többsége esetében csupán egyetlen gomb található a képernyőn. Ugyanis, ha csak egy gombot találunk, nem kattinthatunk rossz helyre. Mert tudja, ha már két gomb van, az ügyfél a rosszat választja majd.”

Zöldellő területek

Miközben készülök eljönni David Khassidovtól, miután letelik a beszélgetésre szánt időnk, ő valami szokatlant tesz. Hozzá vagyok szokva, hogy „szürke eminenciás” vagyok, aki interjút készít másokkal, megkapja a történetét, aztán elbúcsúzik. David azonban így szól: „De Önről nem is hallottam semmit.” Olyan érzésem támad, hogy komolyan kérdezte – ő valóban egyike azon „ritka embereknek.” Tehát még maradok öt percig, miközben összefoglalom a CV-m, cserébe pedig megtudok még néhány részletet az Epiphanic vezérigazgató életéről: a szokásos nagyvolumenű befektetési tevékenységei mellett, a kiseladók számára is fejleszt egy platformot, az EBASTO.com-ot, ahol értékesíthetik termékeiket és szolgáltatásaikat – „Vásároljunk a közelben!”.

Ez bíztató és pozitív kicsengésű befejezést ad az osztrák Fintech területen tett rövid körutazásomnak, ahol, ha a fű nem is zöldebb, legalább akadnak vidám, zöldellő területek.

Mind a 1 hozzászólás mutatása

ajánlott

cikkek

Tudj meg többet a témáról

1 hozzászólás

Oszd meg velünk véleményed

Magyar Fintech Szcéna B2B Fintech Szövetség Tagok | Ergomania UX and product design agency | 2022. Jan. 18.

[…] (ezen belül is a jómódú emberek 8-10%-os aránya), a magyar fintech cégek kénytelenek az országhatárokon túlra kémlelni. Jelenleg csupán 6 Mafisz tag tevékenykedik aktívan a külföldi piacokon, ami Balázs […]