Az azonnali fizetés rég várt bevezetése Magyarországon, a UX optimalizálás még hiányzik

Annak ellenére, hogy azonnali üzenetváltás korát éljük, a banki utalásoknál akár egy egész napot is várnunk kellett, míg az összeg a címzett számláján megjelent. Nem beszélve arról, ha az utalás ideje hétvégére vagy munkaszüneti napra esett ez több nap is lehetett.

Ennek elkerülése érdekében a 2014-ben az Európai Központi Bank European Retail Payment bizottsága (ERPB) létrehozta a SEPA instant szabályozást. A SEPA az egységes euro-pénzforgalmi övezet kifejezés angol rövidítése, melynek célja, hogy a fizetési módtól függetlenül olyan biztonságosan és könnyen fizethessünk Euróban bárkinek Európán belül, mint a saját országunkban. Ennek érdekében lefektetésre kerültek az azonnali fizetés közös szabályai és standardjai.

Miközben létrejöttek a páneurópai azonnali fizetési rendszerek, amelyek akkor még csak az átutalás gyorsítását célozták meg, a világ más országaiban elterjedtek a fizetésikérelem-technikával és QR-kóddal történő rendszerek is. A legismertebb ilyen rendszerek között voltak a szingapúri FAST, a kínai Alipay és WeChat.

Az azonnali fizetési rendszer bevezetésével az utalás 5 másodpercen belül teljesül a hét minden napján, a nap 24 órájában. Mindamellett, hogy az utalások azonnal teljesülnek, a bankolás általánosabban kényelmessebbé válik, és a készpénzhasználat is visszaszorulhat.

Az átállás nehézségei

Jelenleg 18 európai ország van, ahol működik az azonnali fizetési rendszer, melyekhez Magyarország 2020. március 2-án csatlakozott.

Az átállás a magyar bankszektorban jelentős infrastruktúrafejlesztéssel zajlott le nemzetgazdasági és nemzetbiztonsági szempontból is. A banki belső rendszereket, logikájukat és működési folyamatukat is újra kellett gondolni. A váltás ráadásul nem mindenhol ment zökkenőmentesen. Pár bankban a netbank egyes funkciói kerültek felfüggesztésre, máshol a számlatörténetben nem voltak láthatóak a tranzakciók, de összességében elmondható, hogy az indulás jól sikerült és a legtöbb pénzintézet a mai napig a kisebb-nagyobb hibákat ki tudta javítani.

A bankok egyik nagy feladata az új rendszer bevezetésével az volt, hogy megteremtsék az azonnali utalásokhoz szükséges likviditást. Az InfoRádióban Bartha Lajos, a Magyar Nemzeti Bank ügyvezető igazgatója magyarázta el, hogyan sikerült erre megoldást találni. „A jegybank létrehozott egy olyan mechanizmust, hogy munkaidőn kívül egy bank összes rendelkezésre álló fedezetét betesszük egy rendszerbe, és ha hétvégén az derülne ki, hogy a bank elszámította magát, és a szükségesnél kevesebb fedezettel készült, akkor ebből a fedezeti körből automatikusan tudunk számára hitelt nyújtani, nem is kell ezt kérnie hétvégén.”

Mit jelent ez az átlagfelhasználónak?

A rendszer bevezetésével a belföldi, 10 millió forint alatti utalások 5 másodperc alatt érkeznek meg a címzett számlájára. Az azonnali fizetési rendszer használható lesz majd személyek közti fizetésre, például egy vacsora számla szétosztására, de akár a zöldségesünknél vagy egy internetes webshopban is fizethetünk így.

Az azonnali fizetési rendszerrel az utalások továbbra is minden felhasználónak a banknál lévő kondíciós listában foglalt díjazás szerint kerülnek felszámításra. Értsd: míg a kártyával történő fizetés ingyenes, addig az utalásokért díjat számolhatnak fel. Ez problémát okozhat a felhasználóknak, illetve akadályozhatja a rendszer szélesebb körben való elterjedését is. Egyelőre viszont támogató tényezőnek tűnik a felhasználók nyitottsága: az eNet friss kutatása alapján a felnőtt magyar internetezők 83 százaléka hasznosnak tartja az új rendszert.

Érdemes azért figyelembe venni, hogy mi nem kerül be az azonnali utalásos rendszerbe. Az úgynevezett értéknapos utalások, tehát amikor egy előre meghatározott dátumra van időzítve az utalás illetve a rendszeres átutalások majd csak szeptembertől használják az azonnali fizetést. Ezen túlmenően a nyugdíj, a családi pótlék és a munkanélküli segély utalása is egyelőre kimarad a körből.

Az azonnali fizetési rendszer az üzleti szférában

A legfontosabb előnyként az nevezhető meg, hogy a kereskedők az áru vagy szolgáltatás ellenértékét azonnal látni fogják a bankszámlájukon.

Március 2-ától csak az egyedi vállalati átutalásokat teljesíti a bank azonnali fizetéssel, a kötegelt formában történő utalásokat csak szeptembertől veszik be a rendszerbe. Jellemzően kötegelt formátumban utalják a cégek a béreket és a beszállítóik számláit, így jelenleg ezekre a fizetésekre is egyelőre várni kell.

A másodlagos azonosítóval való fizetés

A bankok számára az azonnali utalás mellett szintén kötelező fejlesztés volt a másodlagos azonosító beépítése.

A bankszámlaszám helyett lehetőség lesz arra, hogy felhasználó beregisztrált e-mail címének, telefonszámának vagy adószámának megadásával, azaz egy másodlagos azonosító használatával lehessen utalni.

Ahhoz, hogy a másodlagos azonosító használható legyen, a bankban kell a felsorolt adatokat beregisztrálnia minden felhasználónak. Sok bankban a regisztrációt személyesen kell elvégezni, ami nem igazán ügyfélbarát hozzáállás. „A másodlagos azonosítók használatáért is kérhetnek pénzt a bankok” – tette hozzá Bartha Lajos.

Új fizetési módok

Az azonnali fizetési rendszer új fizetési módokat is biztosítani fog, ezek azonban még nem minden banknál elérhetők.

Az egyik ilyen lehetőség a fizetési kérelem, mely például megkönnyítheti a közműszámlák fizetését könnyítheti meg. Így a szolgáltatóktól érkező kérelmet a felhasználóknak csak jóvá kell hagynia és a számla azonnal rendezésre kerül. Ez lehetőséget nyújt arra, hogy a mindennapi életben a jelenlegi pénzforgalmi szokások, például a sárga csekkes befizetések és a csoportos beszedések helyét átvegye egy modernebb és kényelmesebb szolgáltatás.

Egy másik fizetési mód a QR kóddal történő utalás, amikor is a felhasználó az erre alkalmas mobiltelefonjával csak befényképezi a csekken, számlán vagy a kereskedőjénél kifüggesztett QR kódot ezután pedig egyetlen érintéssel kifizetheti az adott összeget.

Hogyan lehet ebből felhasználóbarát rendszert építeni?

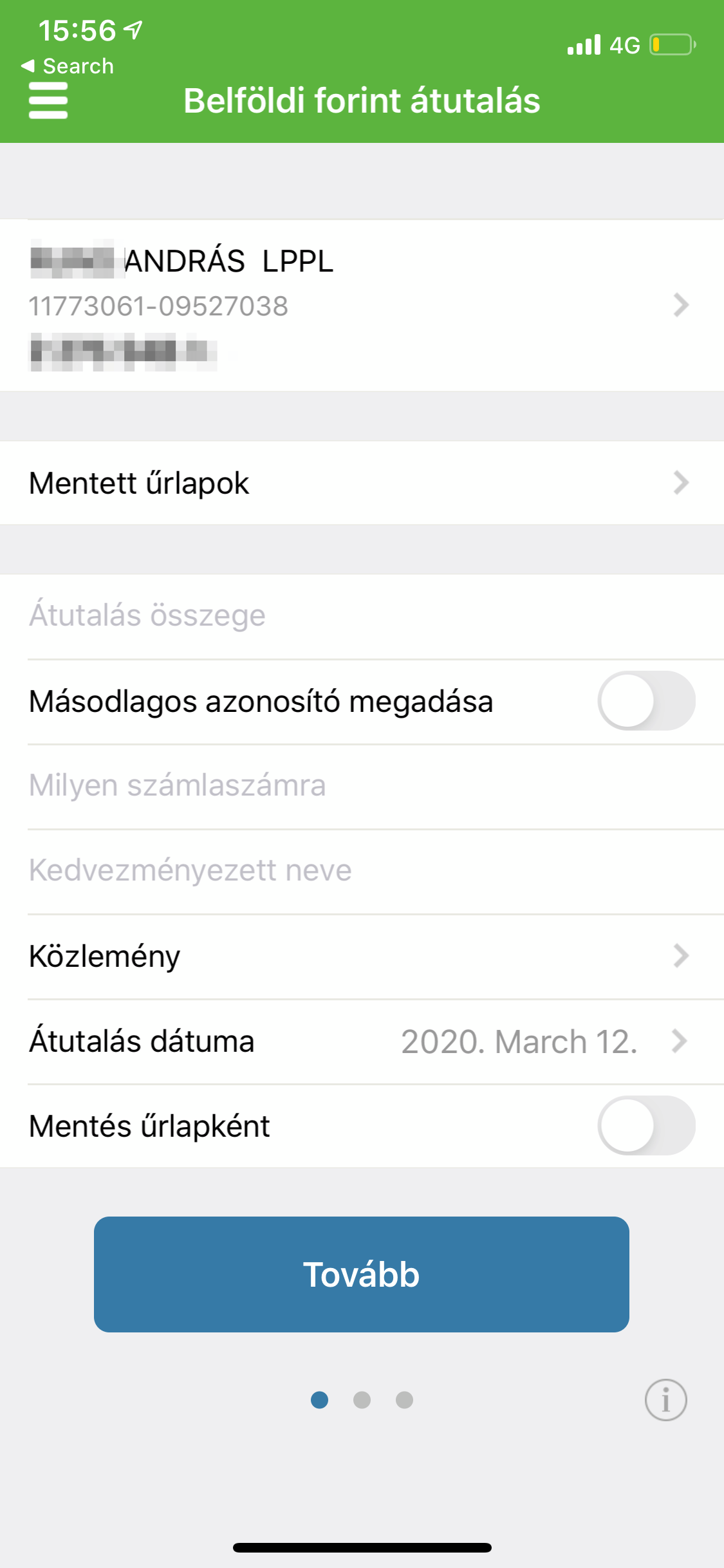

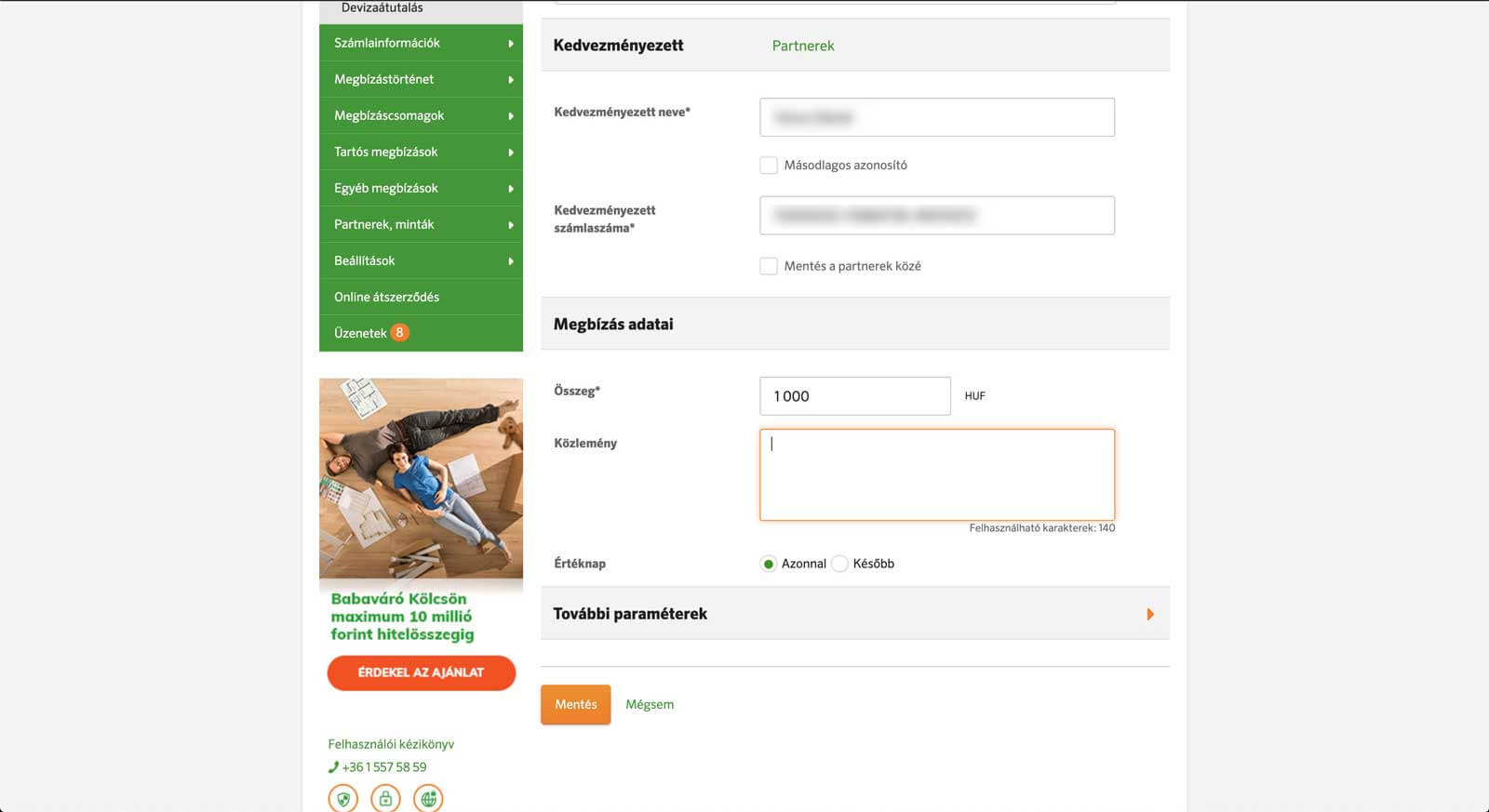

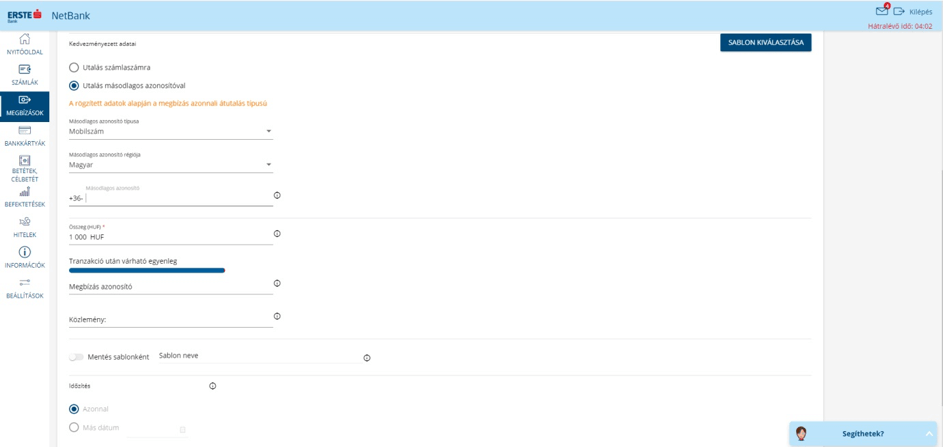

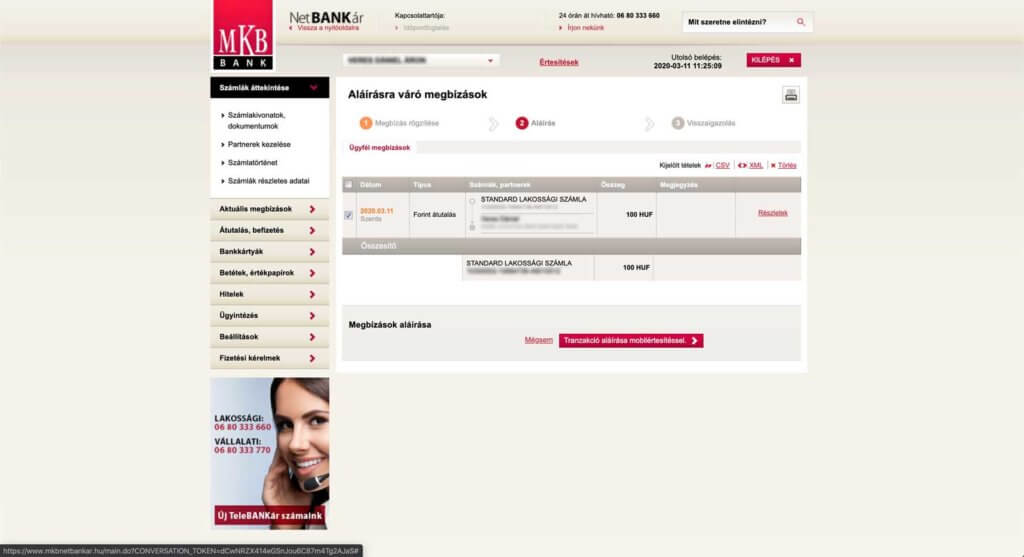

Megnéztük, hogy mennyire változott a bankok weboldalainak felépítése az új rendszer bevezetésével. Ehhez 4 magyarországi bank (MKB bank, Erste bank, Sberbank, OTP bank) oldalán vizsgáltuk meg az utalási folyamatot. Azt láthatjuk, hogy a másodlagos azonosítóval való utalás implementálásra került mind a három banknál.

Ezt UX szempontból egyszerűen oldották meg a bankok: egy jelölőnégyzet segítségével kiválaszthatja a felhasználó, hogy bankszámlaszám vagy másodlagos azonosító megadásával utal. A megfelelő négyzet kiválasztása után a felhasználó megadhatja az azonosító típusát, ami lehet adószám, adóazonosító jel, mobiltelefonszám vagy e-mail cím. Ami mindegyik esetben hiányzik, az a segítség a felhasználónak: például hogy mit jelent a másodlagos azonosítóval való utalás, vagy hogy hogyan regisztráltathatja a saját adatait.

Ezeknél a bankoknál vizuálisan sem lehet jól elkülöníteni a különböző utalási módokat. A fizetési kérelem egy külön menüpontot kapott az MKB Bank és Erste Bank oldalain.

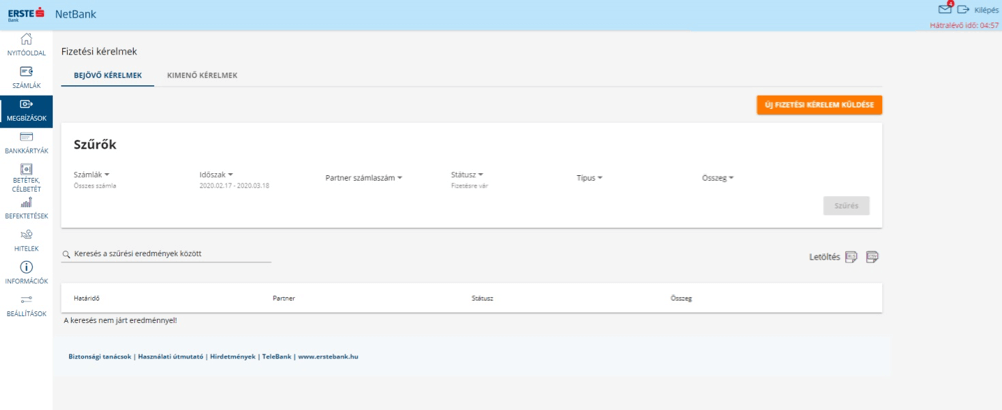

Az Erste bank esetében a „fizetési kérelem” menüre kattintva egy fizetési kérelmek szűrésére alkalmas oldalra jut a felhasználó ahonnan új fizetési kérelmet is indíthat. Az oldal struktúra tekintetében hasonlít a bankszámlára való utalás oldalára, ami megzavarhatja a felhasználót abban, hogy hol jár. Ebben az esetben nem feltétlenül érthető a felhasználó számára, hogy milyen fizetési kérelmek között tud szűrni, mivel esetünkben ez az első alkalom, hogy ezen az oldalon jár és új kérelmet szeretne indítani. Fizetési kérelem indítása esetében a felhasználó nincs vezetve, hogy melyik mezőt miszerint töltse ki. Szűrni lehet beérkező és kimenő kérelmek között, amit a lap felső részén elhelyezett fülekkel lehet kiválasztani. Átkattintáskor azonnal „A keresés nem járt eredménnyel” üzenetet láthatja a felhasználó, annak ellenére, hogy egyelőre még nem is indított keresést.

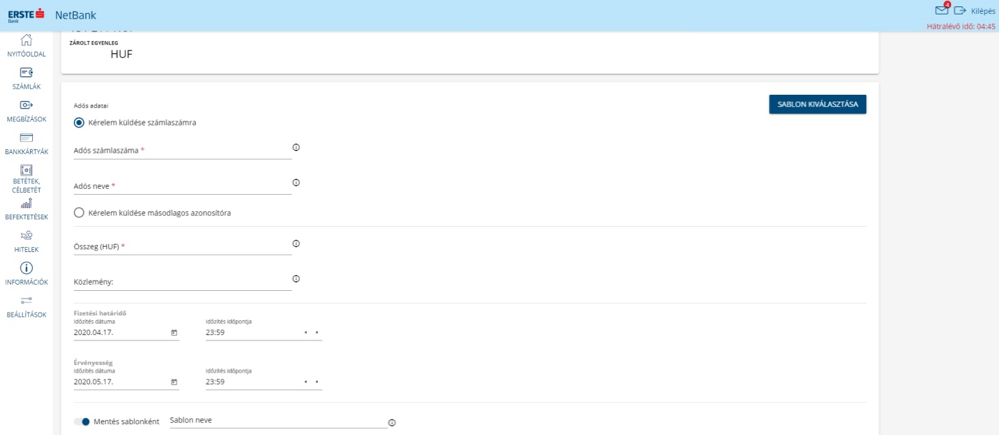

Hiányzik erről az oldalról is a felhasználót segítő szöveg vagy a nagyon leegyszerűsített, csak a legfontosabb funkciókkal ellátott oldalak által nyújtott egyértelműség. Például: az oldalon megjelenő „időzítés időpontja” ponton nem érthető, hogy mit várnak el a felhasználótól, mit írjon oda. Az utalásoknál vagy számlák fizetési határidejénél eddig csak dátumot kellett megadni, időpontot nem, ez kérdéseket vethet fel a felhasználóban. A sablonként elmentett címek között nem lehet a másodlagos azonosító típusa szerint keresni, ami megnehezíti a sablon kiválasztását. A sablonban megjelenő kontaktok továbbra is ABC sorrendben jelennek meg.

Ha az Erste bank oldalán másodlagos azonosítóra szeretnének utalni, akkor a folyamat végén kap csak a felhasználó hibaüzenetet arról, hogy az utalás címeként használt másodlagos azonosító nem regisztrált. A másodlagos azonosító regisztráltságának ellenőrzése már a beíráskor megtörténhetne, így nem kellene a felhasználónak további adatokat feleslegesen megadnia. Továbbá a devizautalás estében nem található meg a másodlagos azonosítóra történő utalás lehetősége.

Egyelőre úgy tűnik, hogy a bankok a weboldalakon az új rendszer által megkövetelt új elemek felhasználóbaráttá tételével nem foglalkoztak. Valószínűsíthető, hogy március elejéig a fejlesztésekre összpontosítottak és a felhasználói szemszögből való struktúra és vizuális módosítások a közeljövőben esedékesek.

A biztonság

Mint minden új technológia bevezetésénél, itt is felmerül a kérdés, hogy az új rendszer mennyire biztonságos, és hogy mire érdemes odafigyelni. Az eNet kutatása alapján csak minden második felhasználó tervez másodlagos azonosítót regisztrálni a bankjánál és/vagy használni azt a másoknak történő utalás során. Tartanak attól, hogy nehezebb lesz visszavonni a téves utalásokat (54%), mint az azonnali fizetési bevezetése előtt, illetve hogy a másodlagos azonosító használata kevésbé biztonságos, mint a bankszámlaszám használata (36%).

Ha az utalt összeg rossz címzetthez érkezett meg, a felhasználónak 13 hónapja lesz azt visszavonni, de a visszavonási kérelmet a címzettnek is jóvá kell hagynia. Érdemes figyelni a jövőben arra is, hogy milyen és kitől érkező fizetési kérelmet hagynak jóvá, nehogy a felhasználók csalók áldozatai legyenek.

A nyitott bankolás által nyújtott lehetőségek

2019. Szeptember 14-én lépett életbe a PSD2 nevű szabályozás, mely előírja, hogy a bankoknak biztosítaniuk kell, hogy más külső szolgáltatók is hozzáférjenek az ügyfeleik számlatranzakciós adataihoz. Ezzel elindult az úgynevezett nyitott bankolás (open banking).

A nyitott bankolás és az azonnali fizetés nyújtotta lehetőségek még több szolgáltatót fognak arra inspirálni, hogy újabb szolgáltatásokkal egészítsék ki a portfoliójukat. Erre példa lehet akár az azonnali hitelajánlat és ügyintézés lehetősége.

Tegyük fel, hogy hétvégén a vásárolni szeretnénk egy új házimozi rendszert egy kereskedésben. A telefonon megnézzük a bankok ajánlatait, összevetjük, kiválasztunk egyet és a számlaegyenlegünk alapján rögtön részletre el is hozhatjuk a választott terméket.

Ahhoz, hogy a felhasználók ténylegesen akarjanak is használni egy ilyen rendszert, ahhoz a szolgáltatóknak (bankoknak) nem elég csak az újfajta szolgáltatások puszta implementálását célul kitűzniük. Dolgozniuk kell mindemellett azon is, hogy azok használata valóban egyszerű és kényelmes legyen.

ajánlott

cikkek

Tudj meg többet a témáról

Oszd meg velünk véleményed